تُعد الفاتورة الضريبية أحد أعمدة التعاملات التجارية والمالية الحديثة، فهي الوثيقة القانونية التي تُستخدم لتوثيق المبيعات أو تقديم الخدمات بين الأطراف المعنية. كما أنها أداة رئيسية لضمان الشفافية والامتثال الضريبي الذي يعزز من استقرار الأنظمة الاقتصادية في أي دولة. في هذا المقال المفصل، سنتناول مفهوم الفاتورة الضريبية، مكوناتها، أنواعها، أهميتها، وكيفية اصدار فاتورة ضريبية بالشكل الصحيح مع شرح موسع لكل نقطة.

ما هي الفاتورة الضريبية؟

الفاتورة الضريبية هي وثيقة قانونية تُصدر من قِبَل البائع أو المورد لتوثيق عملية بيع سلعة أو تقديم خدمة، مع تضمين قيمة الضريبة المفروضة على هذه المعاملة. الهدف الأساسي من الفاتورة الضريبية هو توثيق العملية بشكل رسمي لتحديد الالتزامات الضريبية بدقة.

وتُعد الفاتورة الضريبية شرطًا إلزاميًا في التعاملات بين الشركات أو الأفراد المسجلين ضريبيًا. فهي ليست مجرد مستند عادي، بل تُثبت أيضًا أن البائع ملتزم بالقوانين والأنظمة الضريبية. ولهذا السبب، يجب أن تحتوي الفاتورة على بيانات دقيقة ومُحددة لتجنب المشكلات القانونية أو المالية التي قد تنشأ من أي أخطاء عند اصدار فاتورة ضريبية.

مكونات الفاتورة الضريبية

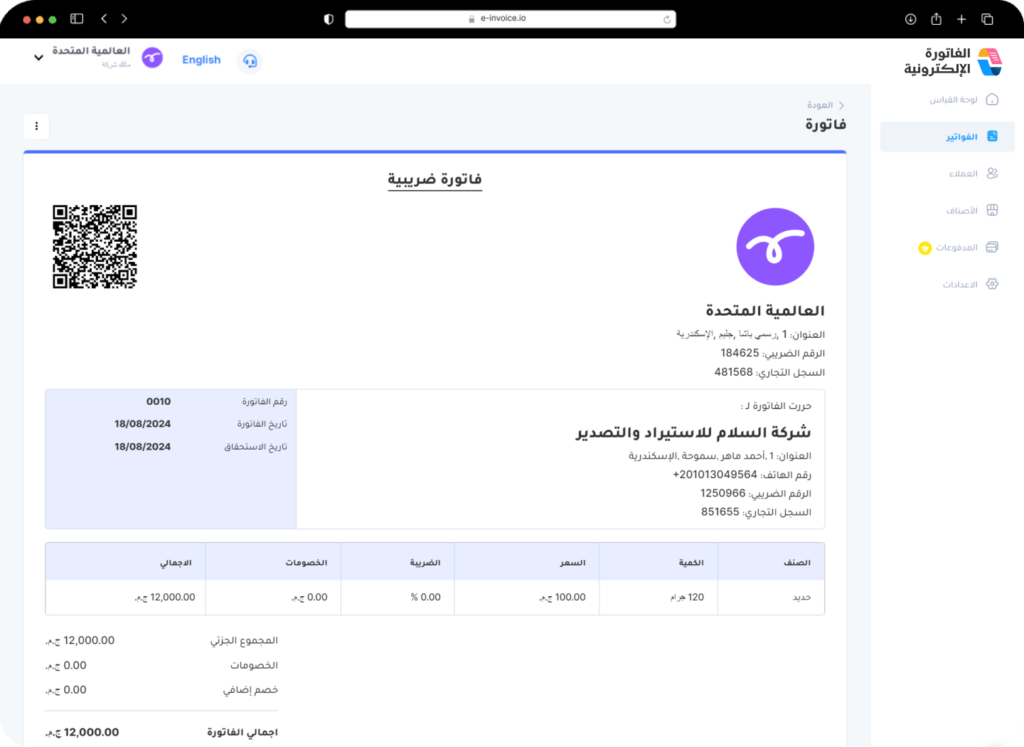

لتكون الفاتورة الضريبية صالحة ومقبولة من الناحية القانونية، يجب أن تشتمل على مجموعة من البيانات الأساسية التي تُلزم بها الجهات الضريبية في كل دولة. إليك شرحًا مفصلًا لكل عنصر من مكونات الفاتورة الضريبية:

بيانات البائع

- الاسم القانوني: يجب كتابة الاسم الرسمي المسجل قانونيًا للشركة أو الفرد. هذا يساعد الجهات الضريبية على التحقق من هوية البائع.

- العنوان: عنوان النشاط التجاري أو المكتب الرئيسي.

- الرقم الضريبي: الرقم الفريد الذي تمنحه الجهات الضريبية للبائع لتحديد سجله الضريبي.

بيانات المشتري

- الاسم القانوني للمشتري: يُسجَّل اسم المشتري سواء كان فردًا أو كيانًا تجاريًا.

- الرقم الضريبي (إن وُجد): إذا كان المشتري مسجلًا ضريبيًا، يتم إدراج رقمه الضريبي، خاصة في المعاملات بين الشركات.

- العنوان: يساعد العنوان في تعزيز الشفافية وتحديد الجهة التي ستتحمل التكلفة.

تفاصيل المنتجات أو الخدمات

- الوصف الدقيق: يجب أن يكون الوصف واضحًا ودقيقًا لكل منتج أو خدمة تم بيعها. على سبيل المثال، لا يكفي كتابة “أثاث”، بل يجب كتابة “كرسي مكتبي – موديل X”.

- الكمية: عدد الوحدات المباعة.

- السعر لكل وحدة: سعر المنتج أو الخدمة قبل إضافة الضرائب.

المبالغ المالية

- إجمالي القيمة: المبلغ الإجمالي للسلع أو الخدمات قبل تطبيق الضرائب.

- نسبة الضريبة: يجب تحديد النسبة المئوية للضريبة المطبقة (مثل 5% أو 15% حسب النظام الضريبي).

- إجمالي الضريبة: قيمة الضريبة الناتجة عن تطبيق النسبة على المبلغ الإجمالي.

- إجمالي الفاتورة: المبلغ النهائي المطلوب دفعه، والذي يشمل قيمة السلع أو الخدمات بالإضافة إلى الضرائب.

بيانات إضافية

- رقم الفاتورة: رقم تسلسلي فريد يُستخدم لتعقب المعاملة.

- تاريخ إصدار الفاتورة: يعكس هذا التاريخ موعد إصدار المستند ويُعد مهمًا للامتثال الضريبي.

- شروط الدفع: إذا كانت هناك شروط دفع خاصة مثل “الدفع خلال 30 يومًا”، يتم تضمينها في الفاتورة.

أنواع الفواتير الضريبية

تختلف الفواتير الضريبية بناءً على نوع المعاملة التجارية، القوانين المطبقة، وطبيعة العلاقة بين الأطراف المشاركة في الصفقة. يتيح هذا التنوع للشركات والأفراد الالتزام باللوائح الضريبية بطريقة تناسب احتياجاتهم. فيما يلي توضيح أكثر تفصيلًا لأنواع الفواتير الضريبية:

1. فاتورة ضريبية قياسية

تُعد الفاتورة الضريبية القياسية هي الشكل الأكثر شيوعًا وشمولية في المعاملات التجارية، حيث تُستخدم في الحالات التي تكون بين طرفين مسجلين في النظام الضريبي (مثل المعاملات بين الشركات).

الخصائص الرئيسية:

- تفصيل شامل للمعلومات: تشمل جميع البيانات المطلوبة قانونيًا مثل اسم البائع والمشتري، الرقم الضريبي لكل طرف، العنوان، وصف السلع أو الخدمات، الكمية، السعر، الضريبة المفروضة، والمبلغ الإجمالي.

- رقم التعريف الضريبي (TIN): يُعتبر إدراج الرقم الضريبي لكل من البائع والمشتري مطلبًا أساسيًا، مما يضمن تتبع المعاملات الضريبية بدقة.

- شفافية المعاملات: تحتوي على تفاصيل دقيقة حول قيمة الضريبة ونسبتها، مما يجعلها مرجعًا موثوقًا سواء للشركات أو الجهات الضريبية.

- الاعتماد القانوني: تُعتبر هذه الفواتير مستندًا قانونيًا يُمكن تقديمه في حالات النزاعات أو المراجعات الضريبية.

الاستخدامات:

- معاملات الشركات الكبيرة التي تتعامل مع أطراف مسجلة ضريبيًا.

- الصفقات التي تتطلب مستندات تفصيلية ودقيقة لغايات قانونية ومحاسبية.

2. فاتورة ضريبية مبسطة

تُعد الفاتورة الضريبية المبسطة خيارًا مثاليًا للمعاملات ذات القيم الصغيرة أو تلك التي تتم مع مستهلكين غير مسجلين ضريبيًا، حيث تُقدم حلاً أقل تعقيدًا.

الخصائص الرئيسية:

- معلومات أساسية فقط: تشمل البيانات الأساسية مثل اسم البائع، تاريخ الإصدار، وصف عام للسلع أو الخدمات، والمبلغ الإجمالي شامل الضريبة.

- غياب التفاصيل الكاملة: لا تتطلب إدراج الرقم الضريبي للمشتري أو تفصيل قيمة الضريبة بشكل منفصل، بل يُمكن الاكتفاء بالمبلغ الإجمالي شامل الضريبة.

- سهولة الاستخدام: تتميز بالبساطة وسرعة الإصدار، مما يجعلها مفيدة للمعاملات اليومية السريعة.

الاستخدامات:

- البيع بالتجزئة (Retail) والمشتريات التي تُجرى بين البائع والمستهلك النهائي.

- الشركات التي تتعامل مع عملاء أفراد (B2C) حيث لا يحتاج المشتري إلى تفاصيل ضريبية دقيقة.

المثال: إذا اشتريت جهازًا إلكترونيًا من متجر تجزئة، فقد تتلقى فاتورة ضريبية مبسطة تحتوي على المبلغ الإجمالي شامل الضريبة، دون ذكر التفاصيل الدقيقة مثل نسبة الضريبة أو قيمتها المفصلة.

3. فاتورة إلكترونية

مع تطور التكنولوجيا واعتماد الأنظمة الضريبية الحديثة، أصبحت الفواتير الإلكترونية واحدة من أهم أنواع الفواتير الضريبية، بل وأحيانًا مطلبًا إلزاميًا في العديد من الدول.

الخصائص الرئيسية:

- إصدار رقمي بالكامل: تُصدر الفاتورة وتُرسل بشكل إلكتروني باستخدام أنظمة متخصصة معتمدة من الجهات الضريبية.

- الربط المباشر مع الجهات الضريبية: يتم إرسال نسخة من الفاتورة تلقائيًا إلى هيئة الضرائب لمراجعتها وحفظها في قاعدة بياناتها.

- تقليل الأخطاء البشرية: بفضل الأتمتة، تقل احتمالات الأخطاء التي قد تحدث عند إصدار الفواتير يدويًا.

- الأمان والتتبع: تحتوي الفاتورة الإلكترونية على معرّفات رقمية فريدة، مما يسهل تتبعها وضمان سلامة بياناتها.

الفوائد:

- الكفاءة العالية: تُساعد على تسريع العمليات وتقليل زمن إصدار الفواتير وتسليمها للعملاء.

- الامتثال الضريبي التلقائي: تعمل الأنظمة الإلكترونية وفقًا للوائح الضريبية المحدثة، مما يضمن إصدار الفواتير بطريقة متوافقة مع القوانين.

- مكافحة التهرب الضريبي: بفضل الاتصال المباشر مع الجهات الضريبية، يصبح من الصعب التلاعب أو إخفاء المعاملات التجارية.

الاستخدامات:

- الشركات الكبيرة والمتوسطة التي تُجري معاملات تجارية عديدة تحتاج إلى التوافق مع الأنظمة الضريبية الإلكترونية.

- البيئات التي تتطلب توثيقًا سريعًا وآمنًا للمعاملات مثل التجارة الإلكترونية والمعاملات عبر الإنترنت.

مثال شائع: عند طلب منتج عبر الإنترنت من متجر إلكتروني، يتم إصدار الفاتورة الإلكترونية وإرسال نسخة منها إلى بريدك الإلكتروني، مع تسجيل نسخة في النظام الضريبي.

لماذا تختلف أنواع الفواتير الضريبية؟

اختلاف أنواع الفواتير الضريبية ليس أمرًا اعتباطيًا، بل هو استجابة دقيقة لاحتياجات الأنشطة التجارية المختلفة، التي تتنوع حسب طبيعة العمل، حجم المعاملة، وطبيعة الأطراف المشاركة. يهدف هذا التنوع إلى تسهيل الامتثال للأنظمة الضريبية وتلبية متطلبات الأعمال بشكل فعال. فيما يلي شرح موسع مع أمثلة باستخدام الريال السعودي:

1. طبيعة العمل ونوع النشاط التجاري

المعاملات بين الشركات:

في الأعمال التجارية الكبيرة أو بين الشركات، تُعد الدقة في توثيق المعاملات أمرًا حيويًا. تحتاج هذه المعاملات إلى تفاصيل دقيقة تشمل وصف السلع أو الخدمات، الكميات، الأسعار، والضرائب، وذلك لتجنب أي نزاعات مستقبلية أو أخطاء محاسبية. لذلك تُستخدم الفواتير القياسية.

- مثال: إذا قامت شركة مقاولات بشراء مواد بناء مثل الأسمنت والحديد من أحد الموردين بقيمة 500,000 ريال سعودي، تحتاج الفاتورة إلى توضيح كل صنف، كميته، وسعر الوحدة، مع قيمة الضريبة المضافة ونسبتها، لأن مثل هذه المعاملات تكون تحت التدقيق المحاسبي.

المعاملات مع الأفراد:

في الأعمال التي تقدم خدمات أو تبيع سلعًا مباشرةً للأفراد، مثل المحلات التجارية أو المطاعم، يكون التركيز على السرعة والبساطة. هنا تكون الفاتورة المبسطة هي الأنسب، حيث تُقدَّم معلومات أساسية مثل المبلغ الإجمالي شامل الضريبة دون الحاجة إلى تفاصيل إضافية.

- مثال: مطعم يقدم فاتورة مبسطة لعميل يطلب وجبة بقيمة 150 ريال سعودي. يظهر المبلغ الإجمالي فقط، مما يسرّع عملية الدفع.

2. حجم المعاملة وقيمتها

المعاملات ذات القيمة العالية:

عندما تكون المعاملة كبيرة الحجم وقيمتها مرتفعة، تحتاج الجهات الضريبية والشركات إلى تفاصيل دقيقة تضمن صحة احتساب الضرائب. لذلك يتم إصدار فاتورة قياسية تحتوي على جميع البيانات.

- مثال: شركة تقنية تشتري أجهزة حواسيب وأدوات مكتبية بقيمة 200,000 ريال سعودي من مورد. تُصدر فاتورة قياسية تُوضح قيمة كل جهاز، المجموع الكلي، نسبة ضريبة القيمة المضافة (15%)، والمبلغ النهائي المستحق وهو 230,000 ريال سعودي.

المعاملات اليومية الصغيرة:

في المبيعات ذات القيمة المنخفضة التي تحدث يوميًا، لا تحتاج الشركات إلى تضمين تفاصيل دقيقة عن الضرائب أو المنتجات. لذا تُستخدم الفواتير المبسطة التي تعرض السعر شاملًا للضريبة.

- مثال: متجر بقالة يبيع منتجات بقيمة 50 ريال سعودي. تظهر الفاتورة المبسطة إجمالي المبلغ دون تفصيل لكل منتج أو نسبة الضريبة.

3. طبيعة الأطراف المشاركة

المعاملات بين الشركات (B2B):

عندما تكون المعاملة بين شركتين مسجلتين ضريبيًا، يُتطلب إصدار فاتورة قياسية تفصيلية. هذه التفاصيل تُساعد كل طرف في توثيق المعاملة بدقة ضمن سجلاته المحاسبية وتُسهّل مراجعة الجهات الضريبية.

- مثال: إذا قامت شركة نقل بإصلاح أسطول شاحناتها لدى ورشة ميكانيكا بقيمة 80,000 ريال سعودي، ستحتاج فاتورة قياسية تحتوي على تفاصيل الإصلاحات، قطع الغيار المستخدمة، تكلفة كل خدمة، وقيمة الضريبة المضافة.

المعاملات بين الشركات والعملاء الأفراد (B2C):

عندما تكون المعاملة بين شركة ومستهلك نهائي (غير مسجل ضريبيًا)، مثل بيع الملابس في متجر تجزئة، تُعتبر الفواتير المبسطة كافية. هذه الفواتير تُركز على المبلغ الإجمالي شامل الضريبة.

- مثال: عميل يشتري قميصًا من متجر ملابس بقيمة 200 ريال سعودي. الفاتورة المبسطة تُظهر المبلغ الإجمالي فقط دون الحاجة إلى تفاصيل حول نسبة الضريبة.

4. تطور التكنولوجيا والاتجاه نحو الرقمنة

مع التطور التقني، فرضت العديد من الدول، بما في ذلك المملكة العربية السعودية، استخدام الفواتير الإلكترونية كجزء من التحول الرقمي.

الفوائد:

- تسريع عمليات إصدار الفواتير.

- تقليل التكاليف المرتبطة بالطباعة والتخزين.

- تعزيز الشفافية من خلال إرسال الفواتير مباشرة إلى هيئة الزكاة والضريبة والجمارك.

- مكافحة التهرب الضريبي بفضل التوثيق الرقمي الفوري.

مثال: متجر إلكتروني في المملكة يبيع منتجًا عبر الإنترنت بقيمة 1,000 ريال سعودي. يتم إصدار فاتورة إلكترونية تتضمن تفاصيل المنتج وقيمة الضريبة (150 ريال سعودي) وإرسالها مباشرةً إلى العميل وإلى نظام هيئة الزكاة والضريبة والجمارك.

لماذا هذا التنوع مهم؟

زيادة الكفاءة:

وجود أنواع مختلفة من الفواتير يُتيح للشركات اختيار النوع الذي يناسب نشاطها، مما يُقلل من التعقيدات ويسرّع العمليات.تلبية احتياجات الأنظمة الضريبية:

التنوع يُمكّن الأنظمة الضريبية من متابعة المعاملات المختلفة بناءً على قيمتها وطبيعتها. فالمعاملات الصغيرة اليومية تتطلب مرونة، بينما تحتاج المعاملات الكبيرة إلى تفاصيل دقيقة.توفير الوقت والموارد:

الشركات التي تتعامل مع عملاء أفراد تُفضل الفواتير المبسطة لتوفير الوقت، بينما تستخدم الشركات الكبرى الفواتير القياسية لتلبية المتطلبات المحاسبية والقانونية.

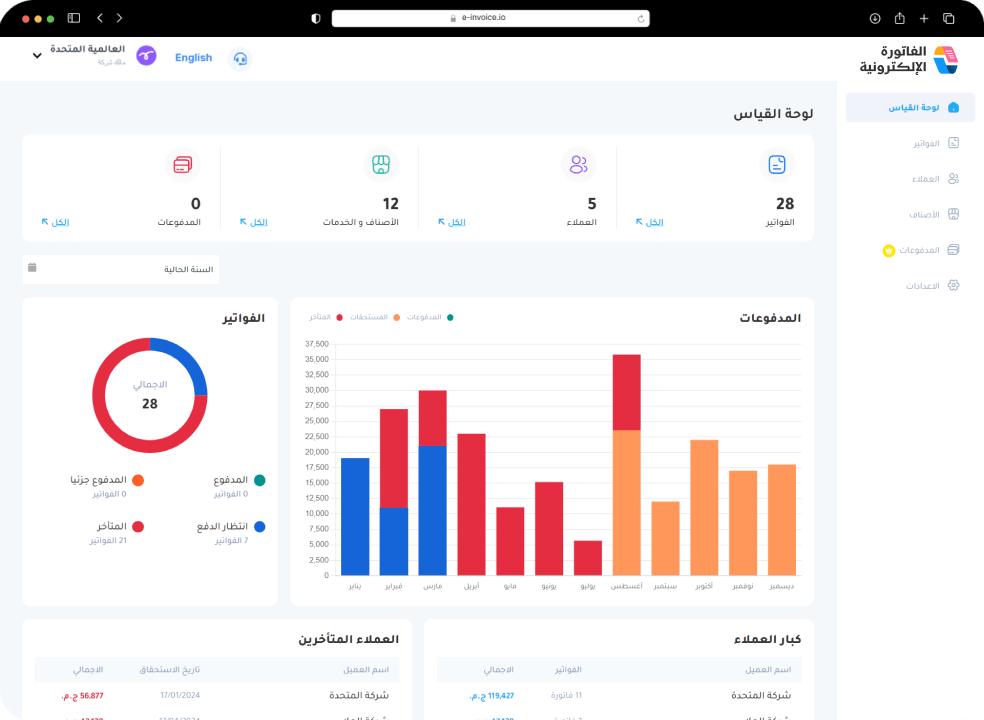

كيف يمكن لموقع الفاتورة الإلكترونية مساعدتك في اصدار فاتورة ضريبية؟

موقع الفاتورة الإلكترونية هو منصة متخصصة تُسهل عملية اصدار فاتورة ضريبية والكترونية بطريقة حديثة ومتوافقة مع الأنظمة الضريبية المعتمدة، مثل هيئة الزكاة والضريبة والجمارك في المملكة العربية السعودية. يوفر الموقع مجموعة من الأدوات والميزات التي تساعد الأفراد والشركات في إعداد الفواتير الضريبية وإدارتها بكفاءة ودقة.

1. إصدار فواتير إلكترونية متوافقة مع الأنظمة الضريبية

- التوافق مع اللوائح: الموقع يضمن اصدار فاتورة ضريبية تتماشى مع الأنظمة الضريبية المحلية، بما في ذلك ضريبة القيمة المضافة (VAT) بنسبة 15% في السعودية.

- تفاصيل دقيقة: يُمكنك إدخال جميع البيانات المطلوبة مثل اسم البائع والمشتري، الأرقام الضريبية، تفاصيل السلع أو الخدمات، قيمة الضريبة، وإجمالي المبلغ المستحق.

- تجنب الأخطاء: النظام مبرمج لحساب الضرائب تلقائيًا بناءً على القوانين المعمول بها، مما يقلل احتمالية الوقوع في أخطاء حسابية.

2. أتمتة عملية إصدار الفواتير

- يوفر الموقع أدوات تُمكنك من إنشاء الفواتير بسرعة وسهولة من خلال قوالب جاهزة.

- تُقلل الأتمتة من الوقت والجهد المبذول في إعداد الفواتير يدويًا، خاصة إذا كنت تصدر عددًا كبيرًا من الفواتير يوميًا.

3. التكامل مع هيئة الزكاة والضريبة والجمارك

- يتميز الموقع بخاصية الربط المباشر مع نظام الفواتير الإلكترونية في السعودية، مما يضمن الامتثال لمتطلبات المرحلة الأولى والثانية من الفوترة الإلكترونية.

- يُمكنك إرسال نسخة من الفاتورة تلقائيًا إلى الهيئة عند إصدارها، مما يساعد على تجنب أي عقوبات قانونية.

4. خيارات تخصيص الفاتورة

يُتيح لك الموقع تخصيص الفاتورة وفقًا لاحتياجاتك التجارية.

- يمكنك إضافة شعار الشركة، تخصيص التصميم، وإضافة شروط الدفع الخاصة.

- يُمكنك أيضًا إدخال تفاصيل إضافية مثل ملاحظات خاصة أو تواريخ استحقاق الدفع.

5. إصدار أنواع مختلفة من الفواتير

- يدعم الموقع إصدار الفواتير القياسية التي تحتوي على تفاصيل دقيقة تناسب المعاملات بين الشركات (B2B).

- يُمكنك أيضًا إصدار الفواتير المبسطة المناسبة للمبيعات اليومية للعملاء الأفراد (B2C).

- الموقع يضمن أن كل نوع من الفواتير مُصمم وفقًا للمتطلبات القانونية.

6. الفواتير المتعددة العملات

- إذا كنت تتعامل مع عملاء دوليين، يُتيح لك الموقع إصدار الفواتير بعملات مختلفة مع إمكانية حساب الضريبة المضافة بالريال السعودي أو العملة المطلوبة.

7. إدارة وتتبع الفواتير بسهولة

- يُوفر لوحة تحكم بسيطة تُتيح لك إدارة جميع الفواتير في مكان واحد.

- يُمكنك متابعة حالة الفواتير: سواء كانت مدفوعة، غير مدفوعة، أو مستحقة الدفع.

- يُساعدك هذا على تحسين تدفقك النقدي وإدارة عملك المالي بكفاءة.

8. الأمان والحفاظ على البيانات

- الموقع يضمن حماية بياناتك من خلال أنظمة تشفير متقدمة.

- يُخزن السجلات والفواتير في قاعدة بيانات آمنة، مما يسهل الوصول إليها عند الحاجة، سواء لمراجعة الحسابات أو تقديم تقارير ضريبية.

9. تقارير وتحليلات شاملة

- يُوفر الموقع تقارير مفصلة عن الفواتير الصادرة، الضرائب المحصلة، والإيرادات.

- تُساعد هذه التقارير الشركات على تقييم أدائها المالي والامتثال بسهولة لمتطلبات المراجعة الضريبية.

10. مناسب للشركات الصغيرة والمتوسطة

- الموقع مُصمم ليكون سهل الاستخدام للشركات الصغيرة والمتوسطة التي قد لا تمتلك أنظمة محاسبية متقدمة.

- يُمكن لأي شخص، حتى بدون خلفية تقنية أو محاسبية، استخدام الموقع لإنشاء فواتير قانونية خلال دقائق.

الخاتمة

في الختام، يُعد إصدار فاتورة ضريبية أمرًا حيويًا لضمان الامتثال للقوانين الضريبية وتعزيز الشفافية في المعاملات التجارية. سواء كنت تدير شركة كبيرة أو نشاطًا صغيرًا، فإن الالتزام بإصدار الفواتير الضريبية بشكل دقيق ومتوافق مع اللوائح يُسهم في حماية أعمالك، تحسين إدارة الحسابات، وتجنب المشكلات القانونية.

من خلال استخدام أدوات متخصصة مثل برنامج الفاتورة الإلكترونية، يمكنك تبسيط عملية اصدار فاتورة ضريبية، تقليل الأخطاء، وضمان التزامك بالمعايير الحديثة مثل الفوترة الإلكترونية. تذكّر دائمًا أن اصدار فاتورة ضريبية ليس مجرد إجراء روتيني، بل هو ركيزة أساسية لنجاح عملك ونموه.