في ظل التحول الرقمي السريع الذي تشهده مصر في السنوات الأخيرة، تعتبر منظومة الفاتورة الإلكترونية في مصر واحدة من أهم المبادرات التي أطلقتها الحكومة لتعزيز الشفافية، وتحسين إدارة الضرائب، وتطوير البنية التحتية الرقمية. تهدف هذه المنظومة إلى تحويل التعاملات المالية والتجارية إلى نسق رقمي بالكامل، مما يسهم في تسهيل الإجراءات وتحسين الكفاءة المالية للشركات. يعد الربط مع منظومة الفاتورة الإلكترونية ضرورة حتمية للشركات التي ترغب في الامتثال للمتطلبات القانونية وتحقيق الاستفادة القصوى من التحول الرقمي.

ما هي منظومة الفاتورة الإلكترونية؟

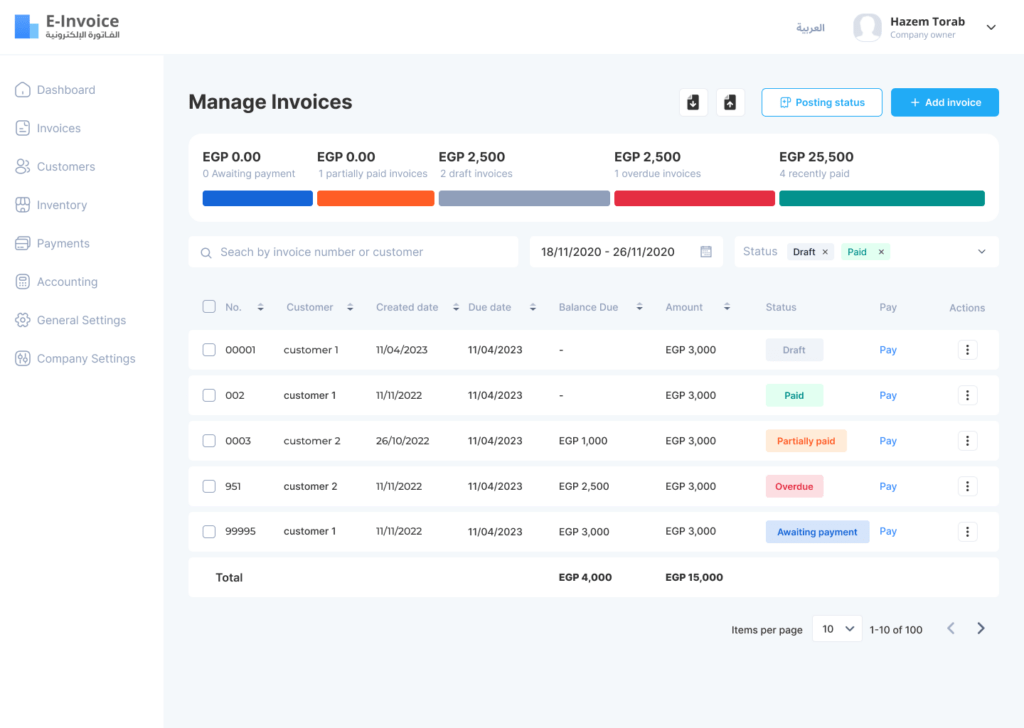

منظومة الفاتورة الإلكترونية هي نظام رقمي متكامل، أطلقته مصلحة الضرائب المصرية بالتعاون مع وزارة المالية، يهدف إلى تحويل الفواتير التقليدية إلى نسق إلكتروني. يعتمد النظام على إصدار، حفظ، وتبادل الفواتير والمستندات المالية بشكل إلكتروني بين الأطراف المختلفة، مما يقلل من الاعتماد على الأوراق ويحسن من دقة البيانات وسرعة تداولها. يعمل هذا النظام وفقًا لمعايير تقنية محددة تضمن توحيد شكل الفواتير وتسلسلها، وكذلك تتيح التكامل بين الأنظمة المالية المختلفة للشركات.

الشفافية: توفر الفاتورة الإلكترونية مستوى عالٍ من الدقة والتكامل في البيانات، مما يقلل بشكل كبير من فرص التلاعب أو الاحتيال. بفضل هذا النظام الرقمي، تصبح جميع المعاملات موثقة بشكل شفاف ومتاح للتحقق في أي وقت.

السهولة: تسهل الفواتير الإلكترونية بشكل كبير عمليات إعداد الفواتير وإرسالها وتخزينها مقارنةً بالفواتير الورقية التقليدية. فبدلاً من الإجراءات اليدوية المعقدة، يمكن تنفيذ هذه العمليات بسرعة وكفاءة عبر الأنظمة الإلكترونية.

الكفاءة: تساهم الفواتير الإلكترونية في تسريع عملية التحقق والموافقة على المعاملات المالية، مما يقلل بشكل ملحوظ من التأخيرات في عمليات الدفع ويعزز من انسيابية تدفق الأعمال المالية داخل الشركات.

أهمية الربط مع منظومة الفاتورة الإلكترونية

1. التوافق مع القوانين واللوائح:

- الامتثال القانوني: الربط مع المنظومة يضمن أن الشركات تتوافق مع اللوائح الضريبية والقوانين المحلية المتعلقة بالفواتير الإلكترونية. في العديد من الدول، أصبحت الفواتير الإلكترونية إلزامية، والشركات التي لا تمتثل قد تتعرض لغرامات أو عقوبات.

- تجنب العقوبات: الفشل في الربط مع المنظومة قد يؤدي إلى تأخير في المدفوعات أو فرض غرامات مالية بسبب عدم الامتثال.

2. تحسين الكفاءة التشغيلية:

- تقليل العمل الورقي: الربط مع المنظومة يقلل من الحاجة إلى الاحتفاظ بسجلات ورقية، مما يسهم في تبسيط العمليات وتوفير الوقت والتكاليف.

- تسريع العمليات المحاسبية: يتيح الربط مع المنظومة نقل البيانات بشكل مباشر من نظام المحاسبة الخاص بالشركة إلى النظام المركزي، مما يسرع من عملية إصدار الفواتير، التحقق منها، وتسويتها.

3. زيادة الشفافية والمصداقية:

- التدقيق المحسن: الربط مع المنظومة يُسهل عمليات التدقيق الداخلي والخارجي من خلال توفير سجلات مفصلة ودقيقة لجميع المعاملات المالية.

- الحد من التلاعب: بفضل الربط الإلكتروني، تصبح الفواتير أكثر شفافية وأقل عرضة للتلاعب أو التزوير.

4. تحسين إدارة الضرائب:

- زيادة الإيرادات الضريبية: الربط مع المنظومة يُسهم في تقليل التهرب الضريبي من خلال توثيق جميع المعاملات التجارية بشكل دقيق ومُراقب.

- تيسير عمليات المراجعة: يمكن للهيئات الضريبية مراجعة الفواتير بشكل أسرع وأكثر كفاءة بفضل الربط الإلكتروني.

5. تسهيل الأعمال:

- التحسين التكنولوجي: الربط مع المنظومة يشجع الشركات على تبني التكنولوجيا الحديثة وتحسين بنيتها التحتية الرقمية، مما يعزز قدرتها على التنافس في الأسواق العالمية.

- تعزيز الثقة بين الشركاء التجاريين: الربط الإلكتروني يعزز من مصداقية الشركات أمام شركائها وعملائها من خلال ضمان صحة ودقة الفواتير.

6. تحسين العلاقات التجارية:

- تعزيز الثقة بين الأطراف: من خلال توثيق كل معاملة بشكل فوري، يتم تقليل النزاعات المالية وتعزيز الثقة بين العملاء والموردين.

- سهولة الوصول إلى البيانات: تتيح المنظومة للشركات الوصول السريع إلى بيانات الفواتير وتحليلها بسهولة لاتخاذ قرارات أفضل.

7. دعم التحول الرقمي:

- تشجيع الابتكار: الربط مع المنظومة يشجع الشركات على تبني الابتكارات الرقمية الأخرى، مما يدفع بمزيد من التحول الرقمي في مختلف جوانب الأعمال.

- تسريع الرقمنة: الربط يسهم في رقمنة العمليات التجارية، مما يساعد الشركات على الاندماج بشكل أفضل في الاقتصاد الرقمي العالمي.

خطوات الربط مع منظومة الفاتورة الإلكترونية

للربط مع منظومة الفاتورة الإلكترونية في مصر، يتعين على الشركات اتباع عدة خطوات لضمان التكامل مع النظام والامتثال لمتطلباته. الخطوات الأساسية تشمل:

التسجيل في المنظومة:

- التقديم للتسجيل: يجب على الشركة تقديم طلب للتسجيل في المنظومة عبر الموقع الرسمي لمصلحة الضرائب المصرية. ستحتاج إلى تقديم بعض الوثائق اللازمة لإثبات هويتك وهويتك الضريبية.

- الحصول على شهادة التوقيع الإلكتروني: يجب على الشركة الحصول على شهادة توقيع إلكتروني معتمدة من إحدى الشركات المزودة لهذه الخدمة في مصر. هذه الشهادة ضرورية لتوقيع الفواتير إلكترونيًا.

اختيار البرمجيات المناسبة:

- التأكد من توافق النظام: يجب على الشركة التأكد من أن النظام المحاسبي أو الفواتير الذي تستخدمه متوافق مع متطلبات منظومة الفاتورة الإلكترونية.

- التكامل مع النظام الإلكتروني: بعض الشركات قد تحتاج إلى تطوير أو تعديل أنظمتها الحالية للتكامل مع المنظومة، وذلك من خلال البرمجيات المخصصة أو عبر استخدام API الذي توفره المنظومة.

إعداد الفواتير الإلكترونية:

- تهيئة الفواتير: يجب إعداد الفواتير وفقًا للمواصفات الفنية المحددة من قبل المنظومة، والتي تتضمن الحقول الأساسية المطلوبة مثل رقم التسجيل الضريبي، اسم الممول، وتفاصيل السلع أو الخدمات.

- توقيع الفواتير إلكترونيًا: باستخدام شهادة التوقيع الإلكتروني، يتم توقيع الفواتير إلكترونيًا قبل إرسالها للمنظومة.

إرسال الفواتير إلى المنظومة:

- إرسال الفواتير: بعد إعداد الفواتير وتوقيعها إلكترونيًا، يتم إرسالها إلى منظومة الفاتورة الإلكترونية من خلال الواجهة البرمجية (API) أو عبر وسائل أخرى معتمدة.

- استلام الإشعارات: بعد إرسال الفواتير، تتلقى الشركة إشعارات بقبول أو رفض الفواتير من قبل المنظومة. في حالة الرفض، يتم توضيح الأسباب لتتمكن الشركة من تعديل الفاتورة وإعادة إرسالها.

التأكد من صحة البيانات:

- المراجعة والتدقيق: يجب على الشركة مراجعة الفواتير والتحقق من صحة البيانات قبل وبعد الإرسال لضمان التوافق مع المتطلبات ولتفادي الأخطاء التي قد تؤدي إلى رفض الفواتير.

تدريب الموظفين:

- التدريب على النظام: من المهم تدريب الموظفين على كيفية استخدام النظام وكيفية إعداد وإرسال الفواتير بشكل صحيح. قد تحتاج الشركة إلى تدريب متخصص أو الاعتماد على مزود خدمة لتقديم الدعم الفني.

الامتثال المستمر:

- متابعة التحديثات: من الضروري متابعة التحديثات التي تصدرها مصلحة الضرائب فيما يتعلق بمنظومة الفاتورة الإلكترونية لضمان استمرار الامتثال للقوانين واللوائح.

هذه الخطوات تضمن أن الشركة تكون ملتزمة بمتطلبات نظام الفاتورة الإلكترونية في مصر، مما يسهم في تسهيل العمليات التجارية وضمان الشفافية في التعاملات المالية.

متطلبات الربط مع منظومة الفاتورة الإلكترونية

للربط مع منظومة الفاتورة الإلكترونية في مصر، هناك مجموعة من المتطلبات التي يجب أن تستوفيها الشركات لضمان التكامل السلس مع النظام. هذه المتطلبات تشمل:

1. التسجيل في المنظومة:

- الحصول على رقم تسجيل ضريبي: يجب أن يكون لدى الشركة رقم تسجيل ضريبي صالح ومحدث.

- التسجيل في بوابة الفاتورة الإلكترونية: يتعين على الشركة التسجيل في بوابة الفاتورة الإلكترونية التابعة لمصلحة الضرائب المصرية.

2. الحصول على شهادة توقيع إلكتروني:

- شهادة توقيع إلكتروني معتمدة: يجب على الشركة الحصول على شهادة توقيع إلكتروني من إحدى الشركات المعتمدة في مصر (مثل مصر للمقاصة، إيجيبت تراست).

- التأكد من صلاحية الشهادة: يجب أن تكون شهادة التوقيع الإلكتروني صالحة ويتم تجديدها عند الحاجة لضمان استمرار استخدام المنظومة.

3. البرمجيات المتوافقة:

- تطوير أو شراء نظام محاسبي متوافق: يتعين على الشركات استخدام نظام محاسبي أو برمجيات للفواتير تتوافق مع متطلبات الفاتورة الإلكترونية. يجب أن تدعم البرمجيات استخراج الفواتير بالصيغة المطلوبة

- تكامل الأنظمة: إذا كانت الشركة تستخدم نظامًا محاسبيًا مخصصًا أو معقدًا، قد تحتاج إلى تطوير تكامل (Integration) مع واجهة برمجة التطبيقات (API) التي تقدمها المنظومة.

4. البنية التحتية التقنية:

- اتصال بالإنترنت مستقر: لضمان إرسال واستقبال الفواتير دون انقطاع.

- أجهزة الحاسب: يجب أن تكون أجهزة الكمبيوتر المستخدمة متوافقة مع البرمجيات المطلوبة ولديها مواصفات تقنية كافية لدعم تشغيل البرمجيات بكفاءة.

5. المتطلبات الفنية للفواتير الإلكترونية:

- تكوين الفاتورة: يجب أن تحتوي الفاتورة الإلكترونية على الحقول الإلزامية مثل:

- الرقم التسلسلي للفاتورة.

- بيانات المورد (اسم الشركة، رقم التسجيل الضريبي).

- بيانات العميل (إن وجدت).

- تفاصيل السلع أو الخدمات (الوصف، الكمية، السعر).

- القيمة المضافة (إن وجدت).

- تنسيق الفاتورة: يجب أن تكون الفاتورة بصيغة JSON أو XML وفقًا للمعايير المحددة من قبل مصلحة الضرائب.

6. التدريب والدعم:

- تدريب الموظفين: من الضروري تدريب الفريق المسؤول عن إعداد وإرسال الفواتير الإلكترونية على كيفية استخدام المنظومة والبرمجيات.

- دعم فني: قد تحتاج الشركة إلى دعم فني من مزودي البرمجيات أو من مختصين لضمان تشغيل المنظومة بشكل سلس.

7. الإجراءات القانونية:

- الامتثال للقوانين: يجب على الشركة التأكد من أن جميع الإجراءات المتبعة متوافقة مع القوانين واللوائح الضريبية المحلية.

- الاحتفاظ بالسجلات: يجب الاحتفاظ بنسخ من الفواتير الإلكترونية وسجلاتها لفترة محددة وفقًا للقانون.

8. الاختبار والتحقق:

- اختبار النظام: قبل الإطلاق الفعلي، يتعين على الشركة إجراء اختبارات للتأكد من صحة التكامل بين نظامها ومنظومة الفاتورة الإلكترونية.

- التأكد من صحة الفواتير: يجب التحقق من قبول الفواتير المرسلة من قبل مصلحة الضرائب وضمان أنها تلتزم بالمعايير المحددة.

تحديات الربط مع منظومة الفاتورة الإلكترونية

1. التحديات التقنية:

- توافق الأنظمة الحالية: قد تجد بعض الشركات صعوبة في توافق أنظمتها المحاسبية أو البرمجيات المستخدمة حاليًا مع متطلبات منظومة الفاتورة الإلكترونية، مما يستدعي تطوير برمجيات جديدة أو تعديل الأنظمة الحالية.

- التكامل مع API: التكامل مع واجهة برمجة التطبيقات (API) الخاصة بالمنظومة قد يكون معقدًا، خاصة للشركات التي ليس لديها فريق تقني مختص أو خبرة في التعامل مع مثل هذه التقنيات.

- التوقيع الإلكتروني: التحديات التقنية المرتبطة بإعداد التوقيع الإلكتروني وضمان توقيع الفواتير بشكل صحيح يمكن أن تكون معقدة، خاصة إذا كانت هناك مشكلات في الشهادة الإلكترونية أو في البرمجيات التي تدير عملية التوقيع.

2. تحديات البنية التحتية:

- الاتصال بالإنترنت: يتطلب النظام اتصالًا مستقرًا بالإنترنت لإرسال واستقبال الفواتير في الوقت الحقيقي. أي انقطاع في الخدمة يمكن أن يؤثر سلبًا على العمليات.

- الاستثمار في المعدات: بعض الشركات قد تحتاج إلى الاستثمار في تحديث أجهزة الكمبيوتر أو الخوادم لضمان أنها تفي بالمتطلبات التقنية اللازمة لتشغيل النظام بكفاءة.

3. التحديات القانونية والتنظيمية:

- الامتثال للقوانين: فهم والتأكد من الامتثال الكامل لجميع القوانين واللوائح الضريبية التي تحكم منظومة الفاتورة الإلكترونية يمكن أن يكون أمرًا معقدًا، خاصة مع التحديثات المستمرة على هذه اللوائح.

- إجراءات التسجيل والتوثيق: قد تواجه بعض الشركات صعوبة في الإجراءات البيروقراطية المتعلقة بالتسجيل والحصول على شهادة التوقيع الإلكتروني.

4. التحديات البشرية والتنظيمية:

- التدريب والتأهيل: يتطلب الانتقال إلى الفاتورة الإلكترونية تدريبًا شاملاً للموظفين على استخدام الأنظمة الجديدة. نقص التدريب أو مقاومة التغيير من قبل الموظفين قد يؤدي إلى أخطاء وتأخير في العمليات.

- إدارة التغيير: التعامل مع التغيير في العمليات والإجراءات اليومية يتطلب جهدًا إداريًا لضمان سلاسة التحول إلى النظام الإلكتروني الجديد.

5. التحديات المالية:

- التكاليف المرتبطة بالربط: التكلفة الأولية للربط مع المنظومة قد تكون عالية، خاصة للشركات الصغيرة والمتوسطة. هذه التكاليف تشمل شراء أو تطوير البرمجيات، التوقيع الإلكتروني، وتدريب الموظفين.

- الاستثمار المستمر: بالإضافة إلى التكاليف الأولية، هناك حاجة للاستثمار المستمر في صيانة وتحديث الأنظمة والبرمجيات لضمان الامتثال المستمر.

6. التحديات المتعلقة بالدعم الفني:

- الحصول على الدعم الفني: قد تواجه بعض الشركات صعوبة في الحصول على دعم فني متخصص لمساعدتها في حل المشكلات التقنية أو التحديات التي تواجهها أثناء الربط مع المنظومة.

- التعامل مع الأخطاء: معالجة الأخطاء التي قد تظهر أثناء إرسال الفواتير أو التعامل مع رفض الفواتير من قبل المنظومة يمكن أن يكون معقدًا ويتطلب معرفة تقنية متقدمة.

7. التحديات الزمنية:

- الالتزام بالمواعيد: قد يكون من الصعب على بعض الشركات الالتزام بالمواعيد النهائية التي تفرضها مصلحة الضرائب للتسجيل والربط مع المنظومة، خاصة إذا كانت الشركة بحاجة إلى وقت طويل لتطوير وتحديث أنظ

الختام

الربط مع منظومة الفاتورة الإلكترونية في مصر ليس مجرد التزام قانوني، بل هو خطوة استراتيجية نحو تحسين الأداء المالي للشركات وتعزيز تنافسيتها في السوق. ورغم التحديات التي قد تواجهها الشركات خلال عملية الربط، إلا أن الفوائد التي يمكن تحقيقها تجعل من الاستثمار في هذا المجال ضرورة حتمية لمواكبة التحولات الرقمية والاقتصادية في العالم المعاصر.