في ظل التحول الرقمي الذي يشهده العالم، تسعى الحكومة المصرية إلى تعزيز كفاءة النظام الضريبي من خلال تطبيق الفاتورة الإلكترونية. هذا النظام يهدف إلى تحسين إدارة الضرائب، تعزيز الشفافية، وتبسيط الإجراءات للشركات والهيئات الحكومية. ومع ذلك، ليس كل الشركات ملزمة بتطبيق الفاتورة الإلكترونية في الوقت الحالي، حيث توجد فئات معينة معفاة، وأخرى ملزمة بالانضمام إلى النظام. في هذا المقال، سنتناول بالتفصيل الشركات المعفاة من الفاتورة الإلكترونية، والشركات الملزمة بها، بالإضافة إلى المراحل الزمنية لتطبيق النظام، وقسم للأسئلة الشائعة للإجابة عن النقاط التي لم يتم تناولها.

ما هي الشركات المُعفاة من تطبيق الفاتورة الإلكترونية المصرية؟

على الرغم من الجهود الكبيرة التي تبذلها الحكومة المصرية لإدراج جميع الشركات ضمن منظومة الفاتورة الإلكترونية، إلا أن هناك استثناءات لبعض الشركات، وذلك لأسباب تتعلق بطبيعة نشاطها، حجمها، أو وضعها القانوني. نستعرض هنا بالتفصيل الشركات التي تم إعفاؤها من تطبيق الفاتورة الإلكترونية:

1. الشركات الصغيرة المتناهية الصغر:

تم إعفاء العديد من الشركات الصغيرة والمتناهية الصغر، خاصة تلك التي تعمل ضمن نظام الضريبة القطعية أو نظام المشروعات متناهية الصغر. هذا الإعفاء يأتي في سياق تقدير الحكومة لعدم قدرة هذه الشركات على تحمل أعباء الانتقال السريع إلى النظام الرقمي، والذي يتطلب تقنيات حديثة وبنية تحتية متقدمة. عادة ما تُدار هذه الشركات بواسطة مالك واحد أو عائلة، وغالبًا ما تكون أنظمتها المحاسبية غير مؤتمتة، مما يجعل تطبيق الفاتورة الإلكترونية تحديًا كبيرًا.

2. الأنشطة غير التجارية:

تشمل هذه الفئة الأنشطة التي لا تتطلب بيع سلع أو خدمات مقابل عوائد مالية، مثل بعض الجمعيات الخيرية أو المؤسسات الاجتماعية التي تقدم خدمات مجانية أو تعتمد على التبرعات. هذه المؤسسات قد لا تحقق أرباحًا تجارية، وبالتالي تم إعفاؤها من تطبيق الفاتورة الإلكترونية حتى الآن. تجدر الإشارة إلى أن هذا الإعفاء قد يكون مؤقتًا، حيث يمكن أن تتغير القوانين مع توسع النظام ليشمل جميع الأنشطة مستقبلاً.

3. الأعمال الحرفية البسيطة:

بعض الأعمال الحرفية اليدوية التي لا تعتمد على أنظمة محاسبية معقدة ولا تقوم بإصدار فواتير بشكل دوري تم إعفاؤها أيضًا. مثل هذه الأعمال غالبًا ما تكون صغيرة الحجم ويصعب عليها الانتقال إلى الفواتير الإلكترونية نظرًا لعدم وجود بنية تحتية أو تقنية تدعم ذلك. الحرفيون الذين يعملون بشكل مستقل أو يديرون ورشًا صغيرة قد يكونون ضمن هذه الفئة.

4. الجهات غير الربحية:

تشمل هذه الفئة المؤسسات غير الربحية التي لا تسعى لتحقيق أرباح من نشاطها الأساسي. يمكن أن تكون هذه المؤسسات أكاديمية، دينية، أو إنسانية. بالرغم من أنها قد تقوم ببعض الأنشطة التجارية، إلا أن الإعفاء يأتي نتيجة لكون الأرباح ليست هدفها الأساسي، وغالبًا ما تستخدم هذه المؤسسات الأموال التي تجمعها لدعم أنشطتها الرئيسية.

على الرغم من وجود هذه الإعفاءات، إلا أن الهدف طويل الأمد للحكومة هو شمول جميع الشركات والمؤسسات ضمن النظام الإلكتروني، مما يعزز من دقة البيانات الضريبية ويضمن أن جميع المعاملات التجارية تتم بشفافية كاملة.

ما هي الشركات الملزمة بتطبيق الفاتورة الإلكترونية؟

مع توسع نطاق الفاتورة الإلكترونية، ألزمت الحكومة المصرية عددًا كبيرًا من الشركات بالانضمام إلى هذا النظام. إليك الفئات التي يجب عليها الالتزام بتطبيق الفاتورة الإلكترونية:

1. الشركات الكبرى والمتوسطة:

تعد هذه الفئة من الشركات هي المستهدفة الرئيسية في المرحلة الأولى من تطبيق الفاتورة الإلكترونية. الشركات الكبرى والمتوسطة لديها بنية تحتية متقدمة، وأنظمة محاسبية رقمية تجعلها جاهزة لتطبيق النظام الجديد. هذه الشركات غالبًا ما تكون جزءًا من سلاسل توريد كبيرة، مما يجعل تطبيق الفاتورة الإلكترونية ضرورة لضمان التكامل بين جميع الأطراف في السلسلة. بالإضافة إلى ذلك، تساعد الفاتورة الإلكترونية هذه الشركات في تبسيط عمليات التدقيق الضريبي وتقليل الأخطاء المالية.

2. الشركات المساهمة:

سواء كانت هذه الشركات مملوكة للدولة أو خاصة، فهي ملزمة بتطبيق الفاتورة الإلكترونية. الشركات المساهمة، بطبيعتها، تتعامل مع عدد كبير من المستثمرين والعملاء، وبالتالي يتطلب الأمر قدرًا عاليًا من الشفافية والدقة في إصدار الفواتير وإدارة الحسابات. استخدام الفاتورة الإلكترونية يساعد في تحقيق ذلك عن طريق توفير سجلات دقيقة وقابلة للتتبع لجميع المعاملات.

3. شركات الاستيراد والتصدير:

نظرًا لأن هذه الشركات تعمل في بيئة دولية، فإنها ملزمة بتطبيق الفاتورة الإلكترونية لتسهيل المعاملات التجارية عبر الحدود. تتطلب التجارة الدولية مستوى عالٍ من الامتثال للمعايير الدولية، والفاتورة الإلكترونية توفر الوثائق اللازمة لتسهيل هذه العملية وضمان الامتثال للقوانين الجمركية والضريبية في الدول المختلفة.

4. الشركات المسجلة ضريبيًا:

أي شركة تمتلك رقم تسجيل ضريبي لدى مصلحة الضرائب المصرية وتقوم ببيع السلع أو تقديم الخدمات، ملزمة بتطبيق الفاتورة الإلكترونية. هذا يشمل الشركات الصغيرة والمتوسطة التي قد تكون غير مدرجة في المراحل الأولى من التطبيق ولكن تتعامل بشكل متكرر مع فواتير العملاء والموردين.

5. المكاتب المهنية والشركات المتخصصة:

مكاتب المحاماة، المحاسبة، الهندسة، وغيرها من الخدمات المهنية التي تتعامل مع عملاء من الأفراد أو الشركات بشكل يومي ملزمة أيضًا بتطبيق الفاتورة الإلكترونية. هذا يساعد هذه المكاتب على تنظيم أعمالها بشكل أفضل وتقديم تقارير ضريبية دقيقة.

مواعيد تطبيق مراحل الفاتورة الإلكترونية في مصر

شهدت منظومة الفاتورة الإلكترونية في مصر تطبيقها عبر عدة مراحل تدريجية، بهدف منح الشركات الوقت الكافي للاستعداد والامتثال لهذا النظام الجديد. تم تقسيم الشركات المستهدفة بناءً على حجمها، ونوعية نشاطها، وموقعها الجغرافي. فيما يلي توضيح لتلك المراحل والشركات المستهدفة في كل منها:

المرحلة الأولى: كبار الممولين (المرحلة الأولى)

- المستهدفين: كبار الممولين المسجلين في المركز الضريبي.

- تاريخ الإلزام: 15 نوفمبر 2020.

- القرار : قرار رئيس مصلحة الضرائب المصرية رقم (386) لسنة 2020.

تمثل هذه المرحلة بداية إطلاق منظومة الفاتورة الإلكترونية في مصر، حيث شملت إلزام 134 شركة من كبار الممولين بإصدار فواتير إلكترونية. ركزت هذه المرحلة على الشركات التي تتمتع ببنية تحتية قوية وإمكانيات تقنية قادرة على التكيف مع النظام الجديد. كما أتاحت هذه المرحلة للشركات الأخرى فرصة الانضمام للنظام بشكل اختياري، بشرط استيفاء الشروط والضوابط المحددة من قبل مصلحة الضرائب.

المرحلة الثانية: كبار الممولين (المرحلة الثانية)

- المستهدفين: كبار الممولين (المرحلة الثانية).

- تاريخ الإلزام: 15 فبراير 2021.

- القرار: قرار رئيس مصلحة الضرائب المصرية رقم (518) لسنة 2020.

في هذه المرحلة، توسعت المنظومة لتشمل 350 شركة إضافية من كبار الممولين. تم اختيار هذه الشركات بناءً على حجم تعاملاتها وأهميتها في الاقتصاد الوطني. كما سمحت المرحلة الثانية للشركات غير المستهدفة باستخدام الفاتورة الإلكترونية بشكل اختياري، في حالة التزامها بالاشتراطات التي وضعتها مصلحة الضرائب.

المرحلة الثالثة: كبار الممولين (المرحلة الثالثة)

- المستهدفين: كبار الممولين (المرحلة الثالثة).

- تاريخ الإلزام: 15 مايو 2021.

- القرار: قرار رئيس مصلحة الضرائب المصرية رقم (85) لسنة 2021.

تمثل المرحلة الثالثة إتمامًا للمرحلتين السابقتين، حيث تم إلزام جميع الشركات المسجلة في المركز الضريبي لكبار الممولين بإصدار فواتير ضريبية إلكترونية. جاء هذا القرار لضمان أن جميع كبار الممولين يعملون تحت مظلة واحدة للنظام الجديد، ما يعزز من الشفافية والامتثال الضريبي.

المرحلة الرابعة: متوسطي الممولين وكبار ممولي المهن الحرة

- المستهدفين: متوسطي الممولين في القاهرة وكبار ممولي المهن الحرة بمدينة نصر.

- تاريخ الإلزام: 15 سبتمبر 2021.

- القرار: قرار رئيس مصلحة الضرائب المصرية رقم (195) لسنة 2021.

في هذه المرحلة، توسعت المنظومة لتشمل فئتين جديدتين: متوسطي الممولين في القاهرة وكبار ممولي المهن الحرة في مدينة نصر. يهدف هذا التوسع إلى إدراج شريحة أوسع من الممولين ضمن النظام الإلكتروني، بما يضمن تحصيل الضرائب بفعالية أكبر ويعزز من الامتثال.

المرحلة الخامسة: شركات المجموعة الأولى المسجلة في مأموريتي الاستثمار والمساهمة بالقاهرة

- المستهدفين: المجموعة الأولى من الشركات المسجلة في مأموريتي الاستثمار والمساهمة بالقاهرة.

- تاريخ الإلزام: 15 ديسمبر 2021.

- القرار: قرار رئيس مصلحة الضرائب المصرية رقم (443) لسنة 2021.

ألزمت المرحلة الخامسة 3737 شركة من المجموعة الأولى المسجلة في مأموريتي الاستثمار والمساهمة بالقاهرة بإصدار فواتير ضريبية إلكترونية. يمثل هذا التوسع جزءًا من خطة الحكومة لإدراج جميع الشركات الكبيرة والمتوسطة في النظام الإلكتروني، مع التركيز على المناطق الاقتصادية الهامة في القاهرة.

المرحلة السادسة: شركات المجموعة الثانية المسجلة في مأموريتي الاستثمار والمساهمة بالقاهرة

- المستهدفين: المجموعة الثانية من الشركات المسجلة في مأموريتي الاستثمار والمساهمة بالقاهرة.

- تاريخ الإلزام: 15 فبراير 2022.

- القرار: قرار رئيس مصلحة الضرائب المصرية رقم (619) لسنة 2021.

استكمالاً للمرحلة الخامسة، تم إلزام المجموعة الثانية من الشركات المسجلة في مأموريتي الاستثمار والمساهمة بالقاهرة بالانضمام إلى منظومة الفاتورة الإلكترونية. يعد هذا الإجراء جزءًا من الجهود المبذولة لتوحيد جميع الشركات الكبرى والمتوسطة تحت نفس النظام لضمان توحيد معايير الفوترة وضمان الالتزام الضريبي.

المرحلة السابعة: كل الشركات المسجلة في مناطق القاهرة والجيزة والقليوبية

- المستهدفين: جميع الشركات المسجلة في نطاق القاهرة الكبرى (القاهرة، الجيزة، القليوبية).

- تاريخ الإلزام: 15 يونيو 2022.

- القرار: قرار رئيس مصلحة الضرائب المصرية رقم (208) لسنة 2022.

مع هذه المرحلة، توسع نطاق الفاتورة الإلكترونية ليشمل جميع الشركات المسجلة في مناطق القاهرة الكبرى، بما في ذلك القاهرة، الجيزة، والقليوبية. هذا التوسع يعكس الأهمية الاقتصادية لهذه المنطقة ودورها في الاقتصاد الوطني، ويهدف إلى إدراج جميع الشركات العاملة في هذه المناطق ضمن النظام لضمان توحيد الإجراءات وتسهيل الرقابة الضريبية.

المرحلة الثامنة: تقسيم جغرافي لمناطق مصر

في إطار المرحلة الثامنة والأخيرة من تطبيق الفاتورة الإلكترونية، تم تقسيم البلاد إلى مناطق جغرافية محددة، وكل منها شهد إلزام الشركات في تواريخ مختلفة. جاءت هذه التقسيمات كما يلي:

1. المرحلة الفرعية الأولى:

- الفئة: الشركات الواقعة في نطاق الإسكندرية، البحيرة، مرسى مطروح.

- تاريخ الإلزام: 15 سبتمبر 2022.

2. المرحلة الفرعية الثانية:

- الفئة: الشركات الواقعة في نطاق الشرقية، الغربية، كفر الشيخ، المنوفية، دمياط.

- تاريخ الإلزام: 15 أكتوبر 2022.

3. المرحلة الفرعية الثالثة:

- الفئة : الشركات الواقعة في نطاق الدقهلية، بورسعيد، الإسماعيلية، السويس، شمال سيناء، جنوب سيناء.

- تاريخ الإلزام: 15 نوفمبر 2022.

4. المرحلة الفرعية الرابعة:

- الفئة: بقية المحافظات، بالإضافة إلى أي ممول مسجل بمصلحة الضرائب ولم يصدر له قرار إلزام بتطبيق الفاتورة الإلكترونية.

- تاريخ الإلزام: 15 ديسمبر 2022، مع مدّ تاريخ الإلزام النهائي إلى 30 أبريل 2023.

أدت هذه المراحل الفرعية إلى شمول جميع مناطق الجمهورية تدريجيًا ضمن منظومة الفاتورة الإلكترونية، مما يعزز من شمولية النظام ويضمن أن جميع الأنشطة التجارية تخضع لنفس المعايير والإجراءات.

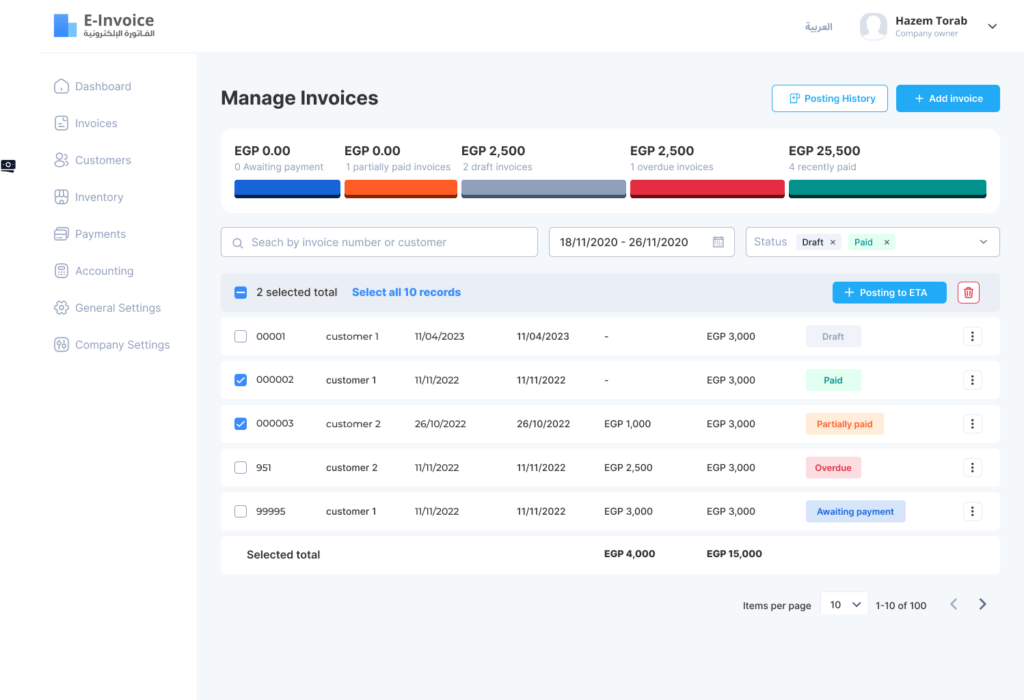

من خلال هذا الجدول الزمني الممنهج والمراحل المتعاقبة، تسعى الحكومة المصرية لضمان تطبيق سلس وفعال لنظام الفاتورة الإلكترونية. إن فهم الشركات للمواعيد والالتزامات المترتبة عليها يُعدّ خطوةً أساسية لضمان الامتثال الكامل وتجنب أي عقوبات أو غرامات.

الأسئلة الشائعة حول تطبيق الفاتورة الإلكترونية في الشركات

1. هل يمكن للشركات التقديم للحصول على إعفاء مؤقت من الفاتورة الإلكترونية؟

نعم، هناك حالات يمكن فيها للشركات التقديم للحصول على إعفاء مؤقت من تطبيق الفاتورة الإلكترونية. يشمل ذلك الشركات التي تواجه تحديات تقنية كبيرة أو تحتاج إلى وقت إضافي لتحديث بنيتها التحتية. يجب على الشركة تقديم طلب رسمي إلى مصلحة الضرائب المصرية يتضمن أسباب الإعفاء، مع تقديم خطة زمنية للتحول إلى النظام الإلكتروني في المستقبل.

2. كيف يمكن للشركات الصغيرة الاستعداد لتطبيق الفاتورة الإلكترونية؟

على الشركات الصغيرة البدء بتحديث أنظمتها المالية، مثل الانتقال إلى البرامج المحاسبية التي تدعم إصدار الفواتير الإلكترونية. يُنصح هذه الشركات بالبحث عن مزودي خدمات تقنية يمكنهم تقديم حلول متكاملة تشمل البرمجيات والتدريب والدعم الفني. كما يُفضل حضور ورش العمل التي تنظمها مصلحة الضرائب والتي تهدف إلى توعية الشركات بكيفية تطبيق النظام الجديد.

3. ما هي العقوبات المترتبة على عدم الالتزام بتطبيق الفاتورة الإلكترونية؟

تفرض مصلحة الضرائب المصرية غرامات على الشركات التي لا تلتزم بتطبيق الفاتورة الإلكترونية. تبدأ هذه الغرامات من الإنذارات البسيطة وتتصاعد إلى غرامات مالية كبيرة، وقد تصل إلى تعليق النشاط التجاري في حال عدم الامتثال لفترات طويلة. الغرض من هذه العقوبات هو تحفيز الشركات على الالتزام بالنظام الجديد، وتجنب التهرب الضريبي.

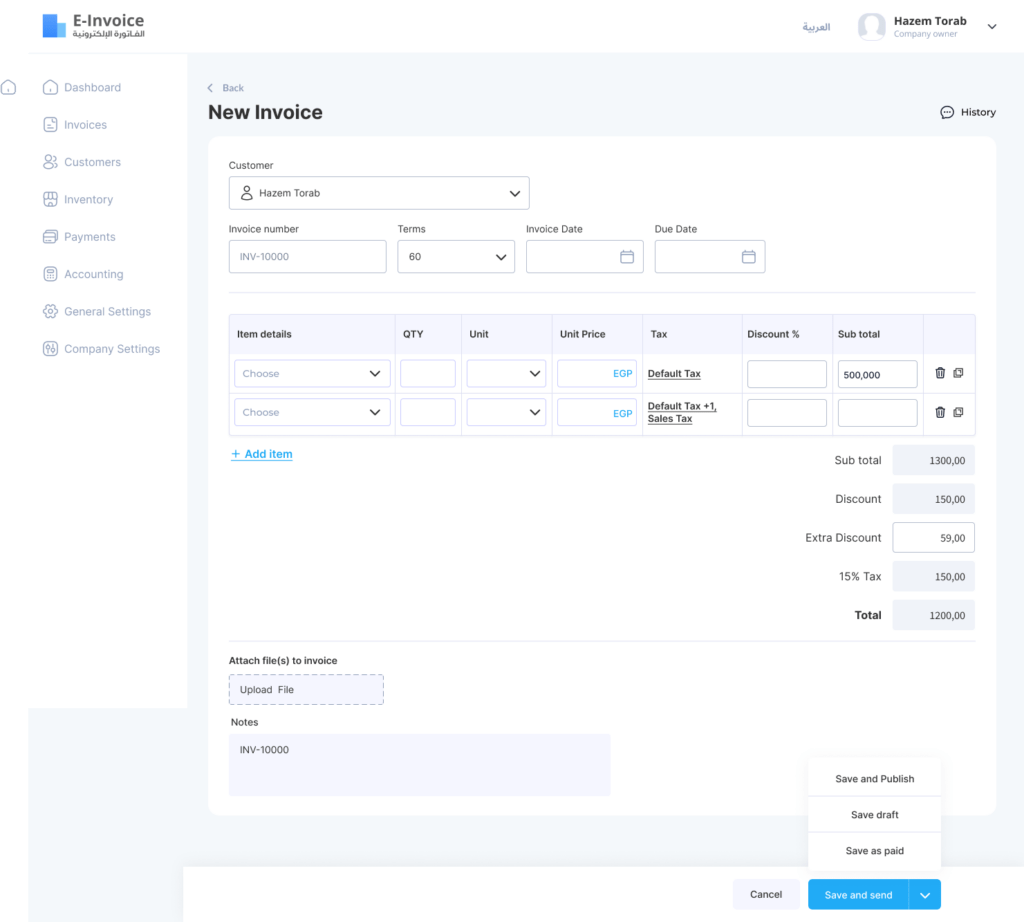

4. هل يتطلب تطبيق الفاتورة الإلكترونية مهارات تقنية متقدمة؟

لا، تطبيق الفاتورة الإلكترونية لا يتطلب مهارات تقنية متقدمة. النظام مصمم ليكون سهل الاستخدام ويمكن تشغيله من خلال البرامج المحاسبية المتاحة في السوق. بالإضافة إلى ذلك، العديد من الشركات التي تقدم حلول الفوترة الإلكترونية توفر تدريبات ودعمًا فنيًا للتأكد من أن جميع المستخدمين، حتى الذين ليس لديهم خلفية تقنية كبيرة، يمكنهم استخدام النظام بكفاءة.

5. هل يمكن استخدام الفاتورة الإلكترونية في المعاملات الدولية؟

نعم، الفاتورة الإلكترونية المصرية تم تصميمها لتتوافق مع المعايير الدولية، مما يجعلها قابلة للاستخدام في المعاملات الدولية. بفضل هذه المطابقة، تسهل الفاتورة الإلكترونية تقديم الوثائق اللازمة للجمارك والشركاء الدوليين، مما يقلل من التأخير والمشكلات المرتبطة بالتدقيق والامتثال في الدول الأخرى.

ختامًا

في ختام هذا المقال، يتضح أن الفاتورة الإلكترونية ليست مجرد خطوة نحو الامتثال الضريبي، بل هي جزء من التحول الرقمي الأوسع الذي يشهده الاقتصاد المصري. مع تطور النظام وتوسعه ليشمل جميع الشركات، يصبح من الضروري لكل كيان تجاري، كبيرًا كان أم صغيرًا، أن يواكب هذه التغييرات. التحضير الجيد، والاطلاع المستمر على المستجدات، والتأكد من جاهزية البنية التحتية التقنية، كلها عناصر أساسية لضمان الانتقال السلس إلى هذا النظام الجديد.

تطبيق الفاتورة الإلكترونية ليس فقط التزامًا قانونيًا، بل هو أيضًا فرصة لتحسين الكفاءة التشغيلية، تعزيز الشفافية، وتقليل المخاطر المرتبطة بالتهرب الضريبي. من خلال الالتزام الكامل بالنظام الجديد، يمكن للشركات أن تكون في طليعة المساهمين في بناء اقتصاد رقمي أكثر شفافية وعدالة في مصر.