مع تزايد اعتماد المستهلكين على التجارة الإلكترونية، أصبح من الضروري للمتاجر الإلكترونية فهم وإدارة ضريبة القيمة المضافة (VAT) بكفاءة. ضريبة القيمة المضافة هي ضريبة تستهدف القيمة المضافة على المنتجات أو الخدمات في كل مرحلة من مراحل سلسلة الإمداد والتوزيع. إدارة هذه الضريبة بشكل صحيح لا تساعد فقط في تجنب العقوبات القانونية، بل تعزز أيضًا الثقة بين المستهلكين. في هذا المقال، سنتعمق في تفاصيل ضريبة القيمة المضافة كما تنطبق على المتاجر الإلكترونية، بما في ذلك كيفية التسجيل لهذه الضريبة وإدارتها.

تعريف ضريبة القيمة المضافة

ضريبة القيمة المضافة (VAT) هي ضريبة غير مباشرة تُفرض على معظم السلع والخدمات التي تُباع للاستخدام أو الاستهلاك النهائي. في سياق التجارة الإلكترونية، يجب على المتاجر الإلكترونية تحصيل ضريبة القيمة المضافة من العملاء ودفعها إلى السلطات الضريبية. هذه الضريبة تُطبق عادة في الدول التي تتبع نظام ضريبة القيمة المضافة، وتختلف النسب المئوية للضريبة من دولة إلى أخرى.

الأهمية القانونية لضريبة القيمة المضافة للمتاجر

الامتثال لضرائب القيمة المضافة يعتبر أساسيًا لأي متجر إلكتروني يرغب في العمل بشكل قانوني. الفشل في الامتثال لقوانين ضريبة القيمة المضافة يمكن أن يؤدي إلى غرامات كبيرة ومشكلات قانونية. بالإضافة إلى ذلك، يعزز الامتثال لهذه الضرائب الثقة بين المستهلكين الذين يصبحون أكثر وعيًا بالشفافية المالية للمتاجر التي يتعاملون معها.

خطوات التسجيل في ضريبة القيمة المضافة للمتاجر الإلكترونية

للتسجيل في ضريبة القيمة المضافة للمتاجر الإلكترونية، تحتاج إلى اتباع خطوات التسجيل الخاصة ببلدك. في المملكة العربية السعودية، على سبيل المثال، يتم التسجيل من خلال منصة الهيئة العامة للزكاة والدخل (GAZT). إليك الخطوات العامة للتسجيل في ضريبة القيمة المضافة للمتاجر الإلكترونية:

1. الدخول إلى بوابة الهيئة العامة للزكاة والدخل:

- قم بزيارة الموقع الإلكتروني للهيئة.

- تأكد من أن لديك حساب في بوابة “زكاتي” أو أن تقوم بإنشاء حساب جديد باستخدام بيانات السجل التجاري أو الهوية الوطنية.

2. التسجيل في ضريبة القيمة المضافة:

- بعد تسجيل الدخول، اذهب إلى قائمة الخدمات الإلكترونية.

- اختر خدمات ضريبة القيمة المضافة، ثم التسجيل في ضريبة القيمة المضافة.

- إذا كان نشاطك التجاري مؤهلاً للتسجيل الإجباري (عادةً بناءً على الحد الأدنى للإيرادات السنوية)، يمكنك إكمال نموذج التسجيل.

3. إدخال المعلومات التجارية:

- أدخل المعلومات المطلوبة مثل بيانات السجل التجاري، الإيرادات السنوية المتوقعة أو الفعلية، وأي تفاصيل أخرى ذات صلة.

4. تقديم المستندات المطلوبة:

- قد يطلب منك تقديم مستندات داعمة مثل السجل التجاري أو العقود التجارية.

5. التأكيد واستلام شهادة التسجيل:

- بعد تقديم الطلب بنجاح، ستتم مراجعة طلبك من قبل الهيئة.

- بمجرد الموافقة، سيتم إصدار شهادة ضريبة القيمة المضافة التي تؤكد تسجيلك، وستتضمن رقم التعريف الضريبي الخاص بك (VAT Number).

6. الامتثال بالإقرارات الضريبية:

- بمجرد التسجيل، يجب عليك تقديم إقرارات ضريبية دورية (عادةً بشكل شهري أو ربع سنوي حسب حجم إيراداتك).

- تأكد من رفع الفواتير الإلكترونية التي تتضمن ضريبة القيمة المضافة على مبيعاتك، والاحتفاظ بسجلات دقيقة

ماهي غرامة عدم التسجيل فى ضريبة القيمة المضافة للمتاجر؟

غرامة عدم التسجيل في ضريبة القيمة المضافة للمتاجر الإلكترونية (أو أي نشاط تجاري ملزم بالتسجيل في الضريبة) تعتمد على اللوائح والقوانين المعمول بها في بلدك، لكن عادةً ما تكون العقوبات مشددة في هذا الشأن. في المملكة العربية السعودية، على سبيل المثال، الهيئة العامة للزكاة والدخل (GAZT) تفرض غرامات على عدم الامتثال للضريبة، بما في ذلك التسجيل المتأخر.

إليك بعض العقوبات المحتملة:

غرامة عدم التسجيل في ضريبة القيمة المضافة: قد تصل الغرامة إلى 10,000 ريال سعودي.

غرامة التأخر في تقديم الإقرارات الضريبية: غرامة مالية تتراوح بين 5% إلى 25% من قيمة الضريبة المستحقة، وذلك حسب مدة التأخير.

غرامة التأخر في سداد الضريبة المستحقة: غرامة بمقدار 5% عن كل شهر تأخير في السداد.

غرامات التهرب الضريبي: قد تصل إلى 3 أضعاف قيمة الضريبة غير المسددة، بالإضافة إلى العقوبات الجنائية في بعض الحالات.

يجب على المتاجر الإلكترونية التي تحقق حد التسجيل الإلزامي لضريبة القيمة المضافة الالتزام بالقوانين ذات الصلة وتجنب هذه الغرامات. يوصى بالتواصل مع مستشار ضريبي أو الاطلاع على اللوائح المحلية الخاصة لضريبة القيمة المضافة للحصول على التفاصيل الدقيقة المتعلقة بوضعك التجاري.

المشاريع الملزمة بالتسجيل في ضريبة القيمة المضافة

المشاريع الملزمة بالتسجيل في ضريبة القيمة المضافة تختلف حسب اللوائح والقوانين في كل دولة، ولكن في معظم الدول التي تطبق نظام ضريبة القيمة المضافة، تعتمد الإلزامية على حجم الإيرادات السنوية للمشروع. سنأخذ مثال المملكة العربية السعودية لتوضيح المعايير.

في المملكة العربية السعودية:

الهيئة العامة للزكاة والضريبة والجمارك (ZATCA) تحدد نوعين من التسجيل في ضريبة القيمة المضافة:

التسجيل الإلزامي: يجب على المشاريع أو المنشات التسجيل في ضريبة القيمة المضافة إذا توافرت الشروط التالية:

- إذا كانت الإيرادات السنوية الخاضعة للضريبة تساوي أو تتجاوز 375,000 ريال سعودي.

- سواء كان المشروع يبيع سلعًا أو يقدم خدمات عبر الإنترنت أو غيرها.

التسجيل الاختياري: يمكن للمشاريع التي تتراوح إيراداتها بين 187,500 ريال و375,000 ريال سعودي التسجيل طوعاً في ضريبة القيمة المضافة. هذا التسجيل الاختياري يمكن أن يكون مفيدًا لبعض الشركات التي ترغب في استرداد الضريبة على مشترياتها.

أمثلة على المشاريع الملزمة بالتسجيل:

- المتاجر الإلكترونية: إذا كانت إيراداتها السنوية تتجاوز 375,000 ريال سعودي.

- شركات الخدمات: مثل الاستشارات، التسويق الرقمي، والتطوير التقني إذا كانت الإيرادات تتجاوز الحد الأدنى.

- محلات التجزئة والجملة: التي تبيع سلع خاضعة لضريبة القيمة المضافة.

- شركات التصنيع والإنتاج: التي تقدم منتجات خاضعة للضريبة.

- شركات النقل والشحن: إذا كانت تقدم خدمات خاضعة لضريبة القيمة المضافة.

استثناءات:

بعض الأنشطة التجارية أو المجالات قد تكون معفاة من التسجيل أو خاضعة لضريبة الصفر (مثل تصدير السلع أو بعض الخدمات المالية والتعليمية والصحية)، وذلك يعتمد على القوانين المحلية المتعلقة بتلك الأنشطة.

أدوات تقنية لمساعدة المتاجر الإلكترونية في إدارة ضريبة القيمة المضافة

إدارة ضريبة القيمة المضافة للمتاجر الإلكترونية قد تكون معقدة، خاصة مع تزايد حجم المبيعات والعمليات التجارية. لحسن الحظ، توجد أدوات تقنية متقدمة تساعد المتاجر على تبسيط هذه العمليات وتقليل الأخطاء، مما يضمن الامتثال للقوانين المحلية والدولية المتعلقة بضريبة القيمة المضافة. سنشرح هذه الأدوات بمزيد من التفصيل وكيفية استخدامها لتحسين إدارة الضرائب.

1. أنظمة تخطيط الموارد المؤسسية (ERP)

أنظمة تخطيط الموارد المؤسسية (ERP) هي أنظمة متكاملة تساعد الشركات على إدارة جميع جوانب أعمالها من مبيعات ومشتريات إلى المحاسبة والمخزون والضرائب. فيما يتعلق بضريبة القيمة المضافة، تقدم هذه الأنظمة ميزات متعددة تجعل إدارة الضرائب أكثر كفاءة ودقة.

مميزات أنظمة ERP لإدارة ضريبة القيمة المضافة:

- التتبع التلقائي للضريبة: يمكن لأنظمة مثل SAP وOdoo تتبع جميع العمليات التجارية واحتساب ضريبة القيمة المضافة بشكل تلقائي بناءً على نوع المنتج أو الخدمة وموقع العميل.

- إدارة المخزون: تساعد هذه الأنظمة على تتبع المنتجات الخاضعة لضريبة القيمة المضافة عبر المراحل المختلفة، وتطبيق الضريبة بشكل تلقائي في كل مرحلة.

- إعداد الإقرارات الضريبية: توفر هذه الأنظمة ميزات تسهل تجميع جميع البيانات اللازمة لتقديم الإقرارات الضريبية بشكل دوري، مما يقلل من الجهد اليدوي والأخطاء.

- التكامل مع الأنظمة المحاسبية: أنظمة ERP مثل Odoo وMicrosoft Dynamics تتكامل بسلاسة مع أنظمة المحاسبة الأخرى لتقديم تقارير شاملة ومفصلة عن الضرائب.

2. إضافات ضريبية لمنصات التجارة الإلكترونية

منصات التجارة الإلكترونية مثل Shopify وWooCommerce تستخدم على نطاق واسع لبناء وتشغيل المتاجر الإلكترونية. وتوفر هذه المنصات إضافات (Plugins) أو تطبيقات مدمجة لإدارة ضريبة القيمة المضافة تلقائيًا، مما يساعد على تبسيط عملية تحصيل الضريبة واحتسابها.

مميزات الإضافات الضريبية:

- احتساب تلقائي لضريبة القيمة المضافة: بمجرد أن يدخل العميل موقع المتجر ويختار منتجاته، تقوم الإضافات تلقائيًا بحساب ضريبة القيمة المضافة بناءً على موقع العميل ونوع السلعة أو الخدمة.

- تحديد أسعار مع أو بدون ضريبة: توفر الإضافات خيارات لعرض الأسعار شاملة للضريبة أو بدونها، مما يساعد في تحسين شفافية الأسعار للعملاء.

- التوافق مع الضرائب الدولية: إذا كان المتجر الإلكتروني يبيع منتجات لدول أخرى، فهذه الإضافات تساعد في تطبيق معدلات الضريبة الصحيحة وفقًا لقوانين كل دولة، مما يضمن الامتثال الدولي.

- إعداد تقارير ضريبية: يمكن للإضافات أيضًا توليد تقارير ضريبية مفصلة تسهل تقديم الإقرارات الضريبية بشكل دقيق وسريع.

أمثلة على الإضافات:

- TaxJar (لـ Shopify وWooCommerce): أداة شائعة تدير ضريبة المبيعات وتطبق ضريبة القيمة المضافة تلقائيًا.

- AvaTax: تقدم حلولًا متقدمة لحساب الضرائب في الوقت الفعلي وتتوافق مع العديد من منصات التجارة الإلكترونية.

- WooCommerce Tax: إضافة بسيطة ومجانية لحساب ضريبة المبيعات داخل WooCommerce.

3. برامج المحاسبة

برامج المحاسبة تلعب دورًا محوريًا في إدارة ضريبة القيمة المضافة، فهي تساعد المتاجر الإلكترونية على تنظيم الأمور المالية، تتبع الدخل والمصروفات، وإعداد الإقرارات الضريبية بدقة. بعض هذه البرامج تأتي بميزات مخصصة لإدارة الضرائب، مثل:

مميزات برامج المحاسبة:

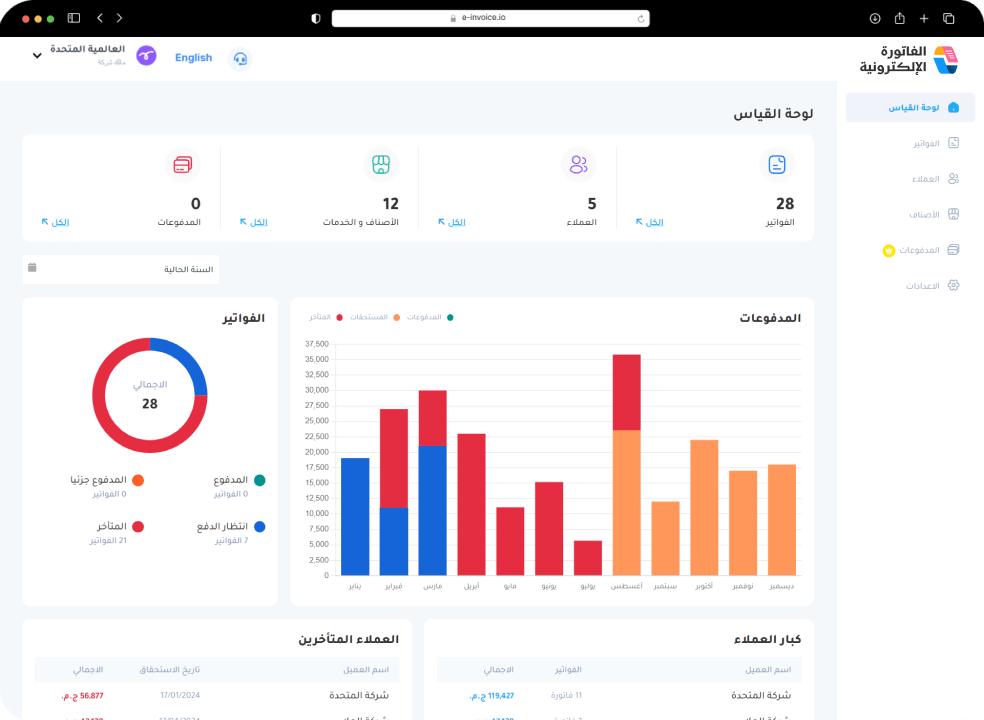

- إعداد الإقرارات الضريبية بسهولة: برامج مثل برنامج الفاتورة الإلكترونية QuickBooks وXero تقدم واجهات سهلة الاستخدام لجمع البيانات المحاسبية، مما يسهل إعداد الإقرارات الضريبية دون الحاجة إلى عمليات يدوية معقدة.

- إدارة ضريبة المدخلات والمخرجات: تساعد هذه البرامج في تتبع ضريبة المدخلات (الضريبة التي تدفعها الشركة على مشترياتها) وضريبة المخرجات (الضريبة التي تحصلها الشركة من عملائها)، مما يسهل عملية استرداد الضريبة وإعداد التقارير المالية.

- تكامل مع المتاجر الإلكترونية: هذه البرامج تتكامل مع منصات التجارة الإلكترونية مثل Shopify وWooCommerce، مما يتيح للمتجر تتبع جميع عمليات البيع تلقائيًا واحتساب الضرائب المستحقة.

- إعداد الفواتير الضريبية: تسهل هذه البرامج إصدار فواتير ضريبية تتضمن جميع التفاصيل اللازمة لضريبة القيمة المضافة، مثل رقم التسجيل الضريبي ونسبة الضريبة.

4. أدوات استرداد ضريبة القيمة المضافة

إلى جانب إدارة الضرائب اليومية، هناك أدوات مخصصة لمساعدة الشركات على استرداد ضريبة القيمة المضافة المدفوعة على المشتريات (ضريبة المدخلات). تساعد هذه الأدوات الشركات على تقليل النفقات العامة وتحسين التدفق النقدي.

مميزات أدوات استرداد الضرائب:

- التعرف التلقائي على ضريبة المدخلات: يمكن لهذه الأدوات التعرف تلقائيًا على المعاملات التي تتضمن ضريبة القيمة المضافة وتحليلها لاسترداد الضرائب المدفوعة.

- تحسين التدفق النقدي: من خلال استرداد ضريبة المدخلات في الوقت المناسب، يمكن للشركات تحسين تدفقاتها النقدية وتقليل الضغط المالي.

- التقارير الدقيقة: توفر هذه الأدوات تقارير دقيقة حول المبالغ التي يمكن استردادها وتساعد في تقديمها إلى السلطات الضريبية.

أبرز الأدوات:

- VATBox: أداة ذكية تساعد الشركات على استرداد ضريبة القيمة المضافة بشكل أوتوماتيكي وتوفير تقارير دقيقة.

- Taxback International: تقدم خدمات استرداد الضرائب عبر الإنترنت للشركات التي تتعامل مع أسواق دولية.

ختامًا

ضريبة القيمة المضافة تشكل جزءًا مهمًا من النظام المالي لأي متجر إلكتروني، وإدارتها بشكل صحيح لا يساعد فقط في الامتثال للقوانين المحلية، بل يعزز أيضًا الشفافية والثقة بين العملاء. من خلال فهم كيفية التسجيل في ضريبة القيمة المضافة، وكيفية احتسابها، وتقديم الإقرارات الضريبية في الوقت المناسب، يمكن للمتاجر الإلكترونية تجنب العقوبات وتحقيق استقرار مالي على المدى الطويل.

علاوة على ذلك، يظل الاطلاع المستمر على القوانين المحلية والاستفادة من الأدوات التقنية المساعدة في إدارة الضرائب أمرًا حيويًا لنجاح المتجر الإلكتروني.