مع تطور الأعمال وزيادة التوجه نحو الشفافية المالية والتنظيم المحكم، أصبحت الفاتورة الضريبية المبسطة أداة محورية في تسهيل العمليات المحاسبية للشركات وتعزيز التزامها بالأنظمة الضريبية. تهدف هذه الفاتورة إلى توثيق المعاملات اليومية بطريقة مبسطة وواضحة، مع تلبية المتطلبات الأساسية التي تفرضها الجهات الضريبية.

في هذا المقال، سنتناول بالتفصيل مفهوم فاتورة ضريبية مبسطة، مكوناتها، أهميتها، والفروقات بينها وبين الفاتورة الضريبية الكاملة، مع تقديم أمثلة عملية لشرح استخدامها بشكل أفضل.

ما هي الفاتورة الضريبية المبسطة؟

فاتورة ضريبية مبسطة هي مستند رسمي يتم إصداره في المعاملات التجارية مع المستهلك النهائي (B2C). صُممت هذه الفاتورة لتكون بسيطة وسهلة الفهم وتحتوي على أقل عدد ممكن من التفاصيل المطلوبة قانونيًا لتوثيق عملية البيع أو تقديم الخدمة.

خصائص الفاتورة الضريبية المبسطة:

البساطة:

تعتمد الفاتورة الضريبية المبسطة على تقديم الحد الأدنى من المعلومات دون التعقيد الموجود في الفواتير الضريبية الكاملة. هذا يجعلها مناسبة للمعاملات السريعة أو منخفضة القيمة.الاستخدام المحدود:

تُستخدم هذه الفاتورة عادةً في الأنشطة التي تتم مع العملاء الأفراد غير المسجلين في النظام الضريبي، حيث لا تكون هناك حاجة لتفاصيل معقدة مثل رقم التعريف الضريبي للعميل.الامتثال للأنظمة القانونية:

تلتزم الفاتورة الضريبية المبسطة بالحد الأدنى من متطلبات اللوائح الضريبية، مما يجعلها قانونية وقابلة للاستخدام الرسمي.

متى تُستخدم الفاتورة الضريبية المبسطة؟

تُعد الفاتورة الضريبية المبسطة أداة مثالية في العديد من السيناريوهات التي تتطلب توثيق معاملات البيع بطريقة سريعة وبسيطة. تعتمد هذه الفاتورة على طبيعة الأعمال ونوع العملاء الذين تتم معاملتهم. فيما يلي أبرز الحالات التي تُستخدم فيها:

1. المعاملات مع الأفراد (B2C):

تُستخدم الفاتورة الضريبية المبسطة في المعاملات التجارية التي تتم مع المستهلك النهائي، وهو فرد عادي غير مسجل في النظام الضريبي.

أمثلة شائعة:

- العملاء الذين يشترون منتجات أو خدمات من محلات التجزئة.

- الزبائن الذين يتناولون وجبات في المطاعم أو المقاهي.

2. المعاملات منخفضة ومتوسطة القيمة:

تناسب هذه الفاتورة المعاملات ذات القيمة المالية الصغيرة أو المتوسطة التي لا تحتاج إلى تفاصيل موسعة. تُحدد قيمة هذه المعاملات وفقًا للوائح المحلية، مثل حد أقصى يبلغ 1000 ريال سعودي أو ما يعادله في دول أخرى.

- لماذا تُستخدم هنا؟

لأن المعاملات الصغيرة لا تتطلب فواتير تفصيلية معقدة، مما يجعل الفاتورة الضريبية المبسطة خيارًا أسرع وأكثر كفاءة.

3. أنشطة البيع اليومي:

تُعتبر الفاتورة الضريبية المبسطة الخيار الأمثل لأنشطة البيع التي تتم بشكل يومي وبوتيرة عالية، حيث السرعة والبساطة أمران حيويان.

أمثلة شائعة:

- عمليات البيع في متاجر التجزئة مثل محلات الملابس أو البقالة.

- محطات الوقود عند تعبئة السيارات.

- الخدمات المقدمة في المطاعم أو المقاهي، حيث تكون العملية متكررة وسريعة.

ملاحظات إضافية:

قيود الاستخدام:

قد تفرض اللوائح المحلية قيودًا معينة على استخدام الفواتير الضريبية المبسطة. على سبيل المثال، في بعض الدول، قد لا يُسمح باستخدامها إذا تجاوزت المعاملة قيمة محددة أو إذا كان العميل مسجلًا ضريبيًا.إصدار فاتورة ضريبية كاملة عند الطلب:

إذا طلب العميل أو الجهات الرسمية فاتورة تحتوي على مزيد من التفاصيل (مثل رقم تعريف العميل الضريبي)، يجب على البائع إصدار فاتورة ضريبية كاملة بدلاً من المبسطة.

لماذا تُفضل الفاتورة الضريبية المبسطة؟

- تبسيط الإجراءات: تسهل عمليات البيع والشراء اليومية دون الحاجة إلى وقت إضافي لإعداد فواتير معقدة.

- زيادة الكفاءة: تُمكن الشركات من التعامل مع أعداد كبيرة من العملاء يوميًا بسلاسة.

- تلبية المتطلبات القانونية: تلتزم بالحد الأدنى من متطلبات الجهات الضريبية، مما يجعلها وسيلة قانونية وفعالة لتوثيق المعاملات.

1. عنوان الوثيقة

يجب أن تحمل الفاتورة العبارة “فاتورة ضريبية مبسطة” مكتوبة بشكل واضح وبخط بارز.

لماذا هو مهم؟

- يساعد في تمييز الفاتورة الضريبية المبسطة عن أنواع الفواتير الأخرى، مثل الفاتورة العادية التي قد لا تكون متوافقة مع القوانين الضريبية أو الفاتورة الضريبية الكاملة التي تستخدم في المعاملات بين الشركات.

- يسهل على الجهات الضريبية التعرف عليها أثناء المراجعات أو التدقيق.

2. معلومات البائع

الاسم التجاري أو القانوني للبائع: يجب أن تتضمن الفاتورة اسم البائع أو اسم الشركة بشكل واضح، سواء كان اسمًا تجاريًا يُستخدم في المعاملات اليومية أو اسمًا قانونيًا مُسجلًا لدى السلطات الضريبية.

- يضمن توثيق هوية الجهة التي أصدرت الفاتورة ويساعد المستهلكين أو الجهات الضريبية في التعرف على البائع.

رقم التعريف الضريبي (TIN): هذا الرقم هو معرّف فريد للمنشأة لدى الجهات الضريبية، وهو عنصر إلزامي في الفاتورة.

لماذا هو ضروري؟

- يُستخدم للتأكد من أن البائع مسجل ضمن النظام الضريبي.

- يُساعد في التحقق من الامتثال القانوني ويسهل على الجهات الضريبية تتبع الأنشطة التجارية.

3. تفاصيل المعاملة

تعد تفاصيل المعاملة قلب الفاتورة، حيث تشرح للمستهلك أو الجهات الضريبية ماذا تم بيعه وكيفية حساب السعر. وتشمل:

- وصف المنتجات أو الخدمات: يجب تقديم وصف مختصر ومحدد لكل منتج أو خدمة تم بيعها.

أمثلة:

- في مطعم: “وجبة غداء – دجاج مشوي”.

- في متجر إلكترونيات: “شاحن هاتف محمول”.

أهميته:

- يوفر الشفافية للمستهلك حول ما تم شراؤه.

- يسهل عملية المراجعة من قبل الجهات الضريبية.

الكمية المباعة: يجب تحديد عدد الوحدات التي تم بيعها لكل منتج أو خدمة.

السعر الإجمالي لكل منتج أو خدمة قبل الضريبة: يتم توضيح سعر كل منتج أو خدمة على حدة، مما يُسهّل فهم طريقة حساب الإجمالي.

4. تفاصيل الضريبة

الضريبة عنصر أساسي في الفاتورة الضريبية المبسطة ويجب توضيحها بشكل منفصل لضمان الامتثال:

- إجمالي قيمة ضريبة القيمة المضافة: يجب أن تكون الضريبة واضحة ومحددة إما كمبلغ مستقل أو مدرجة ضمن الإجمالي النهائي للفاتورة.

مثال:

- “ضريبة القيمة المضافة (15%): 10 ريال سعودي”.

لماذا هذا ضروري؟

- يُظهر للمستهلك بوضوح مقدار الضريبة المدفوعة.

- يضمن للجهات الضريبية أن البائع يحتسب الضريبة بدقة وبالنسبة الصحيحة.

5. التاريخ والرقم التسلسلي

التاريخ والرقم التسلسلي من العناصر التنظيمية التي تساعد على تتبع الفواتير وإدارتها بفعالية:

تاريخ الإصدار: يعكس هذا التاريخ وقت حدوث المعاملة ويُسجل بشكل واضح على الفاتورة.

لماذا هو مهم؟

- يساعد في ربط الفاتورة بفترة ضريبية معينة.

- يُسهل مراجعة المعاملات ضمن تقارير الأعمال الشهرية أو السنوية.

الرقم التسلسلي: لكل فاتورة رقم فريد يميزها عن غيرها.

أهميته:

- يساعد في تنظيم الفواتير وإدارتها داخل نظام المحاسبة.

- يُسهّل على الجهات الضريبية التدقيق في الفواتير ويمنع التلاعب أو التكرار.

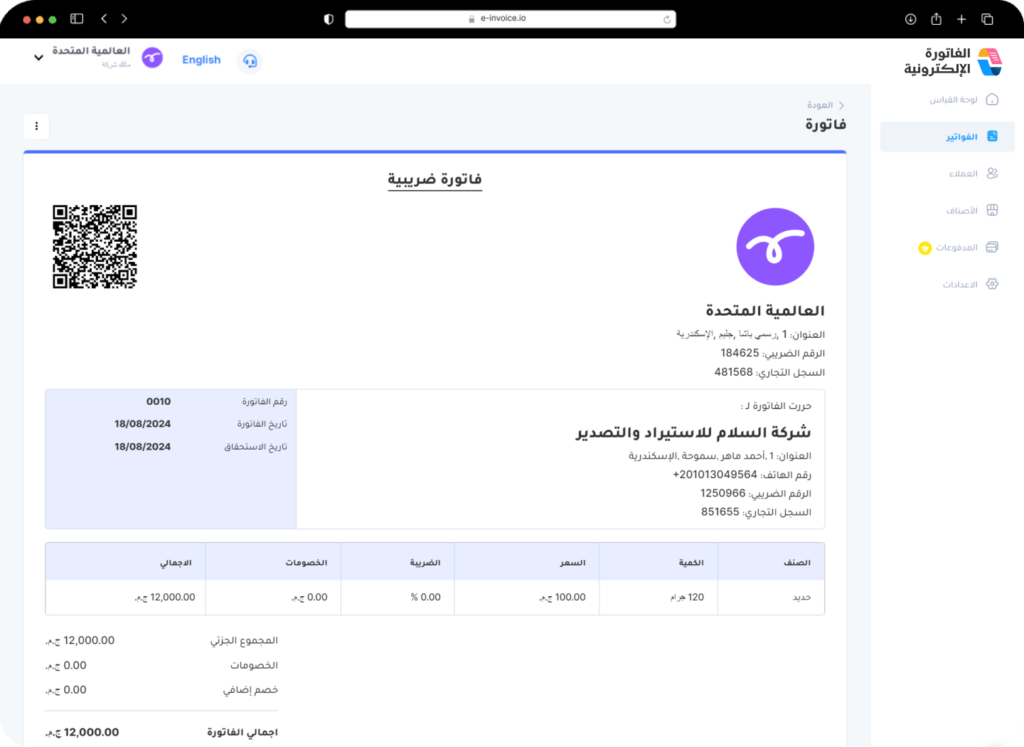

كيف يمكن أن يساعدك موقع الفاتورة الإلكترونية؟

موقع الفاتورة الإلكترونية يعدّ منصة متطورة وشاملة لإصدار الفواتير الإلكترونية بطريقة سهلة وفعّالة، مع الالتزام التام بلوائح الجهات الضريبية في السعودية ومصر. يوفر الموقع مميزات قوية تساعد الشركات والمؤسسات على تنظيم عملياتها المحاسبية وتحسين كفاءتها، مع تقليل الأعباء الإدارية وضمان الامتثال الكامل. لنستعرض كيف يمكن لهذه المميزات أن تخدمك.

إصدار الفواتير الإلكترونية بسهولة

يتيح لك الموقع إصدار فواتير إلكترونية متوافقة مع متطلبات هيئة الزكاة والضريبة والجمارك السعودية (ZATCA) ومصلحة الضرائب المصرية. هذا يعني أن كل فاتورة تصدرها ستكون متوافقة تمامًا مع اللوائح المحلية، مما يضمن لك تجنب المخالفات وضمان قبولها من الجهات المعنية. الموقع يقدم واجهة بسيطة ومرنة، تجعل عملية إصدار الفواتير سريعة ومباشرة، سواء كنت صاحب شركة صغيرة أو تدير مؤسسة كبيرة.

إدارة شاملة لسجل العملاء

يوفر تطبيق الفاتورة الإلكترونية نظامًا مدمجًا لإدارة العملاء بطريقة منظمة وفعّالة. يمكنك الاحتفاظ بكافة بيانات العملاء في مكان واحد، مما يسهل عليك تتبع المعاملات، معرفة سجل الفواتير الصادرة لكل عميل، وإجراء أي تعديلات مطلوبة بسهولة. هذه الميزة تقلل من الأعباء الإدارية وتتيح لك التركيز على تحسين علاقاتك مع العملاء.

تكويد المنتجات بطريقة احترافية

يدعم الموقع عملية تكويد المنتجات وفقًا لمتطلبات اللوائح السعودية والمصرية. يتيح لك هذا النظام إدخال معلومات دقيقة عن كل منتج في جدول مخصص، بما في ذلك الاسم، السعر، والرمز المميز (الكود). يساعد هذا النظام في تنظيم بيانات المنتجات بشكل منهجي، مما يسهل حساب الضرائب وتجنب الأخطاء.

عرض وإدارة فواتير العملاء

موقع الفاتورة الإلكترونية يقدم ميزة عرض جميع الفواتير التي أُرسلت أو حُفظت في النظام. يمكنك تصفح قائمة الفواتير المرتبطة بكل عميل، مع إمكانية ترحيل الفواتير وطباعة نسخ منها. هذا يوفر لك مرونة كبيرة في مراجعة العمليات المالية وضمان توثيقها بشكل كامل، وهو أمر ضروري خلال المراجعات أو التدقيق.

تخصيص الفواتير لتتناسب مع علامتك التجارية

لإضفاء لمسة احترافية وشخصية على فواتيرك، يتيح لك الموقع تخصيص تصميم الفاتورة لتتناسب مع هوية شركتك. يمكنك تعديل القوالب الافتراضية لتشمل شعار الشركة، الألوان، وتفاصيل إضافية تعكس علامتك التجارية. هذه الميزة تعزز من مظهر الفاتورة وتجعلها احترافية ومميزة.

حساب الضرائب بدقة

يدعم الموقع حساب ضرائب المبيعات والمشتريات بطريقة دقيقة، مع ضمان الامتثال لمتطلبات الجهات الضريبية في السعودية ومصر. سواء كنت بحاجة لحساب ضريبة القيمة المضافة على السلع أو الخدمات، فإن الموقع يضمن تطبيق النسب المحددة بدقة، مما يقلل من احتمالية الأخطاء ويوفر وقتك وجهدك.

كيف تساعد مكونات الفاتورة الضريبية المبسطة في الامتثال الضريبي؟

الفاتورة الضريبية المبسطة ليست مجرد مستند لإثبات عملية البيع، بل هي أداة رئيسية لضمان الامتثال الكامل للقوانين الضريبية وتوثيق المعاملات بطريقة تسهل مراجعتها من قبل الجهات الضريبية. كل مكون من مكوناتها يلعب دورًا أساسيًا لتحقيق الشفافية والتنظيم والتوافق القانوني.

1. الشفافية

- كيف تتحقق الشفافية؟

تضم الفاتورة جميع التفاصيل الأساسية مثل وصف المنتجات، الكمية، السعر، وإجمالي الضريبة. هذه المعلومات تتيح للمستهلك فهم تفاصيل المعاملة بشكل كامل، بما في ذلك المبلغ المدفوع وما يخصه من ضريبة. - أهميتها:

الشفافية تعزز ثقة المستهلك بالشركة، وتُظهر أن الشركة تعمل بشكل قانوني وعلني دون أي تلاعب أو غموض.

2. التنظيم

- كيف يُساهم التنظيم؟

من خلال استخدام رقم تسلسلي فريد لكل فاتورة وتضمين تاريخ الإصدار، يتم توثيق كل معاملة بشكل منظم وسهل التتبع. هذا يساعد الشركات على إدارة سجلاتها بكفاءة وربط كل معاملة بفترة زمنية معينة. - أهميتها:

التنظيم الجيد يسهل عمليات المراجعة الداخلية وإعداد التقارير الضريبية، كما يضمن تسريع أي عملية تدقيق قد تطلبها الجهات الضريبية.

3. التوافق مع القوانين

- كيف يتحقق التوافق؟

إدراج رقم التعريف الضريبي (TIN) الخاص بالبائع وتوضيح إجمالي ضريبة القيمة المضافة يجعل الفاتورة متوافقة مع جميع المتطلبات التي تفرضها الجهات الضريبية. - أهميتها:

التوافق القانوني يحمي الشركة من فرض غرامات أو عقوبات نتيجة إغفال أحد المكونات الإلزامية في الفاتورة.

أهمية الالتزام بمكونات الفاتورة الضريبية المبسطة

1. التوافق القانوني

- كيف يتحقق؟

عندما تلتزم الشركات بجميع المكونات المطلوبة، فإنها تضمن الامتثال التام للأنظمة الضريبية المحلية. هذا يُظهر للشركات والمستهلكين أن العمليات تتم وفقًا للقانون. - نتيجة ذلك:

يقلل الالتزام من مخاطر الغرامات والعقوبات التي قد تفرضها السلطات الضريبية عند اكتشاف أي أخطاء أو نقص في الفواتير.

2. سهولة التدقيق

- كيف يساعد ذلك؟

وجود فواتير مبسطة مكتملة التفاصيل يجعل مراجعتها من قبل الجهات الضريبية عملية سريعة وسهلة. - أهميتها:

الشركات التي تلتزم بإصدار فواتير دقيقة ومنظمة تُظهر التزامها بالأنظمة، مما يعزز الثقة مع السلطات الضريبية ويقلل من احتمالية التدقيق المتكرر أو الغرامات.

3. تعزيز الثقة مع العملاء

- كيف يتم تعزيز الثقة؟

الفاتورة التي تحتوي على تفاصيل واضحة مثل وصف المنتجات، الضريبة، والسعر النهائي تعكس شفافية الشركة وتُظهر احترامها لحقوق العملاء. - أهميتها:

العملاء يفضلون التعامل مع الشركات التي تُظهر احترافية وشفافية، مما يُسهم في تحسين سمعة الشركة وتعزيز علاقتها مع العملاء.

الأسئلة الشائعة عن الفاتورة الضريبية المبسطة

1. هل يمكن تعديل الفاتورة الضريبية المبسطة بعد إصدارها؟

نعم، يمكن تعديل الفاتورة الضريبية المبسطة إذا كانت هناك أخطاء واضحة مثل خطأ في السعر أو الكمية، ولكن ذلك يتطلب إصدار إشعار دائن أو مدين لتوثيق التعديل بطريقة قانونية. يُفضل استخدام أنظمة إلكترونية للفوترة لتجنب الأخطاء قبل إصدار الفواتير.

2. هل يمكن إصدار فاتورة ضريبية مبسطة يدويًا؟

يمكن إصدار الفاتورة يدويًا في بعض الحالات، ولكن الجهات الضريبية في العديد من الدول (مثل السعودية مع تطبيق الفوترة الإلكترونية) تفرض استخدام أنظمة إلكترونية لإصدار الفواتير. هذا يضمن توحيد الصيغ ويمنع التلاعب أو الأخطاء.

3. ما الفرق بين الفاتورة المبسطة والفاتورة النقدية؟

الفاتورة النقدية (إيصال الدفع) تُستخدم فقط لتوثيق استلام الأموال دون توضيح تفاصيل الضريبة أو المكونات الأخرى. أما الفاتورة الضريبية المبسطة، فهي توثق المعاملة كاملة بما في ذلك تفاصيل المنتج أو الخدمة، الكمية، الضريبة، والسعر.

4. هل يمكن إصدار فاتورة ضريبية مبسطة بالعملة الأجنبية؟

نعم، يمكن إصدار الفاتورة بالعملة الأجنبية إذا كانت المعاملة قد تمت بها. لكن يجب توضيح قيمة ضريبة القيمة المضافة بالعملة المحلية أيضًا، مع استخدام سعر صرف معتمد من البنك المركزي.

5. هل يمكن استخدام الفاتورة الضريبية المبسطة في المعاملات بين الشركات (B2B)؟

لا يُفضل ذلك. الفاتورة الضريبية المبسطة مخصصة للمعاملات مع المستهلك النهائي (B2C). في المعاملات بين الشركات (B2B)، يجب استخدام الفاتورة الضريبية الكاملة التي تحتوي على تفاصيل إضافية مثل رقم تعريف العميل الضريبي.

6. ما هي المدة القانونية لحفظ الفواتير الضريبية المبسطة؟

تختلف المدة حسب اللوائح المحلية. في السعودية، على سبيل المثال، يجب الاحتفاظ بالفواتير الضريبية لمدة لا تقل عن 6 سنوات. يُفضل حفظ الفواتير إلكترونيًا لضمان سهولة الوصول إليها.

7. ماذا يحدث إذا لم يتم تضمين ضريبة القيمة المضافة في الفاتورة؟

عدم تضمين ضريبة القيمة المضافة يُعد مخالفة قانونية، وقد يؤدي إلى فرض غرامات من الجهات الضريبية. يجب التأكد من حساب الضريبة بدقة وإدراجها بوضوح في الفاتورة.

8. هل يجب إدراج خصومات أو عروض في الفاتورة الضريبية المبسطة؟

نعم، إذا كانت هناك خصومات أو عروض على المنتجات أو الخدمات، يجب توضيح ذلك في الفاتورة. يُفضل ذكر الخصم بشكل منفصل وإظهار السعر النهائي بعد الخصم وإضافة الضريبة.

9. هل يمكن أن تحتوي الفاتورة الضريبية المبسطة على أكثر من منتج أو خدمة؟

بالتأكيد، يمكن أن تحتوي الفاتورة على تفاصيل متعددة لعدة منتجات أو خدمات في معاملة واحدة. يجب تقديم وصف واضح لكل منتج أو خدمة، مع تحديد الكمية والسعر لكل منها.

10. ماذا أفعل إذا فقد العميل الفاتورة ويريد نسخة أخرى؟

يمكن إصدار نسخة طبق الأصل من الفاتورة الأصلية مع توضيح أنها “نسخة مكررة” لتجنب أي التباس مع الجهات الضريبية. من الأفضل الاحتفاظ بسجل إلكتروني للفواتير لضمان سهولة استرجاعها.

11. هل يمكن استخدام الفاتورة الضريبية المبسطة للعمليات عبر الإنترنت؟

نعم، الفاتورة الضريبية المبسطة يمكن استخدامها في المعاملات الرقمية أو عبر الإنترنت، بشرط تضمين جميع المكونات المطلوبة مثل اسم البائع، رقم التعريف الضريبي، وتفاصيل المعاملة.

12. هل يمكن إصدار فاتورة ضريبية مبسطة بدون رقم تسلسلي؟

لا. الرقم التسلسلي إلزامي لكل فاتورة لضمان التنظيم وتتبع الفواتير بسهولة. يُعد غياب الرقم التسلسلي مخالفة للوائح الضريبية.

الخاتمة

يُعد موقع الفاتورة الإلكترونية المجاني خيارًا مثاليًا لكل من يبحث عن طريقة مبتكرة وموثوقة لإدارة الفواتير الإلكترونية بسهولة وكفاءة. من إصدار الفواتير المتوافقة مع اللوائح الضريبية في السعودية ومصر، إلى إدارة العملاء، وتخصيص الفواتير، يقدم الموقع حلولًا شاملة تساعد الشركات على الامتثال القانوني، تقليل الأعباء الإدارية، وتعزيز الاحترافية. باستخدام هذا النظام المتطور، يمكن للشركات التركيز على تحقيق النمو والأهداف الاستراتيجية دون القلق بشأن الجوانب الإدارية والضريبية.