الفواتير هي عنصر أساسي في التجارة الحديثة، حيث توفر وسيلة موثوقة لتوثيق المعاملات المالية بين الأطراف. تُعد الفاتورة الضريبية والفاتورة الضريبية المبسطة من الأنواع الشائعة للفواتير التي تضمن الامتثال للقوانين الضريبية وتعزز الشفافية في التعاملات التجارية. يهدف هذا المقال إلى توضيح الفرق بين هذين النوعين من الفواتير، مع التركيز على مكوناتهما واستخداماتهما وفوائدهما.

اشتراطات الفاتورة الضريبية

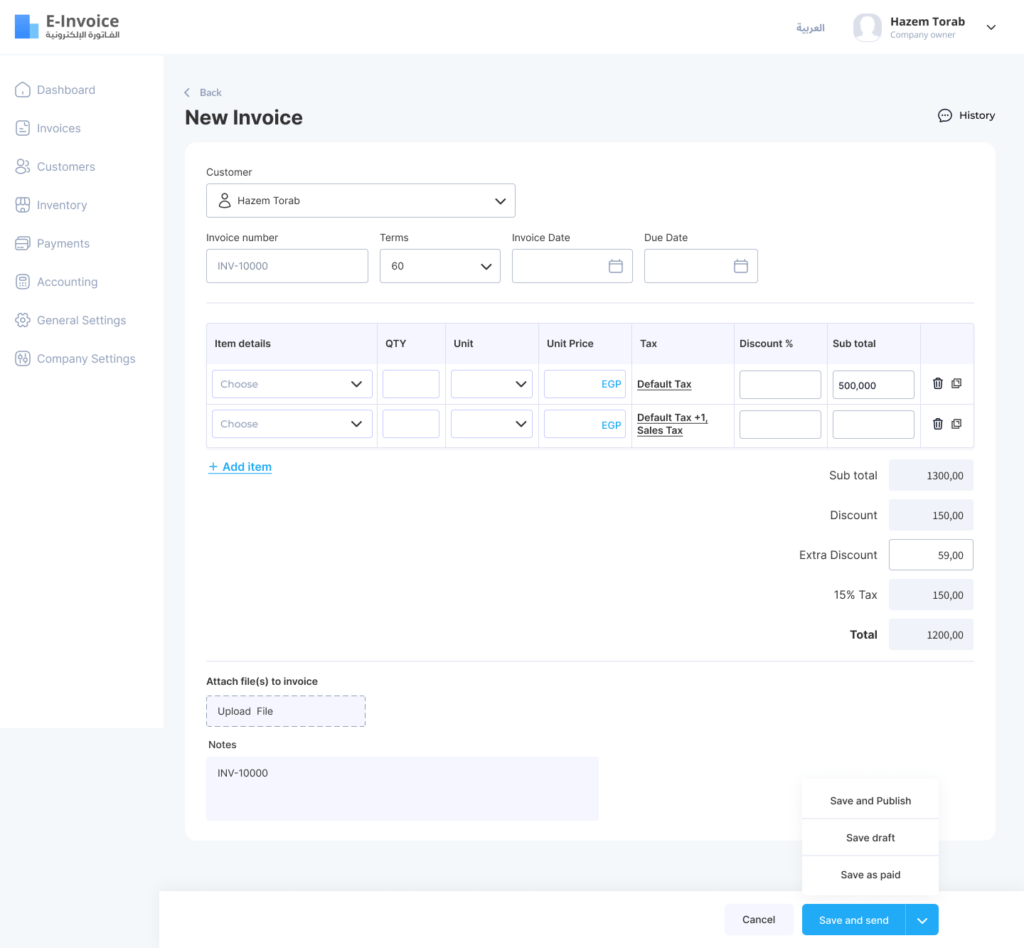

الفاتورة الضريبية هي مستند رسمي يستخدم لتوثيق عمليات البيع والشراء بين البائع والمشتري، وتتضمن تفاصيل عن المنتجات أو الخدمات المباعة، الأسعار، الضرائب المطبقة، وغيرها من المعلومات الأساسية. ولضمان الامتثال للأنظمة الضريبية المعمول بها، يجب أن تحتوي الفاتورة الضريبية على مجموعة من العناصر الأساسية. هذه العناصر تشمل:

- اسم وعنوان البائع والمشتري:

يجب أن تتضمن الفاتورة الضريبية اسم وعنوان كل من البائع والمشتري بشكل واضح إذا كان المشتري شركة أو مؤسسة، يجب تضمين الاسم الرسمي لها. إذا كان المشتري فردًا، يجب تضمين الاسم الكامل.. - رقم الفاتورة وتاريخ إصدارها:

يتم تخصيص رقم فريد لكل فاتورة لضمان تتبعها، بالإضافة إلى تاريخ إصدار الفاتورة. - وصف المنتجات أو الخدمات:

يجب أن يكون هناك وصف دقيق للمنتجات أو الخدمات التي تم بيعها، بما في ذلك الكميات والأسعار. - إجمالي المبلغ قبل الضريبة:

يتضمن هذا المبلغ الكلي للمنتجات أو الخدمات قبل إضافة الضريبة. - نسبة ومبلغ الضريبة:

يجب تحديد نسبة الضريبة المفروضة على المنتجات أو الخدمات. قد تختلف هذه النسبة باختلاف نوع المنتج أو الخدمة والقوانين الضريبية المطبقة. - إجمالي المبلغ بعد الضريبة:

هو المبلغ النهائي الذي يجب على المشتري دفعه بعد إضافة الضريبة إلى السعر الأساسي. هذا المبلغ يشمل كل التكاليف والضرائب، ويوضح القيمة الكلية التي ستدفعها الجهة المشتري. - الرقم الضريبي للبائع:

هذا الرقم يعتبر بمثابة هوية ضريبية للبائع ويتم استخدامه لتتبع المعاملات المالية والضريبية. وجود الرقم الضريبي على الفاتورة يضمن أن البائع مسجل قانونيًا ويخضع للضرائب. - شروط الدفع:

تتضمن شروط الدفع تفاصيل حول طريقة الدفع المقبولة (نقدًا، عبر الشيك، التحويل المصرفي، إلخ)، والموعد النهائي للسداد. يمكن أن تتضمن أيضًا شروطًا إضافية مثل الخصومات على الدفع المبكر أو الرسوم على التأخير.

الفاتورة الضريبية المبسطة

الفاتورة الضريبية المبسطة هي نوع من الفواتير الضريبية تُستخدم في المبيعات اليومية للمستهلكين النهائيين (B2C) وغالبًا ما تكون قيمتها منخفضة نسبيًا مقارنة بالمعاملات التجارية الكبيرة التي تتطلب فواتير ضريبية مفصلة. هذا النوع من الفواتير مصمم ليكون سهل وسريع الإصدار، ويحتوي على معلومات أقل تفصيلاً مقارنة بالفاتورة الضريبية العادية، مما يجعلها أكثر ملاءمة للاستخدام في المعاملات التجارية السريعة واليومية.

مكونات الفاتورة الضريبية المبسطة

على الرغم من كونها مبسطة، فإن الفاتورة الضريبية المبسطة تحتوي على المعلومات الأساسية التي تضمن الامتثال للأنظمة الضريبية وتوثيق المعاملة بشكل صحيح. تشمل هذه المكونات:

اسم وعنوان البائع:

اسم البائع: يتضمن الاسم الرسمي الكامل للشركة أو الفرد الذي يقدم السلع أو الخدمات. هذا الاسم يجب أن يكون واضحًا ومُعترفًا به للمستهلكين.

عنوان البائع: يشمل العنوان الكامل لمكان العمل أو مقر الشركة، بما في ذلك المدينة، المنطقة، والرمز البريدي. يساعد هذا في توثيق مكان تواجد البائع وضمان إمكانية التواصل معه عند الحاجة.تاريخ إصدار الفاتورة:

يتم تحديد اليوم الذي تم فيه إصدار الفاتورة. هذا التاريخ يعتبر مهمًا لتوثيق المعاملة ويساعد في تتبع المبيعات اليومية. معرفة تاريخ الإصدار يُسهل من عمليات التدقيق والتحقق من العمليات التجارية.

وصف عام للسلع أو الخدمات:

يتضمن وصفًا مختصرًا وواضحًا للسلع أو الخدمات المقدمة. على سبيل المثال، يمكن أن يكون الوصف “وجبة طعام”، “قطعة ملابس”، أو “خدمة تنظيف”. لا يتطلب الوصف العام تفاصيل دقيقة مثل الكميات أو المواصفات الفنية التي قد تكون مطلوبة في الفاتورة الضريبية العادية.

المبلغ الإجمالي شامل الضريبة:

يشير إلى المبلغ الكلي الذي يشمل جميع الضرائب المفروضة على السلع أو الخدمات. هذا يوفر شفافية للمستهلك فيما يتعلق بالتكلفة النهائية التي يتعين عليه دفعها، دون الحاجة لحسابات إضافية.

نسبة الضريبة المفروضة:

تحديد نسبة الضريبة المطبقة على السلع أو الخدمات. هذا يمكن أن يشمل ضريبة القيمة المضافة (VAT) أو أي ضرائب أخرى مفروضة حسب القوانين المحلية. معرفة نسبة الضريبة يساعد المستهلك على فهم مقدار الضريبة المحتسبة ضمن المبلغ الإجمالي.

الفرق بين الفاتورة الضريبية والفاتورة الضريبية المبسطة

يوجد فرق كبير بين الفاتورة الضريبية والفاتورة الضريبية المبسطة من حيث المعلومات المطلوبة والغرض منها. فيما يلي توضيح لأهم الفروقات:

الفاتورة الضريبية

الاستخدام:

تُستخدم الفاتورة الضريبية في العمليات التجارية الكبيرة والمعاملات التي تتطلب توثيقًا مفصلًا للصفقة. هذا يشمل التعاملات بين الشركات والأفراد الذين يمكنهم استرداد الضريبة المدفوعة على المشتريات لأغراض تجارية. وتُستخدم في حالات بيع السلع والخدمات ذات القيمة العالية والتي تحتاج إلى توثيق دقيق لتفاصيل المعاملة.المعلومات المطلوبة:

الفاتورة الضريبية تتطلب تقديم كافة التفاصيل المذكورة في القسم السابق، مما يوفر شفافية كاملة في عملية البيع.تشمل تفاصيل دقيقة عن كل عنصر تم بيعه، بما في ذلك الأوصاف الفنية، الكميات، الأسعار الفردية، المبالغ الإجمالية قبل وبعد الضريبة، ونسبة الضريبة المفروضة.

الفاتورة الضريبية المبسطة

الاستخدام:

تُستخدم الفاتورة الضريبية المبسطة عادة في العمليات التجارية اليومية ذات القيمة المنخفضة. تساهم في تبسيط الإجراءات وتقليل التعقيدات عند التعامل مع المستهلكين النهائيين الذين لا يحتاجون إلى استرداد الضريبة. وتستخدم في عمليات البيع بالتجزئة والأنشطة التي تتضمن تعاملات سريعة وغير معقدة مثل المحلات التجارية الصغيرة والمطاعم.المعلومات المطلوبة:

تحتوي الفاتورة الضريبية المبسطة على معلومات أقل تفصيلاً مقارنة بالفاتورة الضريبية العادية.يجب أن تتضمن على الأقل اسم وعنوان البائع، تاريخ إصدار الفاتورة، وصف عام للسلع أو الخدمات المقدمة، المبلغ الإجمالي شامل الضريبة، ونسبة الضريبة المفروضة. لا يشترط تضمين اسم المشتري أو تفاصيل دقيقة عن السلع أو الخدمات، مما يسهل عملية الإصدار ويقلل من الوقت اللازم لإعداد الفاتورة.

استخدامات الفاتورة الضريبية المبسطة

الفاتورة الضريبية المبسطة تُستخدم في العديد من السيناريوهات التجارية حيث تكون العمليات سريعة وتتطلب توثيقًا أساسيًا دون الحاجة إلى تفاصيل دقيقة. إليك شرحًا مفصلاً لكل من السيناريوهات الثلاثة الرئيسية لاستخدام الفاتورة الضريبية المبسطة:

1. المبيعات بالتجزئة:

الفاتورة الضريبية المبسطة تُستخدم بشكل واسع في قطاع التجزئة، حيث تتسم العمليات التجارية بالسرعة والكثافة. من أمثلة ذلك:

المحلات التجارية الصغيرة: مثل متاجر الملابس، والأدوات المنزلية، والألعاب. في هذه البيئات، تتم المعاملات بشكل متكرر وبكميات صغيرة، مما يجعل الفاتورة الضريبية المبسطة مناسبة لأنها توفر الوقت وتضمن الامتثال الضريبي دون تعقيدات إضافية.

السوبرماركت: حيث يشتري العملاء مجموعة متنوعة من المنتجات في وقت واحد. الفاتورة الضريبية المبسطة تتيح للمتاجر الكبرى معالجة هذه المعاملات بسرعة، مما يسهم في تحسين تجربة العملاء بتقليل وقت الانتظار عند نقاط الدفع.

المطاعم والمقاهي: في هذه الأماكن، تتم المعاملات بسرعة كبيرة، حيث يشتري العملاء وجبات الطعام والمشروبات بشكل متكرر. تساعد الفاتورة الضريبية المبسطة على تبسيط عملية الدفع وتسجيل المعاملات اليومية بسهولة.

2. الخدمات البسيطة:

تُستخدم الفاتورة الضريبية المبسطة أيضًا في القطاعات التي تقدم خدمات بسيطة وسريعة. من أمثلة ذلك:

خدمات التنظيف: مثل تنظيف المنازل والمكاتب. غالبًا ما تكون هذه الخدمات ذات طبيعة روتينية ومتكررة، وتُصدر الفاتورة الضريبية المبسطة لتسجيل المعاملة بسرعة ودون تعقيدات.

تصفيق الشعر: في صالونات الحلاقة والتجميل، حيث يُقدَّم مجموعة متنوعة من الخدمات مثل قص الشعر، التصفيف، والعناية بالبشرة. تساعد الفاتورة الضريبية المبسطة على تسريع عملية الدفع وتسجيل الخدمات المقدمة بسهولة.

الأعمال اليدوية الصغيرة: مثل أعمال الصيانة البسيطة، إصلاح الأجهزة المنزلية، أو خدمات النجارة والسباكة التي تُقدَّم بشكل فردي وبقيمة منخفضة. الفاتورة الضريبية المبسطة تُسهل توثيق هذه المعاملات بشكل سريع وبسيط.

3. المعاملات ذات القيمة المنخفضة:

تُستخدم الفاتورة الضريبية المبسطة في أي معاملة تجارية تكون قيمتها منخفضة نسبيًا ولا تتطلب توثيقًا تفصيليًا. من أمثلة ذلك:

شراء السلع اليومية: مثل المواد الغذائية، الأدوات المكتبية، والسلع الاستهلاكية الصغيرة. في هذه الحالات، يحتاج البائع إلى وسيلة سريعة لتوثيق البيع دون الحاجة إلى فواتير مفصلة.

الخدمات البسيطة أو المؤقتة: مثل خدمات التوصيل، تنظيف السيارات، أو أي خدمات مؤقتة أخرى ذات قيمة منخفضة. الفاتورة الضريبية المبسطة تُستخدم لتسجيل هذه المعاملات بسرعة وكفاءة.

فوائد الفاتورة الضريبية الإلكترونية

الفاتورة الضريبية الإلكترونية تقدم العديد من الفوائد الهامة للشركات والمستهلكين على حد سواء. هذه الفوائد تسهم في تحسين الكفاءة، الامتثال، والأمان في العمليات التجارية. فيما يلي توضيح مفصل لهذه الفوائد:

1. زيادة الكفاءة

- سرعة الإصدار والمعالجة: الفواتير الإلكترونية تتيح إصدار ومعالجة الفواتير بسرعة فائقة مقارنة بالفواتير الورقية. النظام الإلكتروني يمكنه توليد الفواتير وإرسالها إلى العملاء فورًا بعد إتمام المعاملة.

- تقليل الأخطاء البشرية: باستخدام الأنظمة الآلية، تقل الأخطاء المرتبطة بإدخال البيانات يدوياً. يمكن أن تتكامل الأنظمة الإلكترونية مع أنظمة إدارة الموارد المؤسسية (ERP) وأنظمة المحاسبة لتوفير دقة أكبر في البيانات.

2. الامتثال القانوني

- توحيد المعايير: الفواتير الإلكترونية تساعد في توحيد المعايير المطلوبة من قبل السلطات الضريبية. الأنظمة الإلكترونية تُصمم لتكون متوافقة مع المتطلبات القانونية، مما يسهل الامتثال للتشريعات المختلفة.

- تسهيل عمليات التدقيق: وجود الفواتير الإلكترونية يجعل عملية التدقيق الضريبي أكثر كفاءة وسهولة. يمكن للسلطات الضريبية الوصول إلى البيانات الرقمية بسرعة أكبر، مما يقلل من الوقت والجهد المطلوبين لإجراء التدقيق.

3. تتبع المعاملات

- سجلات دقيقة وقابلة للتدقيق: الفواتير الإلكترونية توفر سجلات دقيقة لجميع المعاملات المالية. يمكن الاحتفاظ بهذه السجلات بشكل منظم ومؤرشف بسهولة للوصول إليها عند الحاجة.

- تحليل البيانات: باستخدام الفواتير الإلكترونية، يمكن للشركات تحليل بيانات المبيعات بشكل أكثر فاعلية. هذا التحليل يمكن أن يساعد في اتخاذ قرارات تجارية استراتيجية بناءً على معلومات دقيقة ومحدثة.

4. توفير الوقت والتكاليف

- تقليل تكاليف الطباعة والتخزين: الانتقال إلى الفواتير الإلكترونية يقلل بشكل كبير من الحاجة إلى الطباعة وتخزين الفواتير الورقية. هذا يوفر تكاليف الورق، الحبر، والتخزين الفيزيائي.

- تحسين كفاءة العمليات: العمليات اليدوية تتطلب وقتًا وجهدًا كبيرين. الفواتير الإلكترونية تبسط العمليات وتقلل من الوقت اللازم لإصدار ومعالجة الفواتير، مما يسمح للموظفين بالتركيز على مهام أكثر أهمية.

5. الأمان

- حماية المعلومات: الفواتير الإلكترونية يمكن أن تُشفّر لضمان أمان المعلومات المالية الحساسة. هذا يقلل من مخاطر التلاعب أو التزوير.

- التوقيع الرقمي: العديد من أنظمة الفواتير الإلكترونية تستخدم التوقيعات الرقمية لضمان صحة الفواتير والتحقق من هوية المرسل. هذا يوفر مستوى إضافي من الأمان والثقة في الفواتير الصادرة.

6. تحسين العلاقات مع العملاء

- سهولة الوصول: الفواتير الإلكترونية يمكن إرسالها واستلامها عبر البريد الإلكتروني أو الوصول إليها من خلال بوابات العملاء. هذا يوفر راحة أكبر للعملاء الذين يمكنهم الوصول إلى فواتيرهم في أي وقت ومن أي مكان.

- الشفافية: الفواتير الإلكترونية توفر معلومات واضحة ودقيقة حول المعاملات، مما يعزز من الشفافية بين البائع والمشتري ويعزز الثقة المتبادلة.

7. دعم الاستدامة

- تقليل استخدام الورق: التحول إلى الفواتير الإلكترونية يساهم في الحفاظ على البيئة من خلال تقليل استخدام الورق والموارد الطبيعية المرتبطة بعملية الطباعة.

- خفض البصمة الكربونية: بتقليل الحاجة إلى التخزين الفيزيائي والنقل، تساهم الفواتير الإلكترونية في خفض البصمة الكربونية المرتبطة بالعمليات التجارية.

الخاتمة

الفواتير الضريبية والفاتورة الضريبية المبسطة تقدم مجموعة واسعة من الفوائد التي تجعلها أداة لا غنى عنها في العمليات التجارية الحديثة. من زيادة الكفاءة وتقليل التكاليف إلى تحسين الأمان والامتثال القانوني، تُعد الفواتير الإلكترونية خيارًا ذكيًا للشركات التي تسعى إلى تحسين عملياتها التجارية وتعزيز علاقتها مع العملاء. بالإضافة إلى ذلك، فإن دورها في دعم الاستدامة البيئية يجعلها خيارًا مسؤولًا يتماشى مع المبادرات العالمية للحفاظ على البيئة.