تشهد المملكة العربية السعودية تحولًا جذريًا نحو الاقتصاد الرقمي، وهو ما ينسجم مع رؤية المملكة 2030 التي تهدف إلى تعزيز الكفاءة والشفافية في مختلف جوانب الحياة الاقتصادية. تأتي منظومة الفاتورة الإلكترونية كجزء أساسي من هذا التحول، حيث تتيح للشركات توثيق وتبادل الفواتير بطريقة رقمية، مما يسهم في تحسين عمليات إدارة الضرائب وضمان الامتثال الضريبي. في هذا المقال، سنتناول بشكل مفصل كافة جوانب الربط مع منظومة الفاتورة الإلكترونية، بدءًا من مفهوم الفاتورة الإلكترونية وحتى الفوائد والتحديات المرتبطة بها.

مفهوم الفاتورة الإلكترونية

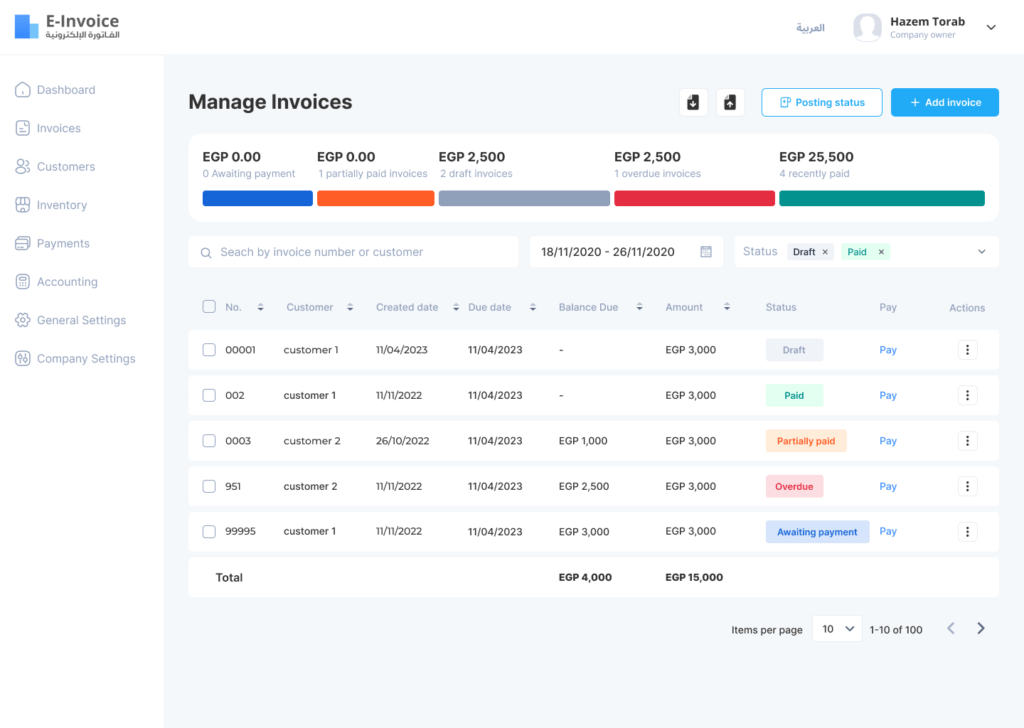

الفاتورة الإلكترونية هي وثيقة تجارية يتم إصدارها وتبادلها بصيغة إلكترونية بين الأطراف المعنية في عملية البيع والشراء. على عكس الفواتير التقليدية المطبوعة، تحتوي الفاتورة الإلكترونية على جميع المعلومات الأساسية، مثل تفاصيل المشتري والبائع، والسلع أو الخدمات المقدمة، والمبالغ المستحقة، ولكن بشكل رقمي. يمكن تخزين الفواتير الإلكترونية بشكل آمن واسترجاعها بسهولة عند الحاجة، مما يجعلها أداة فعالة في تحسين العمليات التجارية وتقليل الفاقد الورقي.

مزايا الفاتورة الإلكترونية

الشفافية: توفر الفاتورة الإلكترونية مستوى عالٍ من الدقة والتكامل في البيانات، مما يقلل بشكل كبير من فرص التلاعب أو الاحتيال. بفضل هذا النظام الرقمي، تصبح جميع المعاملات موثقة بشكل شفاف ومتاح للتحقق في أي وقت.

السهولة: تسهل الفواتير الإلكترونية بشكل كبير عمليات إعداد الفواتير وإرسالها وتخزينها مقارنةً بالفواتير الورقية التقليدية. فبدلاً من الإجراءات اليدوية المعقدة، يمكن تنفيذ هذه العمليات بسرعة وكفاءة عبر الأنظمة الإلكترونية.

الكفاءة: تساهم الفواتير الإلكترونية في تسريع عملية التحقق والموافقة على المعاملات المالية، مما يقلل بشكل ملحوظ من التأخيرات في عمليات الدفع ويعزز من انسيابية تدفق الأعمال المالية داخل الشركات.

أهداف تطبيق نظام الفاتورة الإلكترونية في السعودية

تعد منظومة الفاتورة الإلكترونية جزءًا من استراتيجية أوسع تهدف إلى تعزيز النظام المالي والضريبي في المملكة. هناك العديد من الأهداف التي دفعت الحكومة السعودية إلى تبني هذا النظام:

زيادة كفاءة جمع الضرائب:

يهدف النظام إلى تقليل حالات التهرب الضريبي من خلال تتبع المعاملات التجارية بدقة. بفضل الفواتير الإلكترونية، يمكن لهيئة الزكاة والضريبة والجمارك الحصول على معلومات دقيقة وفورية عن جميع العمليات التجارية التي تتم داخل المملكة، مما يسهم في تحسين عملية جمع الضرائب وزيادة إيرادات الدولة.

تحسين إدارة الضرائب:

من خلال استخدام الفاتورة الإلكترونية، تستطيع الهيئة مراقبة الالتزام الضريبي للشركات بشكل أفضل. يسهل النظام عملية التدقيق الضريبي والتأكد من التزام الشركات بالمتطلبات الضريبية. كما يسمح بإجراء تحليل بيانات متقدم يمكن الهيئة من تحديد الأنماط غير الطبيعية أو الأنشطة المشبوهة التي قد تشير إلى محاولات تهرب ضريبي.

تعزيز الشفافية في الأعمال:

تسهم الفواتير الإلكترونية في تعزيز الشفافية بين الشركات والعملاء من خلال تقديم بيانات دقيقة وموثوقة حول المعاملات التجارية. يمنع النظام الفواتير المزيفة أو المعدلة غير القانونية، مما يزيد من ثقة الأطراف في التعاملات التجارية.

تحفيز التحول الرقمي:

يشجع النظام الشركات على تبني التكنولوجيا الرقمية في جميع جوانب عملياتها. من خلال استخدام الفواتير الإلكترونية، تتجه الشركات نحو استخدام الأنظمة الرقمية في المحاسبة وإدارة الأعمال، مما يساهم في تسريع وتيرة التحول الرقمي في المملكة.

مراحل تطبيق منظومة الفاتورة الإلكترونية

تم تطبيق منظومة الفاتورة الإلكترونية في السعودية على مرحلتين رئيسيتين، وكل منهما تتطلب من الشركات إجراءات محددة لضمان الامتثال للنظام.

المرحلة الأولى: التوليد والحفظ الإلكتروني للفواتير

بدأت هذه المرحلة في 4 ديسمبر 2021، وتهدف إلى نقل الشركات من استخدام الفواتير الورقية أو اليدوية إلى الفواتير الإلكترونية. يتعين على الشركات في هذه المرحلة توليد جميع الفواتير بصيغة إلكترونية متوافقة مع المعايير التي حددتها هيئة الزكاة والضريبة والجمارك. يجب أن تتضمن الفواتير جميع التفاصيل الضرورية مثل أسماء الأطراف، والعناوين، وتفاصيل السلع أو الخدمات، والمبالغ المستحقة، بالإضافة إلى ضرورة تخزينها بشكل إلكتروني وآمن.

المرحلة الثانية: الربط والإرسال

بدأت هذه المرحلة في 1 يناير 2023، وتطلبت من الشركات الربط المباشر مع منظومة الفاتورة الإلكترونية عبر منصة “فاتورة” التي طورتها هيئة الزكاة والضريبة والجمارك. في هذه المرحلة، يتعين على الشركات إرسال الفواتير الإلكترونية إلى الهيئة بشكل تلقائي عبر النظام. يتطلب ذلك تكامل أنظمة المحاسبة الداخلية للشركة مع المنصة الإلكترونية للهيئة لضمان الإرسال الفوري للفواتير بعد إصدارها.

متطلبات الربط مع منظومة الفاتورة الإلكترونية

لضمان الربط الناجح مع منظومة الفاتورة الإلكترونية، هناك مجموعة من المتطلبات التي يجب على الشركات الالتزام بها:

التقنيات والأنظمة المطلوبة

يجب على الشركات استخدام أنظمة محاسبية وبرمجيات تدعم إنشاء وإدارة الفواتير الإلكترونية بصيغ محددة، مثل XML أو PDF/A-3. يتطلب ذلك من الشركات التأكد من أن أنظمتها الحالية متوافقة مع متطلبات هيئة الزكاة والضريبة والجمارك. في بعض الحالات، قد تحتاج الشركات إلى ترقية أنظمتها أو شراء برامج جديدة لتحقيق التوافق المطلوب.

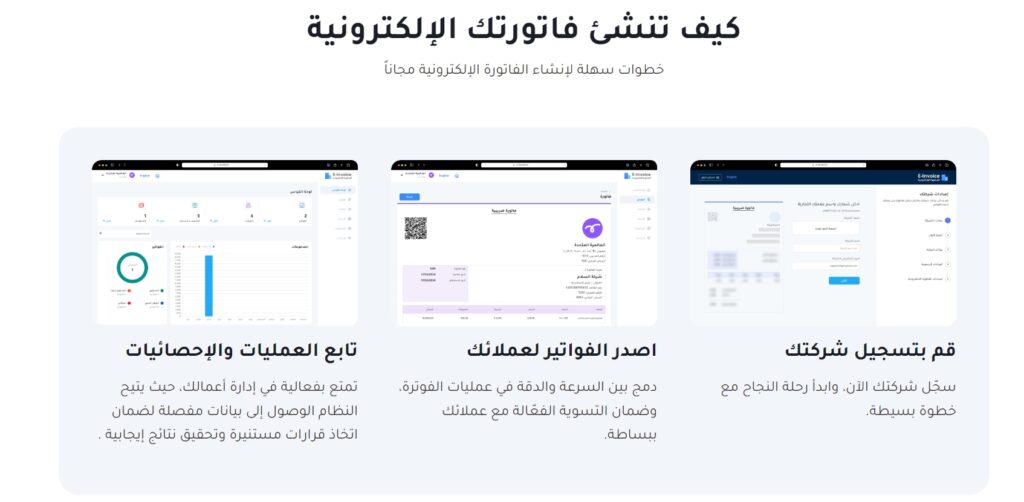

تسجيل الشركة في منصة الفاتورة الإلكترونية

يتعين على جميع الشركات التي تخضع للضريبة التسجيل في منصة الفاتورة الإلكترونية من خلال موقع هيئة الزكاة والضريبة والجمارك. التسجيل يمكن الشركات من الحصول على رمز خاص (Token) يستخدم للربط بين أنظمة المحاسبة الخاصة بها وبين المنصة الإلكترونية للهيئة. يعتبر هذا التسجيل خطوة أساسية لضمان إمكانية إرسال الفواتير بشكل مباشر إلى الهيئة.

التوقيع الإلكتروني

من المتطلبات الأساسية للفاتورة الإلكترونية أن تكون موقعة رقمياً لضمان صحتها وأصالتها. يعتمد التوقيع الإلكتروني على شهادة توقيع إلكتروني معتمدة من هيئة الاتصالات وتقنية المعلومات، التي تضمن أن الفاتورة لم يتم تعديلها بعد توقيعها، مما يعزز من مصداقية الفواتير ويقلل من حالات الاحتيال.

حفظ السجلات الإلكترونية

يجب على الشركات الاحتفاظ بنسخ من الفواتير الإلكترونية لمدة زمنية تحددها هيئة الزكاة والضريبة والجمارك، والتي عادةً ما تكون لعدة سنوات. يتعين على الشركات ضمان أن تكون هذه السجلات قابلة للاسترجاع بسهولة في حالة طلبها من قبل الجهات الرقابية. يشمل ذلك حفظ الفواتير في بيئة آمنة تضمن حمايتها من التلف أو الفقدان.

إرسال الفواتير إلى الهيئة

بعد إصدار الفواتير الإلكترونية، يجب على الشركات إرسال نسخة منها إلى هيئة الزكاة والضريبة والجمارك عبر منصة الفاتورة الإلكترونية. يتم هذا الإرسال بشكل تلقائي فور إصدار الفاتورة، مما يضمن تقديم تقارير ضريبية دقيقة ومحدثة باستمرار.

فوائد الربط مع منظومة الفاتورة الإلكترونية

الربط مع منظومة الفاتورة الإلكترونية يقدم للشركات العديد من الفوائد التي تتجاوز مجرد الامتثال الضريبي:

تحسين الكفاءة التشغيلية

التحول إلى الفواتير الإلكترونية يقلل من الأعمال اليدوية المرتبطة بإصدار وتخزين الفواتير التقليدية. بفضل الأنظمة الآلية، يمكن للشركات تقليل الوقت والجهد اللازمين لإدارة الفواتير، مما يتيح للموظفين التركيز على مهام أكثر أهمية. بالإضافة إلى ذلك، يمكن للأنظمة الإلكترونية تقليل الأخطاء البشرية التي قد تحدث أثناء إدخال البيانات، مما يساهم في تحسين دقة العمليات المالية.

التوافق مع المتطلبات القانونية

الربط مع منظومة الفاتورة الإلكترونية يضمن امتثال الشركات للقوانين واللوائح الضريبية السارية في المملكة. يمكن للشركات بذلك تجنب الغرامات أو العقوبات التي قد تفرضها هيئة الزكاة والضريبة والجمارك في حالة عدم الامتثال. كما أن الامتثال الكامل يسهم في تحسين سمعة الشركة وزيادة ثقة العملاء والموردين في التعامل معها.

تحسين العلاقات التجارية

يسهل النظام تبادل الفواتير بين الشركات والعملاء والموردين بشكل إلكتروني وفوري. هذا يؤدي إلى تحسين الشفافية والثقة بين الأطراف المعنية، حيث يتم توفير معلومات دقيقة حول كل معاملة. كما يمكن أن يساعد النظام في تقليل النزاعات التجارية المتعلقة بالفواتير بفضل وجود سجل إلكتروني موثق لكل عملية.

تسريع العمليات المالية

يمكن للفواتير الإلكترونية أن تسهم في تسريع عمليات الدفع والتحصيل، حيث يمكن إرسال واستقبال الفواتير بشكل فوري ومن دون الحاجة إلى الانتظار لتوصيل الفواتير الورقية. يؤدي ذلك إلى تحسين التدفقات النقدية للشركات، مما يعزز من قدرتها على إدارة مواردها المالية بكفاءة أكبر.

تحديات الربط مع منظومة الفاتورة الإلكترونية

على الرغم من الفوائد الكبيرة التي يوفرها النظام، قد تواجه الشركات بعض التحديات أثناء الربط مع منظومة الفاتورة الإلكترونية:

التكاليف الأولية

قد تتطلب عملية الترقية إلى أنظمة محاسبية متوافقة مع متطلبات الفاتورة الإلكترونية استثمارات مالية كبيرة، خاصة للشركات الصغيرة والمتوسطة. تشمل هذه التكاليف شراء البرمجيات الجديدة، وترقية الأنظمة الحالية، وتوظيف أو تدريب الموظفين الجدد على استخدام هذه الأنظمة.

التدريب والتأهيل

تحتاج الشركات إلى تدريب موظفيها على استخدام الأنظمة الجديدة وكيفية إدارة الفواتير الإلكترونية. قد يكون التدريب مكلفًا ويستغرق وقتًا، مما قد يؤثر على كفاءة العمليات اليومية للشركة في البداية. بالإضافة إلى ذلك، قد يكون من الصعب التأكد من أن جميع الموظفين يمتلكون الفهم الكامل لكيفية استخدام النظام بشكل صحيح.

التأقلم مع التغيير

تغيير طريقة العمل من الفواتير الورقية إلى الفواتير الإلكترونية قد يتطلب بعض الوقت للتكيف. قد تواجه الشركات مقاومة من الموظفين الذين يشعرون بعدم الراحة تجاه التغيير أو الذين يفضلون الأساليب التقليدية. من المهم أن تتعامل الإدارة مع هذه المقاومة بشكل فعال من خلال تقديم الدعم والتوجيه اللازمين للموظفين.

تأثير الربط مع منظومة الفاتورة الإلكترونية على الشركات

إلى جانب الفوائد والتحديات، من المهم النظر في التأثير الكلي الذي يمكن أن يحدثه الربط مع منظومة الفاتورة الإلكترونية على الشركات:

تعزيز التنافسية

الشركات التي تعتمد الفواتير الإلكترونية قد تجد نفسها في وضع تنافسي أفضل مقارنة بتلك التي ما زالت تعتمد على الفواتير الورقية. القدرة على إرسال واستقبال الفواتير بسرعة وبدقة يمكن أن تجعل الشركة أكثر جاذبية للشركاء التجاريين والعملاء.

تحسين التقارير المالية

بفضل الفواتير الإلكترونية، يمكن للشركات الحصول على تقارير مالية أكثر دقة وفي الوقت الفعلي. يساعد ذلك على تحسين عملية اتخاذ القرار، حيث يتمكن المديرون من الاعتماد على بيانات دقيقة وحديثة عند التخطيط المالي وإدارة التدفقات النقدية.

تعزيز الامتثال الضريبي

الربط مع منظومة الفاتورة الإلكترونية يمكن أن يسهم في تحسين مستوى الامتثال الضريبي للشركات. بفضل النظام الإلكتروني، يصبح من السهل على الشركات تقديم تقارير ضريبية دقيقة وفي الوقت المحدد، مما يقلل من خطر التعرض للغرامات أو التحقيقات الضريبية.

أمثلة شائعة على تحديات الربط مع منظومة الفاتورة الإلكترونية

إلى جانب ما تم مناقشته في المقال، هناك العديد من الأمثلة العملية والتحديات الشائعة التي قد تواجهها الشركات عند الربط مع منظومة الفاتورة الإلكترونية، والتي لم يتم التطرق إليها بالتفصيل. من خلال مناقشة هذه الأمثلة، يمكن للشركات الاستعداد بشكل أفضل لمواجهة العقبات المحتملة وضمان تنفيذ النظام بنجاح.

التعامل مع الفواتير الصادرة من شركات أجنبية

قد تواجه الشركات التي تتعامل مع موردين أو عملاء دوليين تحديات عند محاولة ربط الفواتير الإلكترونية مع النظام السعودي. تختلف اللوائح والقوانين المتعلقة بالفواتير الإلكترونية من بلد لآخر، مما يعني أن الفواتير التي تصدرها شركات أجنبية قد لا تتوافق بشكل مباشر مع متطلبات هيئة الزكاة والضريبة والجمارك في السعودية. لحل هذه المشكلة، قد تحتاج الشركات إلى العمل مع مزودي خدمات متخصصين في تكامل الأنظمة الضريبية الدولية أو تقديم الفواتير الإلكترونية من خلال منصات وسيطة تتوافق مع المعايير المحلية.

إدارة الفواتير المعدلة أو الملغاة

في بعض الأحيان، قد يتعين على الشركات تعديل أو إلغاء فواتير سبق إصدارها. على الرغم من أن نظام الفاتورة الإلكترونية يوفر آليات لإدارة مثل هذه الحالات، إلا أن تنفيذها بشكل صحيح قد يكون معقدًا. على سبيل المثال، يجب على الشركات التأكد من أن جميع التعديلات أو الإلغاءات موقعة إلكترونيًا ومعترف بها من قبل الهيئة. كما يجب إرسال إشعارات دائن أو مدين مرتبطة بالفواتير المعدلة لضمان تحديث السجلات الضريبية بشكل صحيح.

الفواتير ذات السيناريوهات المعقدة

قد تتعامل بعض الشركات مع سيناريوهات فاتورة معقدة تتضمن عمليات متعددة الأطراف أو خدمات متكررة. على سبيل المثال، شركات التأجير أو الاشتراكات التي تصدر فواتير دورية قد تواجه تحديات في إعداد الفواتير الإلكترونية التي تعكس هذه العمليات بدقة. يتطلب الأمر غالبًا تعديلات في النظام المحاسبي لضمان توافق الفواتير مع متطلبات الفاتورة الإلكترونية وضمان أنها تعكس السيناريوهات التجارية المعقدة بشكل صحيح.

التكامل مع الأنظمة القديمة (Legacy Systems)

العديد من الشركات الكبيرة تعتمد على أنظمة قديمة (Legacy Systems) في إدارة حساباتها ومعاملاتها المالية. هذه الأنظمة قد تكون غير متوافقة بشكل مباشر مع منظومة الفاتورة الإلكترونية. قد يتطلب الأمر استثمارات كبيرة لتحديث أو إعادة بناء الأنظمة الحالية لتتوافق مع المتطلبات الحديثة. في بعض الحالات، قد تحتاج الشركات إلى العمل مع خبراء في تقنية المعلومات لتطوير حلول تكامل مخصصة أو استخدام بوابات تحويل الفواتير الإلكترونية (Invoice Gateways) التي تقوم بتحويل البيانات من الصيغ القديمة إلى الصيغ المطلوبة.

مخاوف تتعلق بأمن البيانات

مع تحول الفواتير من النظام الورقي إلى النظام الإلكتروني، تظهر مخاوف جديدة تتعلق بأمن البيانات وحمايتها. الفواتير الإلكترونية تحتوي على معلومات حساسة عن الأعمال التجارية، بما في ذلك معلومات حول العملاء والمعاملات المالية. يجب على الشركات التأكد من أن أنظمتها المحاسبية وتطبيقات الفواتير الإلكترونية محمية بشكل جيد ضد الهجمات السيبرانية والاختراقات. يتضمن ذلك استخدام تقنيات التشفير المتقدمة، وضمان تحديث البرامج بشكل منتظم، وتنفيذ سياسات قوية للتحكم في الوصول إلى البيانات.

الأسئلة الشائعة حول الربط مع منظومة الفاتورة الإلكترونية في السعودية

إلى جانب ما تم مناقشته في المقال، هناك العديد من الأسئلة الشائعة التي تثار غالبًا عند الحديث عن الربط مع منظومة الفاتورة الإلكترونية. هذه الأسئلة لم يتم تناولها بالتفصيل في المقال، لكنها مهمة للشركات التي تسعى لفهم النظام بشكل أفضل.

1. هل يمكن للشركات الصغيرة والمتوسطة استخدام أدوات مجانية للربط مع منظومة الفاتورة الإلكترونية؟

نعم، هناك بعض الأدوات المجانية أو ذات التكلفة المنخفضة المتاحة للشركات الصغيرة والمتوسطة لمساعدتها في الامتثال لمتطلبات الفاتورة الإلكترونية. توفر بعض الحلول السحابية هذه الأدوات كتطبيقات بسيطة تسهل على الشركات إصدار الفواتير الإلكترونية وإرسالها إلى الهيئة. مع ذلك، يجب على الشركات التأكد من أن هذه الأدوات متوافقة مع متطلبات هيئة الزكاة والضريبة والجمارك وأنها تضمن حفظ البيانات بشكل آمن.

2. ماذا يحدث إذا تعذر على الشركة إرسال الفاتورة الإلكترونية في الوقت المحدد بسبب عطل فني؟

إذا واجهت الشركة مشكلة فنية منعتها من إرسال الفاتورة الإلكترونية في الوقت المحدد، يجب عليها الإبلاغ عن المشكلة إلى هيئة الزكاة والضريبة والجمارك على الفور. من المحتمل أن تطلب الهيئة إثبات العطل الفني وقد توفر حلولًا مؤقتة مثل تقديم الفواتير بطرق بديلة حتى يتم حل المشكلة. من المهم أن يكون لدى الشركات خطط طوارئ وأنظمة دعم تقني لضمان التعامل السريع مع مثل هذه الحالات.

3. كيف تؤثر الفاتورة الإلكترونية على المدفوعات الدولية؟

المدفوعات الدولية قد تتطلب فواتير متوافقة مع المتطلبات المحلية والدولية. على الرغم من أن الفاتورة الإلكترونية في السعودية مصممة لتلبية المتطلبات المحلية، يجب على الشركات التي تتعامل مع شركاء دوليين التأكد من أن فواتيرها الإلكترونية تتوافق أيضًا مع اللوائح الدولية. في بعض الحالات، قد تكون هناك حاجة لتوفير نسخ مترجمة أو تكييف الفواتير لتتماشى مع المعايير الضريبية في البلد الآخر.

4. هل يتعين على الشركات الاحتفاظ بنسخ ورقية من الفواتير الإلكترونية؟

لا يتطلب نظام الفاتورة الإلكترونية الاحتفاظ بنسخ ورقية من الفواتير، طالما تم حفظها إلكترونيًا بشكل آمن ويمكن استرجاعها عند الحاجة. ومع ذلك، قد تختار بعض الشركات الاحتفاظ بنسخ ورقية كجزء من إجراءات الأرشفة الداخلية الخاصة بها أو كضمان إضافي. الأهم هو التأكد من أن النسخ الإلكترونية مستوفية لجميع المتطلبات القانونية ويمكن الوصول إليها بسهولة عند طلبها من قبل الجهات المعنية.

5. ما هو دور مزودي الخدمات التقنية في الربط مع منظومة الفاتورة الإلكترونية؟

مزودو الخدمات التقنية يلعبون دورًا حاسمًا في مساعدة الشركات على الربط مع منظومة الفاتورة الإلكترونية. يمكن لهؤلاء المزودين تقديم حلول مخصصة لضمان توافق أنظمة المحاسبة مع متطلبات الهيئة، بالإضافة إلى توفير الدعم الفني وتحديثات النظام لضمان استمرار الامتثال. اختيار مزود خدمات موثوق يمكن أن يسهل بشكل كبير عملية التحول إلى الفواتير الإلكترونية ويضمن للشركات تحقيق الاستفادة الكاملة من النظام.

6. هل يمكن للشركات إعادة استخدام الفواتير الإلكترونية التي تم إرسالها بالفعل لأغراض مختلفة؟

بمجرد إرسال الفاتورة الإلكترونية إلى هيئة الزكاة والضريبة والجمارك، لا يمكن تعديلها أو إعادة استخدامها. إذا كانت هناك حاجة لإجراء تغييرات على فاتورة تم إرسالها بالفعل، يجب على الشركة إصدار إشعار دائن أو مدين جديد يتضمن التعديلات المطلوبة. هذا الإجراء يضمن الشفافية والدقة في إدارة السجلات الضريبية.

ختامًا

هذه الأمثلة توضح أن الربط مع منظومة الفاتورة الإلكترونية في السعودية ليس مجرد عملية تقنية بحتة، بل يتطلب من الشركات التكيف مع مجموعة متنوعة من التحديات العملية التي قد تنشأ. التحضير لهذه التحديات ومعالجتها بفعالية يمكن أن يساعد الشركات على ضمان انتقال سلس إلى النظام الجديد وتحقيق أقصى قدر من الفوائد من الفواتير الإلكترونية. من خلال الفهم الشامل لهذه التحديات والاستعداد لها، يمكن للشركات تعزيز قدرتها على التكيف مع التحولات الرقمية وتحقيق النجاح في بيئة الأعمال المتغيرة.