أصبحت الفاتورة الضريبية الإلكترونية من أهم الأدوات الحديثة في مجال الأعمال والإدارة المالية، حيث تعمل على تحسين عمليات الفوترة وتحصيل الضرائب بشكل دقيق ومنظم. وفي ظل التوجهات العالمية نحو التحول الرقمي في مختلف القطاعات، اتجهت العديد من الدول، بما في ذلك دول العالم العربي، إلى اعتماد أنظمة فاتورة ضريبية الكترونية لتحسين الكفاءة وتقليل الأخطاء وتحقيق الامتثال الضريبي بشكل أفضل.

في هذا المقال، سنقوم بشرح كل ما تحتاج معرفته حول الفاتورة الضريبية الإلكترونية، بما في ذلك مفهومها، أهميتها، مكوناتها، كيفية تطبيقها، الفوائد التي تقدمها لكل من الشركات والهيئات الضريبية، والتحديات التي قد تواجهها المؤسسات أثناء التحول إلى هذا النظام.

ما هي الفاتورة الضريبية الإلكترونية؟

فاتورة ضريبية الكترونية هي مستند رقمي يتم إصداره وحفظه وتبادله بشكل إلكتروني، يثبت عمليات البيع أو تقديم الخدمات. تحل فاتورة ضريبية الكترونية محل الفواتير الورقية التقليدية وتأتي مزودة بتوقيعات إلكترونية لضمان صحة البيانات وتوافقها مع الأنظمة الضريبية.

تحتوي الفاتورة الضريبية الإكترونية على كافة المعلومات الأساسية المتعلقة بالمعاملة التجارية، مثل بيانات البائع والمشتري، المنتجات أو الخدمات المباعة، وقيمة الضريبة المضافة. يتم إرسال هذه الفواتير بشكل مباشر إلى السلطات الضريبية لضمان الامتثال التام للقوانين المحلية.

تحميل فاتورة ضريبية الكترونية وررد واكسيل

مكونات الفاتورة الضريبية الإلكترونية

تتكون الفاتورة الضريبية الإلكترونية من مجموعة من البيانات والمعلومات التي يجب تضمينها لضمان صحتها وامتثالها للقوانين الضريبية، وهي:

البيانات الأساسية للأطراف:

- المورد: يشمل اسم المورد، عنوانه، رقم التعريف الضريبي، وغيرها من التفاصيل.

- المشتري: يشمل اسم المشتري، عنوانه، ورقم التعريف الضريبي إن وجد.

تفاصيل المنتجات أو الخدمات:

- وصف مفصل للمنتجات أو الخدمات المقدمة.

- الكميات والأسعار لكل وحدة.

- إجمالي السعر قبل وبعد الضريبة.

الضريبة المضافة:

- نسبة الضريبة المضافة: تكون النسبة ثابتة حسب القانون الضريبي، وتعتبر هذه النسبة أساسية لضمان حساب الضرائب بشكل صحيح على كل معاملة..

- قيمة الضريبة المضافة: بالإضافة إلى النسبة، يجب توضيح قيمة الضريبة المضافة بشكل منفصل ضمن الفاتورة. هذا الرقم يعكس المبلغ الإجمالي الذي يتحمل المشتري دفعه كضريبة مضافة، ويجب أن يُحسب بناءً على سعر المنتجات أو الخدمات قبل الضريبة.

البيانات الزمنية:

- تاريخ إصدار الفاتورة: هذا التاريخ يعكس اليوم الذي تم فيه توثيق المعاملة ويستخدم كمرجع زمني لاحتساب المهل الزمنية اللازمة للدفع أو الاستحقاقات الأخرى، مما يساهم في تنظيم العلاقات المالية بين الطرفين..

- الموعد المتوقع للدفع: هذا الموعد يساعد المشتري على معرفة آخر يوم يمكنه فيه الدفع دون أن يتعرض لغرامات التأخير أو الفوائد المضافة، ويوضح للمورد متى يمكنه توقع الحصول على مستحقاته..

الرقم التسلسلي:

- كل فاتورة ضريبية إلكترونية يجب أن تحتوي على رقم تسلسلي فريد يُميزها عن الفواتير الأخرى. هذا الرقم هو المفتاح لتتبع الفواتير وتسهيل عملية المراجعة والتدقيق. الرقم التسلسلي يضمن عدم تكرار الفواتير .

التوقيع الإلكتروني:

- في الفاتورة الضريبية الإلكترونية، يتم استخدام التوقيع الرقمي لضمان صحة المعلومات الواردة وسلامتها من التلاعب. التوقيع الإلكتروني يعمل كأداة موثوقة للتوثيق والتحقق من أن الفاتورة صادرة من الجهة الصحيحة ولم يتم تعديلها أو التلاعب بها بعد إصدارها.

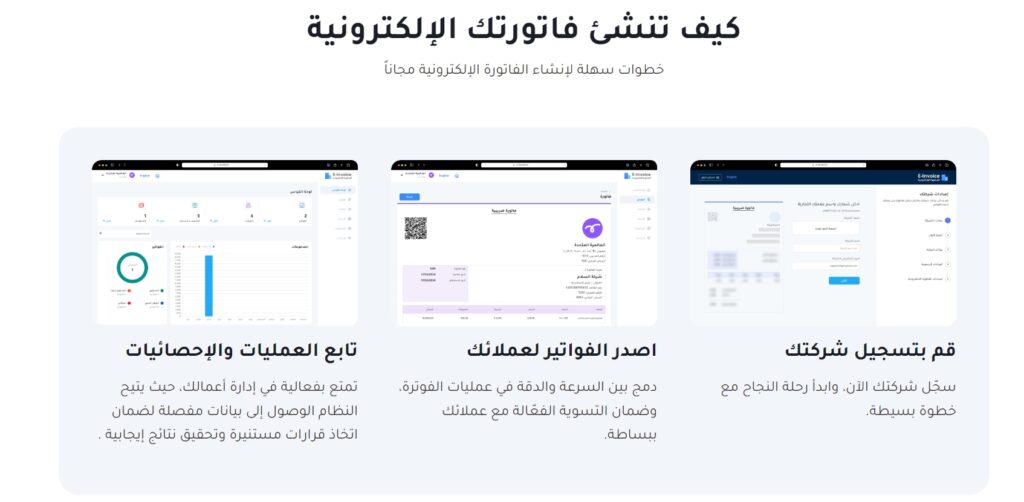

كيفية تطبيق الفاتورة الضريبية الإلكترونية

1. اختيار نظام الفوترة الإلكتروني

أول خطوة لتطبيق الفاتورة الضريبية الإلكترونية هي اختيار برنامج فوترة إلكتروني معتمد من قبل السلطات الضريبية المحلية. يجب أن يكون النظام متوافقًا مع متطلبات السلطات الضريبية ويتيح لك إنشاء الفواتير وتوقيعها رقميًا وإرسالها بشكل تلقائي مثل برنامج الفاتورة الإلكترونية المجاني.

2. التكامل مع الأنظمة المالية للشركة

يجب أن يتكامل نظام الفوترة الإلكترونية مع نظام الحسابات الخاص بالشركة لضمان توثيق جميع العمليات بشكل دقيق وسلس. التكامل بين الأنظمة يقلل من الأخطاء اليدوية ويضمن أن جميع المعاملات يتم تسجيلها بالشكل الصحيح.

3. التدريب

من الضروري تدريب الموظفين المعنيين على استخدام نظام الفواتير الإلكترونية. هذا يشمل تعليمهم كيفية إنشاء الفواتير، والتوقيع عليها، وإرسالها، وكذلك كيفية حفظ الفواتير بشكل آمن.

4. الامتثال للقوانين المحلية

لكل دولة قوانينها الضريبية الخاصة، لذا يجب على الشركات التأكد من أن أنظمتها تتوافق مع هذه القوانين. بعض الدول قد تطلب تقارير دورية عن الفواتير الصادرة، في حين قد تكتفي دول أخرى بالإرسال الفوري للفواتير.

كيفية التأكد من صحة الفاتورة الضريبية الإلكترونية

التحقق من صحة الفاتورة الضريبية الإلكترونية يعد خطوة أساسية لضمان الامتثال الضريبي وتجنب المشكلات القانونية أو المالية. وللتأكد من أن الفاتورة الضريبية الإلكترونية صحيحة ومعتمدة من الجهات الرسمية، يجب اتباع عدة خطوات وإجراءات تشمل التحقق من المعلومات الواردة فيها والامتثال للمعايير المحددة.

1. التأكد من البيانات الأساسية

بيانات البائع والمشتري:

يجب أن تحتوي الفاتورة الضريبية الإلكترونية على جميع البيانات الأساسية المتعلقة بالبائع والمشتري. تأكد من أن الفاتورة تتضمن:

- الاسم الكامل للشركة أو الفرد.

- العنوان الصحيح.

- رقم التعريف الضريبي (VAT أو رقم التسجيل الضريبي).

رقم الفاتورة التسلسلي:

تحقق من أن الفاتورة تحمل رقمًا تسلسليًا فريدًا، وهو ما يساعد في تتبع الفواتير بسهولة. هذا الرقم يجب أن يكون غير مكرر وأصلي لضمان الشفافية.

تفاصيل المنتجات أو الخدمات:

تأكد من أن الفاتورة تحتوي على تفاصيل دقيقة عن المنتجات أو الخدمات المقدمة، بما في ذلك:

- وصف المنتج أو الخدمة.

- الكميات.

- السعر لكل وحدة.

- القيمة الإجمالية قبل وبعد الضريبة.

2. التحقق من نسبة وقيمة الضريبة المضافة

تأكد من صحة نسبة الضريبة المضافة وتوافقها مع القوانين المعمول بها في الدولة. يجب أن تتضمن الفاتورة قيمة الضريبة المضافة بشكل واضح ومفصل.

- تحقق من أن نسبة الضريبة المضافة (مثل 14% أو 15% حسب الدولة) صحيحة وتوافق النسبة الرسمية المطبقة على نوع الخدمة أو المنتج.

- تحقق من حساب الضريبة المضافة، حيث يجب أن تكون قيمة الضريبة المضافة متوافقة مع المبلغ الإجمالي للمعاملة.

3. التوقيع الإلكتروني

التوقيع الإلكتروني هو أحد العناصر الأساسية التي تؤكد صحة الفاتورة الضريبية الإلكترونية. يجب أن تحتوي الفاتورة على توقيع رقمي معتمد يضمن أن الفاتورة أصلية ولم يتم التلاعب بها.

كيفية التحقق:

- تأكد من أن الفاتورة موقعة بتوقيع رقمي معتمد من جهة رسمية. هذا التوقيع الرقمي لا يمكن نسخه أو تزويره.

- في بعض الأنظمة، يمكنك التحقق من التوقيع الإلكتروني عن طريق البرامج الخاصة أو المواقع الإلكترونية المعتمدة من قبل الجهات الضريبية.

4. التحقق من الامتثال للقوانين المحلية

يجب أن تتوافق الفاتورة مع القوانين الضريبية المعمول بها في بلدك. لكل دولة قوانينها وإجراءاتها الخاصة التي تحدد شكل الفاتورة ومحتوياتها، لذا عليك التأكد من:

- أن الفاتورة تلتزم بجميع المتطلبات المحلية.

- أن جميع البيانات المطلوبة قانونيًا مذكورة بشكل واضح، مثل الرقم الضريبي للبائع والمشتري، تاريخ إصدار الفاتورة، وموعد السداد.

5. التحقق من النظام الإلكتروني المعتمد

تأكد من أن النظام الإلكتروني الذي تم من خلاله إصدار الفاتورة معتمد من قبل السلطات الضريبية. عادةً ما تنشر الجهات الضريبية قائمة بالأنظمة المعتمدة التي يمكن استخدامها لإصدار الفواتير الضريبية الإلكترونية.

كيفية التحقق:

- راجع الموقع الإلكتروني للجهات الضريبية المحلية للتأكد من أن النظام المستخدم معتمد.

- في بعض الأحيان، تحتوي الفاتورة على رمز QR أو رابط يمكنك من خلاله التحقق من صحة النظام المستخدم.

6. التأكد من تواريخ الإصدار والدفع

تأكد من أن تاريخ إصدار الفاتورة صحيح ويطابق توقيت الخدمة أو المنتج الذي تم بيعه. كما يجب أن تتضمن الفاتورة تاريخ الاستحقاق أو الموعد النهائي للدفع لضمان وضوح شروط الدفع بين الطرفين.

7. إرسال الفاتورة إلى الجهات الضريبية

بعد التحقق من جميع التفاصيل، تأكد من أن الفاتورة الضريبية الإلكترونية قد تم إرسالها بشكل صحيح إلى الجهات الضريبية المختصة. معظم الأنظمة الإلكترونية تعتمد على إرسال الفواتير تلقائيًا للجهات المختصة، ولكن من الضروري التحقق من تلقي السلطات للفواتير لتجنب أي مشكلات مستقبلية14

الأسئلة الشائعة حول الفاتورة الضريبية الإلكترونية

1. هل يمكن تعديل الفاتورة الضريبية الإلكترونية بعد إصدارها؟

بمجرد إصدار فاتورة ضريبية إلكترونية وتوقيعها إلكترونيًا، يصبح من الصعب تعديلها. السبب في ذلك هو ضمان سلامة البيانات ومنع التلاعب أو التزوير. ولكن في حال حدوث خطأ، يمكن إصدار فاتورة تصحيحية أو فاتورة دائن/مدين لتعديل أو تصحيح أي أخطاء في الفاتورة الأصلية. يجب على الشركة دائمًا التأكد من صحة جميع البيانات قبل إصدار الفاتورة لضمان الامتثال الضريبي.

2. ما هي فترة الاحتفاظ بالفواتير الضريبية الإلكترونية؟

بموجب العديد من القوانين الضريبية، يجب الاحتفاظ بنسخ من الفواتير الضريبية الإلكترونية لفترة زمنية معينة، قد تصل إلى 5 أو 10 سنوات، حسب الدولة أو النظام الضريبي المحلي. الاحتفاظ بالفواتير يتيح للشركات إمكانية الوصول إليها في أي وقت للمراجعة الضريبية أو التدقيق من قبل السلطات. يفضل استخدام نظام إلكتروني مؤمن لضمان سلامة الفواتير طوال فترة الاحتفاظ.

3. هل يمكن استخدام الفواتير الضريبية الإلكترونية في المعاملات الدولية؟

نعم، يمكن استخدام الفاتورة الضريبية الإلكترونية في المعاملات الدولية، ولكن يجب التأكد من أن الفاتورة تلتزم بالقوانين واللوائح الضريبية لكل دولة. بعض الدول قد تتطلب تنسيقات أو معلومات معينة ضمن الفاتورة. بالإضافة إلى ذلك، يجب الانتباه إلى قوانين الضرائب العابرة للحدود (مثل ضريبة القيمة المضافة الدولية) لضمان أن الفاتورة متوافقة مع المتطلبات الدولية.

4. هل الفاتورة الضريبية الإلكترونية إلزامية لجميع الشركات؟

في كثير من الدول، أصبحت الفاتورة الضريبية الإلكترونية إلزامية لقطاعات معينة أو للشركات التي تتجاوز حدًا معينًا من الإيرادات. في دول أخرى، يتم تطبيق النظام بشكل تدريجي على جميع الشركات. لذلك، يُنصح بالتحقق من القوانين الضريبية المحلية لمعرفة ما إذا كانت الفاتورة الإلكترونية إلزامية لشركتك ومتى يتوجب عليك البدء في تطبيقها.

5. كيف يمكن التأكد من أمان الفواتير الضريبية الإلكترونية؟

تضمن الأنظمة الحديثة لأتمتة الفواتير وجود بروتوكولات أمان عالية مثل التشفير والتوقيع الرقمي لحماية الفاتورة الضريبية الإلكترونية من التلاعب أو الاختراق. بالإضافة إلى ذلك، يتم تخزين الفواتير في أنظمة سحابية مؤمنة لضمان الوصول الآمن إليها وحمايتها من الضياع. من المهم أن تعتمد الشركات على أنظمة فوترة موثوقة ومعتمدة من الجهات الضريبية لضمان حماية المعلومات.

6. ماذا يحدث إذا فشل النظام الإلكتروني أثناء إصدار الفواتير؟

في حالة حدوث أي عطل تقني في النظام المستخدم لإصدار الفاتورة الضريبية الإلكترونية، يجب على الشركات التأكد من أن لديها خططًا بديلة لاستمرار العمليات. بعض الشركات تحتفظ بأنظمة احتياطية أو تنظم استراتيجيات للطوارئ للتعامل مع حالات تعطل النظام. من الضروري أيضًا التواصل مع مزود النظام لحل المشكلة بسرعة لضمان عدم تأخير إرسال الفواتير أو تسليمها.

7. هل الفواتير الإلكترونية تغني عن الفواتير الورقية بشكل كامل؟

في العديد من البلدان، الفاتورة الضريبية الإلكترونية قد أصبحت بديلاً قانونيًا وملزمًا للفواتير الورقية، ولا يلزم إصدار نسخة ورقية. ومع ذلك، في بعض الحالات، قد تظل الشركات أو العملاء يطلبون نسخة ورقية لأغراض التخزين أو التوثيق. ولكن بشكل عام، تساهم الفواتير الإلكترونية في تقليل الاعتماد على الورق وتعزيز التحول الرقمي.

ختامًا

أصبحت فاتورة ضريبية الكترونية جزءاً مهماً من البنية التحتية المالية للشركات والمؤسسات في العصر الحديث. من خلال تطبيقها، تستطيع الشركات تحسين كفاءتها، الامتثال للقوانين الضريبية، وتقليل التكاليف. ورغم بعض التحديات المتعلقة بالتكاليف الأولية وتدريب الموظفين، فإن الفوائد التي توفرها على المدى الطويل تجعلها استثمارًا يستحق العناء.

إذا كنت صاحب شركة أو مسؤولًا ماليًا، فإن التحول إلى فاتورة ضريبية الكترونية ليس خيارًا فحسب، بل هو ضرورة لتحقيق النمو والكفاءة في الأعمال.