تُعد ضريبة القيمة المضافة (VAT) واحدة من أهم الضرائب غير المباشرة التي تُفرض على السلع والخدمات في العديد من الدول حول العالم. تقوم هذه الضريبة على أساس تحصيل نسبة مئوية معينة من قيمة المنتجات أو الخدمات في كل مرحلة من مراحل الإنتاج أو التوزيع. إذا كنت صاحب عمل أو تدير شركة تقدم سلعاً أو خدمات مشمولة بضريبة القيمة المضافة، فقد تكون ملزماً بالتسجيل في النظام الضريبي المحلي الخاص بضريبة القيمة المضافة. في هذا المقال، سنشرح بالتفصيل كيفية التسجيل في ضريبة القيمة المضافة، الخطوات المطلوبة، ومن يحتاج للتسجيل، بالإضافة إلى الفوائد والأمور التي يجب مراعاتها لضمان الامتثال الكامل لهذا النظام الضريبي.

ما هي ضريبة القيمة المضافة؟

ضريبة القيمة المضافة (VAT) هي ضريبة غير مباشرة تُفرض على بيع السلع والخدمات. يتم تطبيق هذه الضريبة في كل مرحلة من مراحل سلسلة التوريد بدءًا من الإنتاج حتى التوزيع. يتحمل المستهلك النهائي في نهاية المطاف عبء هذه الضريبة، بينما تقوم الشركات بجمع الضريبة وتوريدها إلى السلطات الضريبية.

تختلف نسبة ضريبة القيمة المضافة من دولة لأخرى، كما قد تختلف حسب نوع السلعة أو الخدمة. هناك بعض السلع والخدمات التي قد تكون معفاة من الضريبة أو خاضعة لنسبة مخفضة من القيمة المضافة.

من يجب عليه التسجيل في ضريبة القيمة المضافة؟

يجب على الشركات والأفراد الذين يحققون مبيعات تتجاوز الحد الأدنى الذي تحدده السلطات الضريبية في كل دولة التسجيل في نظام ضريبة القيمة المضافة. هذا الحد الأدنى يُسمى عادة “حد التسجيل الإلزامي”، ويختلف من بلد لآخر.

الشركات التي يجب أن تسجل:

الشركات التي تتجاوز إيراداتها الحد الأدنى للإيرادات: إذا كانت مبيعات أو إيرادات شركتك تتجاوز حد التسجيل الإلزامي المحدد من قبل الدولة، فإنك ملزم بالتسجيل.

الشركات العاملة في قطاعات خاضعة للضريبة: حتى إن لم تتجاوز إيراداتك الحد الأدنى، يجب عليك التسجيل إذا كنت تعمل في قطاع تخضع جميع منتجاته أو خدماته لضريبة القيمة المضافة.

الشركات التي تستورد السلع: إذا كنت تستورد سلعاً من خارج البلاد، قد تكون ملزماً بالتسجيل في ضريبة القيمة المضافة حتى لو لم تتجاوز إيراداتك الحد الأدنى.

الشركات التي تقدم خدمات بين الدول: إذا كانت شركتك تقدم خدمات أو تبيع منتجات لدول أخرى، خاصة ضمن نطاق الدول التي تطبق ضريبة القيمة المضافة، قد يكون عليك التسجيل أيضًا.

خطوات التسجيل في ضريبة القيمة المضافة في المملكة العربية السعودية

1. التأكد من استحقاق التسجيل

في المملكة العربية السعودية، يجب على الشركات التسجيل في ضريبة القيمة المضافة إذا:

- بلغت إيراداتها السنوية 375,000 ريال سعودي أو أكثر.

- الشركات التي تبلغ إيراداتها السنوية 187,500 ريال سعودي أو أكثر يمكنها التسجيل اختياريًا.

2. إعداد المستندات المطلوبة

للتسجيل في ضريبة القيمة المضافة، تحتاج إلى:

- السجل التجاري للشركة أو المؤسسة.

- رقم التسجيل الضريبي.

- تفاصيل الإيرادات السنوية للشركة.

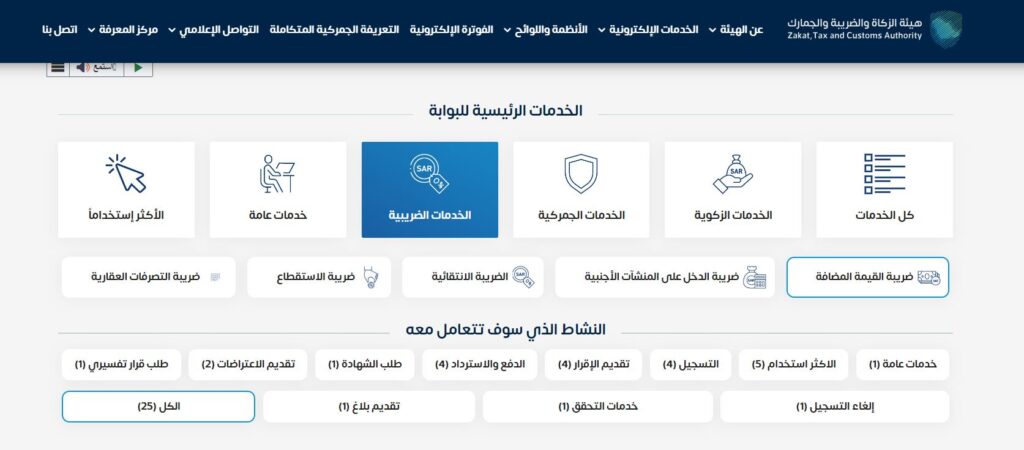

3. التسجيل عبر هيئة الزكاة والضريبة والجمارك

- توجه إلى الموقع الرسمي لـ هيئة الزكاة والضريبة والجمارك.

- قم بتسجيل الدخول إلى البوابة الإلكترونية باستخدام حسابك على منصة “مراس“ أو قم بإنشاء حساب جديد.

4. ملء استمارة التسجيل

- بعد الدخول إلى حسابك، اختر قسم ضريبة القيمة المضافة.

- قم بملء استمارة التسجيل، بما في ذلك تفاصيل الشركة، الإيرادات السنوية، وعنوان الشركة.

5. إرفاق المستندات المطلوبة

- إرفاق السجل التجاري والتفاصيل المالية الأخرى التي تطلبها هيئة الزكاة والضريبة والجمارك.

6. مراجعة الطلب وإصدار الرقم الضريبي

بعد تقديم الاستمارة والمستندات، تقوم هيئة الزكاة والضريبة والجمارك بمراجعة طلبك. بعد الموافقة على التسجيل، سيتم إصدار رقم ضريبة القيمة المضافة الخاص بك.

7. بدء تحصيل الضريبة وتقديم الإقرارات

بمجرد حصولك على الرقم الضريبي:

- ابدأ بتحصيل ضريبة القيمة المضافة من العملاء.

- يجب تقديم إقرارات ضريبية شهرية أو ربع سنوية حسب حجم الإيرادات التي تحققها الشركة.

8. استرداد ضريبة المدخلات

الشركات المسجلة في ضريبة القيمة المضافة في السعودية لها الحق في استرداد ضريبة المدخلات المدفوعة على المشتريات المتعلقة بالأعمال، وذلك بشرط أن تكون المشتريات خاضعة لضريبة القيمة المضافة.

خطوات التسجيل في ضريبة القيمة المضافة في مصر

1. التأكد من استحقاق التسجيل

في مصر، يجب على الشركات التي تحقق إيرادات سنوية تبلغ 500,000 جنيه مصري أو أكثر التسجيل في ضريبة القيمة المضافة. يجب على أي شركة أو فرد تتجاوز مبيعاتهم هذا الحد البدء في إجراءات التسجيل.

2. إعداد المستندات المطلوبة

قبل البدء بعملية التسجيل، يجب جمع المستندات التالية:

- السجل التجاري للشركة أو المؤسسة.

- البطاقة الضريبية للشركة.

- عقد تأسيس الشركة (في حال الشركات).

- بطاقة الرقم القومي لصاحب العمل أو الشركاء.

3. التسجيل عبر الموقع الإلكتروني لمصلحة الضرائب المصرية

- قم بزيارة الموقع الرسمي لـ مصلحة الضرائب المصرية.

- أنشئ حسابًا جديدًا إذا لم تكن مسجلًا من قبل.

- قم بتسجيل الدخول إلى البوابة الإلكترونية باستخدام بيانات الحساب.

4. ملء استمارة التسجيل

- بعد تسجيل الدخول، توجه إلى قسم التسجيل في ضريبة القيمة المضافة.

- قم بملء جميع الحقول المطلوبة في استمارة التسجيل الإلكترونية، بما في ذلك معلومات الشركة، رقم السجل التجاري، ورقم البطاقة الضريبية.

5. إرفاق المستندات

- قم برفع جميع المستندات المطلوبة مثل السجل التجاري، البطاقة الضريبية، والوثائق الأخرى التي تثبت نشاطك التجاري.

6. انتظار مراجعة الطلب

بعد تقديم الاستمارة والمستندات، يتم مراجعة طلب التسجيل من قبل مصلحة الضرائب المصرية. عند الموافقة، سيتم إصدار رقم تسجيل ضريبة القيمة المضافة الخاص بك.

7. بدء تحصيل الضريبة وتقديم التقارير

بمجرد إصدار الرقم الضريبي، يجب على شركتك:

- البدء في تحصيل ضريبة القيمة المضافة من العملاء.

- تقديم تقارير دورية كل ثلاثة أشهر توضح المبيعات والضريبة المحصلة.

الأمور التي يجب مراعاتها بعد التسجيل

1. الالتزام بالتقارير الدورية

بمجرد تسجيلك في نظام ضريبة القيمة المضافة، يتعين عليك تقديم تقارير ضريبية دورية (شهريًا أو ربع سنويًا حسب الدولة) توضح فيها إجمالي المبيعات، المشتريات، وقيمة ضريبة القيمة المضافة التي قمت بتحصيلها وتلك التي دفعتها لمورديك. هذه التقارير تساعد السلطات الضريبية في تتبع التدفقات الضريبية والتأكد من الامتثال.

2. الاحتفاظ بالسجلات المالية

يجب على كل شركة مسجلة في نظام ضريبة القيمة المضافة الاحتفاظ بسجلات مالية دقيقة تشمل الفواتير، المشتريات، والمبيعات. هذه السجلات تساعدك في تقديم تقارير ضريبية دقيقة وفي حالة وجود أي مراجعات أو تدقيق من السلطات الضريبية.

3. التحديث عند حدوث تغييرات

إذا طرأت أي تغييرات على وضع شركتك مثل تغيير العنوان، تغيير نوع النشاط، أو تغير في حجم الإيرادات، يجب إبلاغ السلطات الضريبية لتحديث معلومات التسجيل في ضريبة القيمة المضافة. الفشل في تحديث المعلومات قد يؤدي إلى غرامات أو تعليق رقم ضريبة القيمة المضافة الخاص بالشركة.

عقوبة عدم التسجيل في ضريبة القيمة المضافة

التسجيل في ضريبة القيمة المضافة ليس اختيارياً بمجرد وصول إيرادات الشركة إلى الحد الأدنى المطلوب للتسجيل. تتخذ السلطات الضريبية في العديد من الدول، بما في ذلك مصر والمملكة العربية السعودية، إجراءات صارمة ضد الشركات التي تتجاهل التسجيل أو تتأخر في تقديم الإقرارات الضريبية. عدم الالتزام بالقوانين الضريبية قد يؤدي إلى فرض غرامات مالية، بالإضافة إلى عقوبات أخرى. سنستعرض في هذا الجزء عقوبات عدم التسجيل في ضريبة القيمة المضافة في مصر والسعودية.

أولاً: عقوبة عدم التسجيل في ضريبة القيمة المضافة في مصر

تفرض مصلحة الضرائب المصرية عقوبات صارمة على الشركات أو الأفراد الذين يجب عليهم التسجيل في ضريبة القيمة المضافة ولكنهم يتجاهلون ذلك أو يتأخرون في التسجيل. العقوبات تشمل:

غرامات مالية كبيرة: في حال عدم التسجيل في ضريبة القيمة المضافة في الموعد المحدد، تفرض السلطات غرامة مالية. قد تصل هذه الغرامات إلى 10,000 جنيه مصري أو أكثر، حسب مدة التأخير وحجم الإيرادات.

غرامات تأخير تقديم الإقرارات: في حال لم تقم الشركة بتقديم الإقرار الضريبي في الموعد المحدد، تُفرض غرامات تأخير تبدأ من 500 جنيه مصري وقد تزداد بناءً على مدة التأخير.

احتساب ضريبة تقديرية: إذا لم تقم الشركة بالتسجيل أو تقديم إقرار ضريبي، يحق لمصلحة الضرائب إصدار تقديرات ضريبية بناءً على حجم النشاط التجاري المتوقع، مما قد يؤدي إلى فرض ضرائب أعلى من المستحقة فعلياً.

عقوبات جنائية: في حالات التهرب الضريبي المتعمد، يمكن أن تتضمن العقوبات حبسًا وغرامات إضافية، وفقًا للقانون المصري.

ثانياً: عقوبة عدم التسجيل في ضريبة القيمة المضافة في السعودية

تتخذ هيئة الزكاة والضريبة والجمارك في السعودية إجراءات صارمة للتأكد من التزام الشركات بنظام ضريبة القيمة المضافة. العقوبات في السعودية تتنوع بين الغرامات المالية والعقوبات الإدارية.

غرامات عدم التسجيل: إذا تأخر الشخص أو الشركة في التسجيل في ضريبة القيمة المضافة، يتم فرض غرامة تصل إلى 10,000 ريال سعودي كعقوبة على عدم التسجيل في الموعد المحدد.

غرامات تأخير تقديم الإقرارات: إذا لم تقدم الشركة إقرارها الضريبي في الموعد المحدد، يمكن أن تفرض غرامة تعادل 5% إلى 25% من قيمة الضريبة المستحقة حسب مدة التأخير.

غرامات عدم سداد الضريبة: إذا تأخرت الشركة في سداد الضريبة المستحقة، سيتم فرض غرامة بنسبة 5% من قيمة الضريبة غير المسددة عن كل شهر تأخير.

الغرامات التقديرية: في حال عدم تقديم إقرارات ضريبية صحيحة أو الامتناع عن تقديم الفواتير، يمكن لهيئة الزكاة والضريبة والجمارك تقدير المبالغ المستحقة بناءً على معطيات السوق وفرض ضرائب أعلى من المتوقع.

عقوبات التهرب الضريبي: في حالات التهرب الضريبي أو تقديم معلومات كاذبة، قد تصل العقوبات إلى السجن لمدة تصل إلى 5 سنوات بالإضافة إلى غرامات كبيرة قد تصل إلى ثلاثة أضعاف قيمة الضريبة المستحقة.

العلاقة بين التسجيل في ضريبة القيمة المضافة والفاتورة الإلكترونية:

1. إلزامية إصدار الفاتورة الإلكترونية للشركات المسجلة في ضريبة القيمة المضافة:

بمجرد أن تقوم الشركة بالتسجيل في ضريبة القيمة المضافة، تصبح ملزمة بإصدار فاتورة إلكترونية لكل معاملة تجارية خاضعة للضريبة. يجب أن تحتوي الفاتورة على رقم التسجيل الضريبي، وقيمة الضريبة المحسوبة وفقًا للمعايير القانونية.

2. تحصيل ضريبة القيمة المضافة عبر الفواتير الإلكترونية:

عندما تقوم الشركة بإصدار فاتورة إلكترونية، فإنها تتضمن تفاصيل الضريبة المحسوبة على المنتجات أو الخدمات التي قدمتها. هذه التفاصيل تشمل نسبة ضريبة القيمة المضافة وقيمتها، مما يضمن الشفافية والوضوح في التحصيل. بالتالي، تساعد الفاتورة الإلكترونية على تبسيط عملية تحصيل ضريبة القيمة المضافة.

3. الامتثال الضريبي وتقديم الإقرارات:

تساعد الفاتورة الإلكترونية الشركات على توثيق جميع معاملاتها التجارية بشكل دقيق ومفصل، مما يسهل تقديم الإقرارات الضريبية بشكل صحيح عند نهاية الفترة الضريبية. تقوم الأنظمة الإلكترونية بدمج المعلومات وإرسالها بشكل مباشر إلى الجهات الضريبية، مما يسهم في تحقيق امتثال كامل للقوانين الضريبية ويقلل من الأخطاء البشرية.

4. تقليل التهرب الضريبي وزيادة الشفافية:

أحد الأهداف الأساسية لتطبيق الفاتورة الإلكترونية هو الحد من التهرب الضريبي وضمان تسجيل كل معاملة تجارية. الفاتورة الإلكترونية توفر سجلاً دقيقًا لكل معاملة تجارية، مما يجعل من الصعب على الشركات التلاعب في البيانات أو تجنب دفع ضريبة القيمة المضافة المستحقة. يُرسل كل سجل إلكترونيًا إلى الجهات الضريبية، مما يسهل عمليات التدقيق والرقابة.

5. الاستفادة من استرداد ضريبة المدخلات:

عند شراء السلع أو الخدمات من موردين آخرين، يمكن للشركة المسجلة في نظام ضريبة القيمة المضافة استرداد ضريبة المدخلات المدفوعة على تلك المشتريات. ويعتبر وجود فاتورة إلكترونية دليلاً على دفع الضريبة، مما يتيح للشركة تقديم طلب استرداد الضريبة المحسوبة على مشترياتها.

ختامًا

العلاقة بين التسجيل في ضريبة القيمة المضافة والفاتورة الإلكترونية هي علاقة تكاملية. الشركات المسجلة في نظام ضريبة القيمة المضافة ملزمة بإصدار فواتير إلكترونية لكل معاملة تجارية تتضمن الضريبة، مما يساعد على تحسين الشفافية، تقليل التهرب الضريبي، وتقديم الإقرارات الضريبية بدقة. الفاتورة الإلكترونية هي الأداة التي تدعم عملية تحصيل الضرائب بشكل مباشر وسلس، مما يجعل النظام الضريبي أكثر كفاءة وفعالية في التعامل مع المعاملات التجارية.