في المملكة العربية السعودية، يعتبر الرقم الضريبي للأفراد من الأمور الأساسية التي تعكس التزام الأفراد والشركات بالنظام الضريبي المعمول به. تشرف هيئة الزكاة والضريبة والجمارك السعودية على تنظيم وتطبيق الأنظمة الضريبية في المملكة، حيث تقوم بإصدار الأرقام الضريبية وتتبع الأنشطة المالية لضمان الامتثال والشفافية. في هذا المقال، سنستعرض كل ما يتعلق بالرقم الضريبي للأفراد في السعودية، بما في ذلك كيفية الحصول عليه، كيفية التحقق منه، وأهميته للأفراد والمجتمع ككل.

ما هو الرقم الضريبي للأفراد في السعودية؟

الرقم الضريبي في السعودية هو رقم فريد يتم إصداره من قبل هيئة الزكاة والضريبة والجمارك. يُستخدم لتعريف الأفراد أو الكيانات المسجلة في النظام الضريبي ولتسهيل عمليات تتبع الالتزامات الضريبية، ويكون إلزاميًا لكل من يقوم بأنشطة خاضعة للضريبة كأصحاب الأعمال الحرة أو الأفراد الذين يمتلكون مصادر دخل تتطلب دفع ضريبة القيمة المضافة (VAT).

يتكون الرقم الضريبي عادةً من 15 خانة ويشمل معلومات خاصة بالفرد أو المنشأة، ويعد الوسيلة الأساسية لمتابعة النشاطات المالية وتطبيق الضريبة بشكل دقيق. يُعزز الرقم الضريبي من قدرة الهيئة على مراقبة التدفقات المالية ومكافحة التهرب الضريبي في المملكة.

أهمية الرقم الضريبي للأفراد في السعودية

يعد الرقم الضريبي هامًا للأفراد وللاقتصاد السعودي لأسباب عديدة، تشمل:

1. التنظيم الضريبي الفعّال

الرقم الضريبي يساعد هيئة الزكاة والضريبة والجمارك على تنظيم عمليات التحصيل الضريبي بكفاءة. يتم توثيق جميع العمليات المالية المرتبطة بالأفراد والمؤسسات باستخدام الرقم الضريبي، مما يسهل متابعة نشاطاتهم المالية. يسهم ذلك في بناء نظام ضريبي شفاف وفعال يقلل من محاولات التهرب الضريبي، ويضمن أن كل فرد أو كيان يؤدي مسؤولياته تجاه الدولة.

يتيح التنظيم الضريبي إمكانية تحديد المستحقات المالية للهيئة بدقة، وبالتالي تتبع الإيرادات والمستحقات الخاصة بالزكاة وضريبة القيمة المضافة، مما يسهم في استقرار الاقتصاد الوطني.

2. تسهيل التعاملات الرسمية والمالية

الرقم الضريبي في السعودية ضروري لإتمام العديد من التعاملات الرسمية والتجارية. يعتبر متطلبًا رئيسيًا في بعض المعاملات المالية، خاصة عند إجراء تعاملات ذات طابع مالي كبير كشراء العقارات، أو السيارات، أو عند التعاقد مع جهات حكومية، أو فتح حسابات بنكية. يُعتبر الرقم الضريبي بمثابة تعريف قانوني للفرد، وهو شرط أساسي لضمان الامتثال للقوانين الضريبية في السعودية.

على سبيل المثال، يُطلب الرقم الضريبي من الأفراد عند شراء أو بيع عقار للتأكد من استيفاء ضريبة القيمة المضافة المرتبطة بالصفقة، وأيضًا عند تأسيس أو تسجيل منشأة جديدة ضمن ضريبة القيمة المضافة.

3. الوصول إلى المزايا والدعم الحكومي

تسعى المملكة العربية السعودية إلى تعزيز العدالة الاجتماعية وتقديم الدعم الحكومي للأفراد المستحقين. يستخدم الرقم الضريبي كأداة لتقييم الأفراد المستحقين للدعم والمزايا الحكومية بناءً على التزامهم الضريبي ومستوى دخلهم. يساعد الرقم الضريبي في تحديد الأهلية لبعض الإعانات الحكومية أو الإعفاءات الضريبية.

يمكن أن يحصل الأفراد، وخاصة أصحاب الدخل المحدود، على إعفاءات ضريبية أو دعم في تكاليف معينة، ويتيح هذا النظام الشفاف من خلال هيئة الزكاة والضريبة والجمارك إمكانية الاستفادة من مزايا الدعم الحكومي للمواطنين والمقيمين على حد سواء.

كيفية الحصول على الرقم الضريبي

يمكن للأفراد في السعودية الحصول على الرقم الضريبي من خلال عدة خطوات، تشمل:

1. التسجيل عبر موقع هيئة الزكاة والضريبة والجمارك

وفرت الهيئة منصة إلكترونية متطورة تتيح للأفراد تسجيل حساباتهم وتقديم طلب للحصول على الرقم الضريبي بسهولة. للدخول إلى الموقع، يجب إنشاء حساب شخصي عبر بوابة “زكاتي”، حيث يقوم الفرد بتعبئة النموذج الإلكتروني المطلوب وتقديم المستندات الأساسية مثل بطاقة الهوية أو رقم الإقامة.

بعد تقديم الطلب، يتم فحص المعلومات المدخلة، وعادة ما يتم إصدار الرقم الضريبي للفرد بعد التأكد من صحة البيانات. يعد هذا الأسلوب الأكثر استخدامًا، حيث يوفر سرعة وراحة في عملية التسجيل.

2. زيارة مكاتب هيئة الزكاة والضريبة والجمارك

يمكن للأفراد الذين يفضلون التقديم المباشر أو يحتاجون إلى مساعدة إضافية زيارة مكاتب الهيئة المنتشرة في مختلف مناطق المملكة. يتطلب هذا الإجراء التوجه شخصيًا إلى المكتب وتقديم المستندات اللازمة، حيث يقوم الموظف بإجراء التحقق وإصدار الرقم الضريبي للفرد.

يمكن أن يكون هذا الخيار مفيدًا للأشخاص الذين يواجهون صعوبات في استخدام الإنترنت أو يرغبون في الحصول على شرح حول الإجراءات المتبعة.

3. التسجيل كجزء من معاملات تجارية معينة

في بعض الحالات، يُتاح للأفراد الحصول على الرقم الضريبي أثناء إجراء بعض المعاملات المالية مثل فتح حساب مصرفي تجاري أو التسجيل للحصول على سجل تجاري جديد. في هذه الحالات، يتم إصدار الرقم الضريبي للفرد أو المؤسسة كجزء من متطلبات التراخيص التجارية أو السجل التجاري. يتم إرسال البيانات المتعلقة بالفرد أو المنشأة مباشرة إلى هيئة الزكاة والضريبة والجمارك للتأكد من تسجيل الرقم الضريبي.

كيفية التحقق من الرقم الضريبي في السعودية

يعتبر التحقق من الرقم الضريبي خطوة مهمة، حيث يساعد الأفراد والمؤسسات على التأكد من صحة الرقم المرتبط بأي تعاملات تجارية أو مالية. تتوفر عدة طرق للتحقق من الرقم الضريبي في السعودية:

1. التحقق عبر موقع هيئة الزكاة والضريبة والجمارك

يتيح موقع الهيئة الإلكتروني خدمة للتحقق من الرقم الضريبي، حيث يمكن للأفراد إدخال الرقم الضريبي في خانة التحقق والحصول على المعلومات ذات الصلة. هذه الخدمة تتيح للأفراد أو الشركات التأكد من صلاحية الرقم وسلامة البيانات المرتبطة به، كما أنها وسيلة آمنة وسريعة للتحقق.

2. التواصل مع خدمة العملاء في الهيئة

توفر الهيئة قسمًا مخصصًا لخدمة العملاء للتواصل المباشر في حال وجود استفسارات أو رغبة في التحقق من الأرقام الضريبية. يمكن للأفراد الاتصال بالهيئة عبر الأرقام المجانية المتاحة أو زيارة أحد فروعها للحصول على تأكيدات حول الأرقام الضريبية. يعد هذا الأسلوب مفيدًا للأشخاص الذين يفضلون التعامل المباشر أو يحتاجون إلى مساعدة إضافية.

3. التحقق عبر الشركاء المعتمدين

بعض الجهات، مثل البنوك والشركات الكبرى، تعمل كوسطاء معتمدين لتسهيل التحقق من الأرقام الضريبية. هذا الخيار متاح للشركات التي تتعاون مع الهيئة، حيث يمكنها التحقق من الأرقام الضريبية للأفراد أثناء إتمام المعاملات التجارية، مما يوفر الحماية القانونية والشفافية.

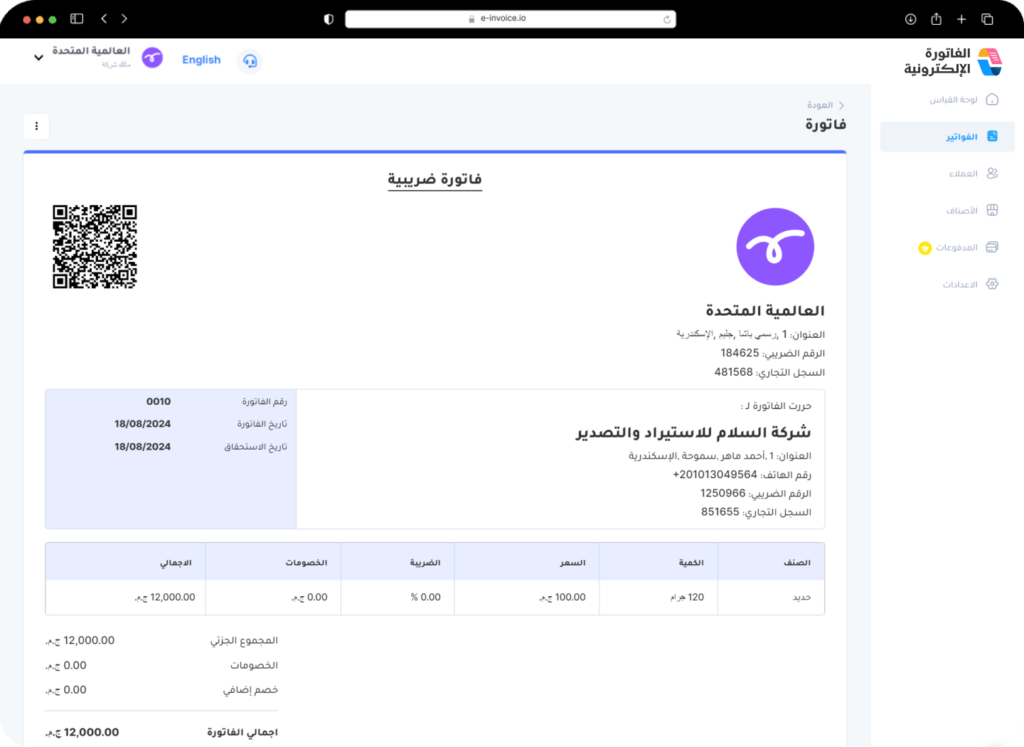

العلاقة بين الرقم الضريبي للأفراد والفاتورة الإلكترونية

في المملكة العربية السعودية، ترتبط E-Invoice ارتباطًا وثيقًا بالرقم الضريبي للأفراد والشركات، خاصةً بعد تطبيق نظام الفوترة الإلكترونية من قبل هيئة الزكاة والضريبة والجمارك. يلعب الرقم الضريبي دورًا محوريًا في ضمان دقة الفواتير الإلكترونية وشفافية التعاملات، ويعتبر جزءًا أساسيًا من بيانات الفاتورة التي تساعد على تحسين التنظيم المالي والضريبي.

إليكم كيف يرتبط الرقم الضريبي بالفاتورة الإلكترونية:

1. التعريف وتحديد الهوية:

الرقم الضريبي هو معرف فريد يتم منحه للأفراد والشركات عند التسجيل في نظام ضريبة القيمة المضافة. يُدرج هذا الرقم على الفاتورة الإلكترونية لتحديد هوية البائع (أو مقدم الخدمة) وتوثيق المعاملة بشكل شفاف ودقيق. يُساعد هذا الرقم في تأكيد أن المعاملة صادرة من جهة مسجلة في النظام الضريبي وتخضع للضرائب بشكل قانوني.

2. التزام قانوني:

يتعين على الأفراد والشركات في السعودية إصدار فاتورة إلكترونية تتضمن الرقم الضريبي عند إتمام أي معاملة تخضع لضريبة القيمة المضافة. يضمن هذا الالتزام القانوني أن جميع المعاملات المالية التي تتم داخل المملكة موثقة بشكل رسمي وخاضعة للضريبة.

3. التحقق والشفافية:

عند إدراج الرقم الضريبي على الفاتورة الإلكترونية، يمكن للمستهلكين أو الشركاء التجاريين التحقق من صحة هذا الرقم من خلال الموقع الإلكتروني لهيئة الزكاة والضريبة والجمارك. يُعزز ذلك الشفافية ويمنح الثقة في صحة الفاتورة، حيث يمكن التأكد من تسجيل الطرف الآخر في النظام الضريبي.

4. تسهيل التدقيق الضريبي:

يُسهم الرقم الضريبي في تسهيل عملية التدقيق الضريبي للهيئة، إذ يمكنها تتبع جميع المعاملات إلكترونيًا من خلال الأرقام الضريبية المرفقة بكل فاتورة. هذا يقلل من فرص التهرب الضريبي ويضمن التزام الأفراد والشركات بسداد الضرائب المستحقة.

5. تبسيط الإقرارات الضريبية:

بفضل ارتباط الفواتير الإلكترونية بالرقم الضريبي، تُصبح عملية إعداد وتقديم الإقرارات الضريبية أسهل وأكثر دقة. حيث يمكن لكل من الأفراد والشركات تقديم إقراراتهم الضريبية إلكترونيًا، مع تفاصيل الفواتير المرتبطة مباشرة بالرقم الضريبي.

إجمالاً، فإن الرقم الضريبي والفاتورة الإلكترونية يعملان معًا لتعزيز شفافية المعاملات المالية في السعودية وتحسين النظام الضريبي بما يدعم العدالة المالية ويقلل من التهرب الضريبي.

الأسئلة الشائعة حول الرقم الضريبي والفاتورة الإلكترونية

1. هل الرقم الضريبي للأفراد مطلوب لكل مواطن ومقيم في السعودية؟

ليس جميع الأفراد بحاجة إلى الحصول على رقم ضريبي. يُلزم فقط الأفراد الذين يمارسون أنشطة تجارية أو يملكون مصادر دخل خاضعة لضريبة القيمة المضافة، مثل أصحاب الأعمال الحرة، بتسجيل أنفسهم لدى هيئة الزكاة والضريبة والجمارك للحصول على الرقم الضريبي.

2. ما هي أنواع الفواتير الإلكترونية المطلوبة في المملكة؟

تنقسم الفواتير الإلكترونية في السعودية إلى نوعين رئيسيين:

- الفاتورة الضريبية: وهي التي تصدر من قبل البائع للمستهلك مباشرة وتشمل ضريبة القيمة المضافة.

- الفاتورة الضريبية المبسطة: تصدر في التعاملات بين الأفراد والشركات، وتتضمن معلومات أساسية مثل الرقم الضريبي للطرفين، ولا تتطلب توضيحات تفصيلية كالتي تكون في الفاتورة الضريبية.

3. هل تحتاج الفواتير الإلكترونية إلى توقيع إلكتروني؟

نعم، يجب أن تحتوي الفواتير الإلكترونية على توقيع إلكتروني معتمد من قِبل النظام المستخدم لإصدار الفواتير، وذلك لضمان صحتها ومصداقيتها، ويعد التوقيع الإلكتروني من المتطلبات الأساسية التي حددتها الهيئة لضمان عدم التلاعب بالفواتير.

4. ما هو الموعد النهائي لتطبيق الفوترة الإلكترونية بالكامل في السعودية؟

بدأت المرحلة الأولى من تطبيق نظام الفاتورة الإلكترونية في 4 ديسمبر 2021. تشمل المرحلة الثانية الربط بين الأنظمة الإلكترونية للمكلفين مع نظام هيئة الزكاة والضريبة والجمارك، وبدأت في بداية 2023. قد تُضاف مراحل لاحقة بمتطلبات إضافية وفقًا لتطور النظام.

5. هل هناك غرامات لعدم الامتثال لنظام الفاتورة الإلكترونية؟

نعم، تفرض هيئة الزكاة والضريبة والجمارك غرامات على الأفراد أو الشركات غير الملتزمة بإصدار الفواتير الإلكترونية حسب المتطلبات القانونية. وتختلف الغرامات بناءً على نوع المخالفة، مثل عدم إصدار الفواتير أو إصدار فواتير غير مكتملة.

6. كيف يمكن للشركات الصغيرة الالتزام بالفاتورة الإلكترونية دون تكاليف مرتفعة؟

توفر الهيئة خيارات مختلفة لتسهيل التزام الشركات الصغيرة بالفوترة الإلكترونية، مثل استخدام حلول فوترة إلكترونية متوافقة مع متطلبات الهيئة بأسعار مناسبة. كما توجد برامج توعية وتدريب من الهيئة لدعم الشركات الصغيرة في تطبيق النظام.

7. هل يجب الاحتفاظ بالفواتير الإلكترونية لفترة زمنية معينة؟

نعم، يجب على الأفراد والشركات الاحتفاظ بنسخ من الفواتير الإلكترونية لمدة لا تقل عن خمس سنوات. يعد هذا الالتزام جزءًا من متطلبات الهيئة لتسهيل التدقيق الضريبي وضمان الشفافية.

8. كيف يتم التحقق من صحة الرقم الضريبي الخاص بمورد أو عميل دولي؟

الرقم الضريبي مرتبط بالمكلفين المسجلين في النظام الضريبي السعودي فقط. للتحقق من أرقام ضريبية دولية، يمكن استخدام مواقع التحقق الدولية للضريبة مثل نظام ضريبة القيمة المضافة في الاتحاد الأوروبي (VIES) للموردين الأوروبيين.

9. هل يستطيع المستهلكون الاعتراض على الفواتير الإلكترونية أو تقديم شكاوى بخصوصها؟

نعم، يمكن للمستهلكين الاعتراض أو تقديم شكاوى إلى هيئة الزكاة والضريبة والجمارك في حال وجود مخالفات بالفواتير الإلكترونية، مثل عدم صحة الرقم الضريبي أو عدم شمول الفاتورة لضريبة القيمة المضافة المطلوبة.

الخاتمة

في الختام، يُعد الرقم الضريبي والفاتورة الإلكترونية من الأدوات الرئيسية التي تسهم في تحقيق رؤية المملكة العربية السعودية 2030 لتعزيز الشفافية والعدالة المالية. يتيح الرقم الضريبي متابعة دقيقة للأنشطة التجارية وتحسين الامتثال الضريبي، بينما يسهم نظام الفوترة الإلكترونية في تنظيم التعاملات المالية والحد من التهرب الضريبي. من خلال تطبيق هذه الأنظمة بشكل متكامل، تحقق السعودية بيئة ضريبية أكثر شفافية وكفاءة، تدعم الاقتصاد الوطني وتحقق العدالة في توزيع الالتزامات المالية على الأفراد والمؤسسات. يعد التزام الأفراد والشركات بالرقم الضريبي والفاتورة الإلكترونية خطوة أساسية نحو استقرار واستدامة الاقتصاد، ويعزز الثقة بين الأطراف المتعاملة ضمن سوق منظم ومتطور.