في السنوات الأخيرة، شهد المغرب تحولًا ملحوظًا نحو الرقمنة في مختلف القطاعات، بما في ذلك القطاع المالي. يُعتبر إدخال الفوترة الإلكترونية أحد أهم المبادرات التي تم تبنيها لتعزيز الشفافية المالية والابتكار في إدارة المعاملات. هذا التحول ليس مجرد تغيير في طريقة إصدار الفواتير، بل هو جزء من استراتيجية شاملة تهدف إلى تحديث البنية التحتية المالية للبلاد وتبني أدوات وتقنيات حديثة تلائم الاقتصاد الرقمي. في هذا المقال، سنتناول بالتفصيل الفاتورة الإلكترونية في المغرب وأثرها على المشهد المالي والاقتصادي.

الفوترة الإلكترونية في المغرب

الفوترة الإلكترونية هي عملية إصدار وإرسال الفواتير باستخدام منصات وأنظمة رقمية بدلًا من الأساليب الورقية التقليدية. في المغرب، أصبحت هذه العملية ضرورية بسبب المتطلبات القانونية والتشريعات التي تهدف إلى مكافحة التهرب الضريبي، تحسين الكفاءة التشغيلية، وتسهيل تتبع المعاملات المالية.

تسعى الحكومة المغربية من خلال تبني الفوترة الإلكترونية إلى تحقيق عدة أهداف منها تعزيز الشفافية في المعاملات المالية، تقليل التلاعب الضريبي، وتحسين تجربة الأعمال للشركات والمستهلكين على حد سواء. الفوترة الإلكترونية ليست فقط أداة قانونية، بل هي أيضًا جزء من تحول أكبر نحو الابتكار الرقمي في البلاد.

السياق القانوني للفاتورة الإلكترونية في المغرب

1. القانون رقم 69.19 المتعلق بالضريبة على القيمة المضافة (TVA):

القانون رقم 69.19 هو حجر الأساس لإدارة ضريبة القيمة المضافة في المغرب، وقد تم تعديله ليشمل الفاتورة الإلكترونية في المغرب كجزء من متطلبات الامتثال الضريبي. وفقًا لهذا القانون، أصبحت الشركات مطالبة بتقديم فواتير إلكترونية معتمدة عند تنفيذ معاملات تجارية تخضع لضريبة القيمة المضافة (TVA). هذه الخطوة جاءت بهدف تعزيز الشفافية المالية وضمان تسجيل جميع المعاملات التي تخضع للضريبة بشكل صحيح.

القانون يحدد بوضوح المتطلبات التي يجب أن تتوافر في الفواتير الإلكترونية، مثل تضمين توقيع إلكتروني معتمد والذي يُستخدم لضمان صحة وأصالة الفاتورة. التوقيع الإلكتروني يلعب دورًا حيويًا في تأكيد أن الفاتورة لم تتعرض للتلاعب أو التزوير بعد إصدارها. كما أن هذا التوقيع يوفر مستوى عاليًا من الأمان ويساعد في بناء ثقة أكبر بين الأطراف التجارية.

علاوة على ذلك، يتطلب القانون من الشركات إصدار الفواتير الإلكترونية وتقديمها للسلطات الضريبية المغربية ضمن إطار زمني محدد، مما يضمن الامتثال للقوانين الضريبية وتجنب أي تأخير يمكن أن يؤدي إلى غرامات أو عقوبات.

2. القرار الوزاري رقم 2057.21:

القرار الوزاري رقم 2057.21 جاء لتوضيح الأحكام التفصيلية المتعلقة بالفواتير الإلكترونية في المغرب. هذا القرار يعد بمثابة دليل تنظيمي للشركات، حيث يحدد كيفية إصدار وتبادل الفواتير الإلكترونية بين الأطراف المختلفة.

يؤكد القرار على إلزامية تسجيل الشركات في المنصة الإلكترونية المخصصة للفواتير، والتي تديرها السلطات الضريبية المغربية. هذه المنصة مصممة لضمان أن جميع الفواتير الإلكترونية تتوافق مع المعايير القانونية والتقنية المطلوبة. التسجيل في هذه المنصة يعد خطوة حاسمة، حيث يضمن أن الفواتير الإلكترونية يتم إدارتها ومراجعتها من قبل السلطات بشكل صحيح، مما يقلل من مخاطر التهرب الضريبي.

كما يوضح القرار المعايير الفنية التي يجب أن تتبعها الشركات لضمان أن أنظمتها لإصدار الفواتير الإلكترونية تتوافق مع المتطلبات القانونية. هذا يشمل جوانب مثل صيغة الفاتورة، البروتوكولات الأمنية المستخدمة لحمايتها، وكيفية التأكد من عدم تعرضها للتعديل بعد الإصدار.

3. التسجيل في منصة “Simpl-TVA”:

منصة “Simpl-TVA” هي النظام الإلكتروني الذي تديره المديرية العامة للضرائب (DGI) في المغرب، وهي مصممة لإدارة وتبادل الفواتير الإلكترونية بين الشركات والسلطات الضريبية. التسجيل في هذه المنصة يعتبر شرطًا إلزاميًا لكل الشركات التي ترغب في إصدار فواتير إلكترونية متوافقة مع القانون.

هذه المنصة ليست فقط أداة لتقديم الفواتير، بل هي أيضًا وسيلة لضمان الامتثال الشامل للمتطلبات الضريبية. من خلال “Simpl-TVA”، تقوم الشركات بتحميل فواتيرها الإلكترونية، حيث يمكن للسلطات الضريبية مراجعتها وتسجيلها. هذه العملية تساعد في تقليل التلاعب بالفواتير وتضمن تسجيل جميع المعاملات المالية بشكل دقيق.

علاوة على ذلك، توفر “Simpl-TVA” ميزات مثل التحقق الفوري من صحة الفواتير، إصدار إشعارات في حالة وجود أي أخطاء أو مشاكل، وإمكانية تتبع الفواتير بشكل كامل. هذه الميزات تجعل من “Simpl-TVA” أداة فعالة لضمان الشفافية والامتثال في النظام الضريبي المغربي.

4. الغرامات والعقوبات:

القوانين المتعلقة بالفاتورة الإلكترونية في المغرب تتضمن عقوبات صارمة ضد الشركات التي لا تلتزم بالإجراءات والمتطلبات القانونية. هذه العقوبات تشمل غرامات مالية قد تكون كبيرة وتؤثر بشكل مباشر على الوضع المالي للشركة.

عدم إصدار الفاتورة الإلكترونية في المغرب أو عدم توافقها مع المعايير المطلوبة يمكن أن يؤدي إلى فرض غرامات فورية من قبل السلطات الضريبية. كما أن التأخير في تقديم الفواتير أو عدم تقديمها في الوقت المحدد يعرض الشركة لعقوبات إضافية. هذه الغرامات ليست فقط مالية، بل قد تشمل أيضًا فرض قيود على العمليات التجارية للشركة أو حتى إيقاف أنشطتها في الحالات القصوى.

من المهم للشركات أن تكون على دراية تامة بكل المتطلبات القانونية لتجنب هذه العقوبات. الاستثمار في أنظمة الفواتير الإلكترونية المتوافقة مع القانون والتأكد من الامتثال الدائم يمكن أن يساعد في تجنب هذه المخاطر المالية والقانونية.

البيانات الإلزامية في الفاتورة الإلكترونية:

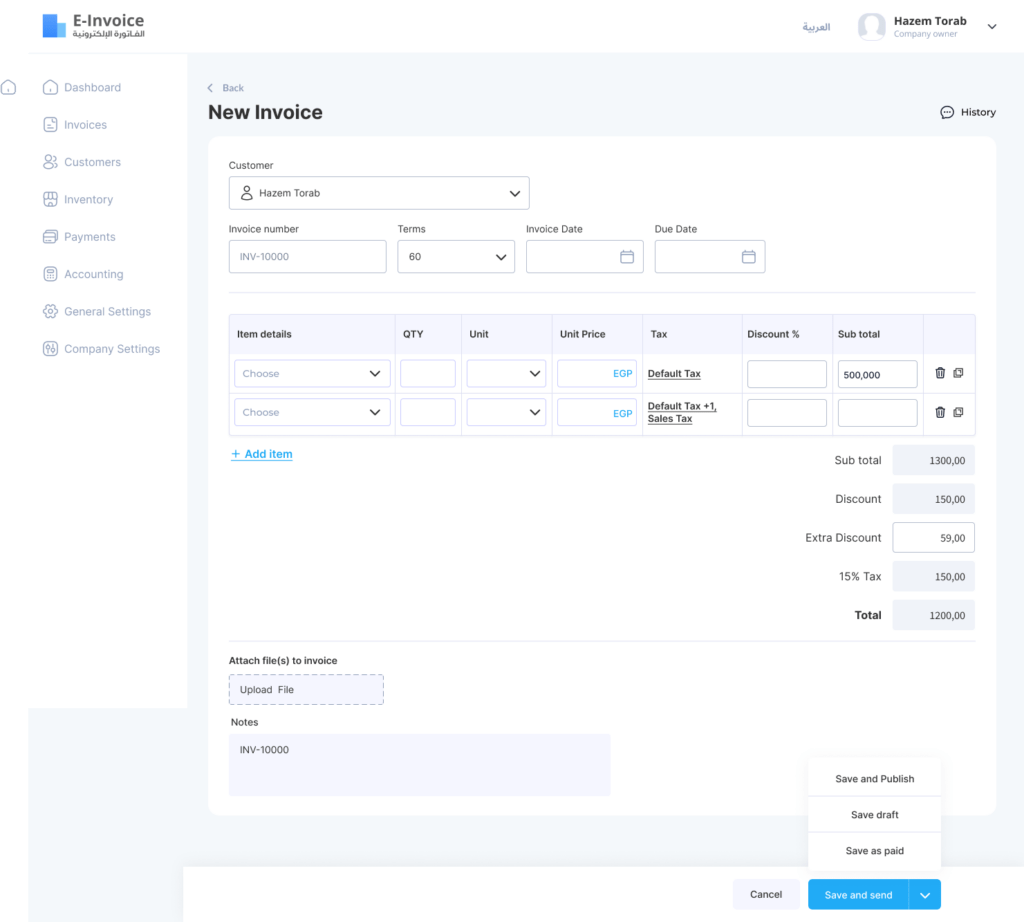

يجب أن تحتوي الفاتورة الإلكترونية في المغرب على مجموعة من البيانات الأساسية التي تضمن الامتثال القانوني. هذه البيانات تشمل:

رقم الفاتورة: وهو معرف فريد لكل فاتورة يتم إصدارها، يساعد في تتبع الفواتير وضمان عدم تكرارها.

التاريخ: يجب تحديد تاريخ إصدار الفاتورة وتاريخ الاستحقاق بشكل واضح لضمان وضوح المواعيد الزمنية للدفعات.

اسم وعنوان الأطراف المعنية: يجب أن تحتوي الفاتورة على معلومات دقيقة وكاملة عن البائع والمشتري، بما في ذلك الاسم، العنوان، ورقم التعريف الضريبي.

رقم التعريف الضريبي: يُعد هذا الرقم ضروريًا لتحديد هوية الأطراف المعنية والتأكد من تسجيلها الضريبي الصحيح.

تفاصيل المنتجات أو الخدمات: يجب توضيح وصف المنتجات أو الخدمات المقدمة، بما في ذلك الكميات، الأسعار الفردية، والإجمالي قبل وبعد الضرائب.

الضرائب المطبقة: يجب تحديد جميع الضرائب المفروضة على المعاملة بشكل واضح، بما في ذلك نسبة ضريبة القيمة المضافة (TVA) والقيمة المطلقة للضرائب.

هذه البيانات ليست فقط متطلبات قانونية، بل تساعد أيضًا في ضمان الشفافية والوضوح في المعاملات التجارية، مما يقلل من فرص النزاعات بين الأطراف.

التحول التدريجي والإعفاءات:

لإدراك الصعوبات التي قد تواجهها بعض الشركات، وخاصة الصغيرة والمتوسطة، في الانتقال إلى الفواتير الإلكترونية، قامت السلطات المغربية بتبني نهج تدريجي في تطبيق هذا النظام. الهدف من هذا التحول التدريجي هو منح الشركات الوقت الكافي للتكيف مع التغييرات المطلوبة في بنيتها التحتية وأنظمتها المحاسبية.

الإعفاءات المؤقتة قد تكون متاحة لبعض الشركات، خصوصًا تلك التي تواجه صعوبات مالية أو تقنية في تطبيق النظام الجديد. هذه الإعفاءات تسمح للشركات بتأجيل الامتثال لبعض الوقت حتى تكون مستعدة بشكل كامل للانتقال إلى النظام الإلكتروني. ومع ذلك، هذه الإعفاءات تكون محددة بفترة زمنية معينة وبعدها يصبح الامتثال إلزاميًا.

متطلبات الفاتورة الإلكترونية في المغرب

في المغرب، تتوسع متطلبات الفاتورة الإلكترونية تدريجياً لتشمل مجموعة واسعة من الشركات والأفراد. يمكن تقسيم الملزمين بالفاتورة الإلكترونية في المغرب إلى عدة فئات رئيسية بناءً على القوانين واللوائح التي وضعتها السلطات المغربية:

1. الشركات المسجلة في نظام ضريبة القيمة المضافة (TVA):

جميع الشركات المسجلة في نظام ضريبة القيمة المضافة (TVA) ملزمة بإصدار فواتير إلكترونية عند تنفيذ معاملات خاضعة للضريبة. هذا يشمل الشركات من مختلف الأحجام والقطاعات التي تعمل داخل المغرب وتقوم ببيع سلع أو تقديم خدمات تخضع لضريبة القيمة المضافة. يتعين على هذه الشركات استخدام الفوترة الإلكترونية لتوثيق المعاملات وضمان تسجيلها لدى السلطات الضريبية.

2. الشركات التي تتعامل مع القطاع العام:

أي شركة تتعامل مع الهيئات الحكومية أو القطاع العام في المغرب ملزمة باستخدام الفوترة الإلكترونية. هذا يشمل الشركات التي تقدم منتجات أو خدمات للوزارات، البلديات، أو أي مؤسسات حكومية أخرى. الهدف من هذا الإلزام هو تعزيز الشفافية في المعاملات بين القطاع الخاص والعام وضمان الامتثال الضريبي الكامل.

3. الشركات الكبرى والمتوسطة:

بموجب القوانين المغربية، الشركات الكبرى والمتوسطة، التي تحقق حجم مبيعات معين (يتم تحديده من قبل السلطات الضريبية)، ملزمة بالتحول إلى الفوترة الإلكترونية. هذه الفئة من الشركات قد تكون أكثر قدرة على تحمل تكاليف الانتقال إلى النظام الإلكتروني، لذا يتم تحفيزها بقوة لاعتماد هذه التكنولوجيا.

4. الشركات التي تعمل في قطاعات معينة:

تفرض السلطات المغربية إلزامية الفوترة الإلكترونية على الشركات العاملة في بعض القطاعات ذات المخاطر العالية للتهرب الضريبي. تشمل هذه القطاعات على سبيل المثال لا الحصر:

- قطاع التجزئة: حيث يُطلب من التجار إصدار فواتير إلكترونية لكل عملية بيع لضمان تسجيل جميع المعاملات.

- قطاع الخدمات المهنية: مثل المحامين، المهندسين، والمستشارين، الذين يُطلب منهم إصدار فواتير إلكترونية لتوثيق خدماتهم.

- قطاع البناء والعقارات: الذي يعتبر من القطاعات الهامة التي تتطلب إصدار فواتير إلكترونية لضمان الامتثال الضريبي.

5. الشركات التي تختار التسجيل في النظام الإلكتروني طواعية:

بالإضافة إلى الفئات الملزمة قانونًا، هناك شركات قد تختار طواعية تبني الفوترة الإلكترونية بهدف تحسين كفاءتها التشغيلية والاستفادة من المزايا التي تقدمها هذه التكنولوجيا، مثل تقليل التكاليف وزيادة الشفافية.

6. الشركات التي تبيع عبر الإنترنت:

مع ازدهار التجارة الإلكترونية، بدأت السلطات المغربية في فرض متطلبات الفوترة الإلكترونية على الشركات التي تبيع عبر الإنترنت. هذا يساعد في ضمان تسجيل جميع المعاملات الإلكترونية بشكل صحيح وضمان الامتثال الضريبي.

عاقبة المتهربين من الفاتورة الإلكترونية

يعد التهرب من الفاتورة الإلكترونية انتهاكًا خطيرًا للقوانين واللوائح المالية، ويترتب عليه مجموعة من العقوبات التي تهدف إلى ضمان الامتثال وتشجيع الشفافية في المعاملات التجارية. السلطات المغربية اتخذت تدابير صارمة لمكافحة التهرب الضريبي من خلال فرض الفوترة الإلكترونية، وقد تم تحديد عقوبات واضحة للمخالفين. وفيما يلي تفاصيل هذه العقوبات:

1. الغرامات المالية:

أحد أبرز العقوبات التي تفرض على الشركات والأفراد الذين يتهربون من استخدام الفاتورة الإلكترونية هي الغرامات المالية. تختلف قيمة هذه الغرامات بناءً على حجم المخالفة ونوع التهرب. على سبيل المثال:

- عدم إصدار الفواتير الإلكترونية: الشركات التي لا تصدر فواتير إلكترونية للمبيعات أو الخدمات الخاضعة للضريبة قد تواجه غرامات كبيرة.

- إصدار فواتير مزورة أو مضللة: إذا تبين أن الشركة أصدرت فواتير إلكترونية تحتوي على معلومات خاطئة أو مزورة بقصد التهرب الضريبي، فقد تواجه غرامات مضاعفة.

2. التحقيقات والمراجعة الضريبية:

الشركات أو الأفراد الذين يتهربون من الفوترة الإلكترونية قد يتعرضون لتحقيقات موسعة من قبل السلطات الضريبية. هذه التحقيقات قد تشمل مراجعة شاملة للدفاتر والحسابات المالية للشركة للتأكد من امتثالها الكامل للقوانين الضريبية. في حالة اكتشاف مخالفات، يمكن أن تؤدي المراجعة إلى فرض غرامات إضافية وربما عقوبات أخرى.

3. فرض الفائدة على الضرائب المتأخرة:

في حالة التهرب من إصدار الفواتير الإلكترونية وتأخر دفع الضرائب الناتجة عن هذا التهرب، قد تفرض السلطات الضريبية فوائد تأخير على المبالغ المستحقة. هذه الفوائد تُحسب بناءً على الفترة التي تأخر فيها الدفع، مما يزيد من العبء المالي على المخالفين.

4. قيود على العمليات التجارية:

الشركات التي تتهرب من الفاتورة الإلكترونية قد تواجه قيودًا على عملياتها التجارية. قد تشمل هذه القيود حظر التعامل مع جهات حكومية أو حجب التراخيص الضرورية لممارسة الأنشطة التجارية. في بعض الحالات، قد تصل العقوبات إلى حد إيقاف نشاط الشركة بشكل مؤقت أو دائم إذا كانت المخالفات جسيمة.

5. المحاكمة القانونية والعقوبات الجنائية:

في حالات التهرب الضريبي الخطيرة، قد تتخذ السلطات إجراءات قانونية ضد المخالفين، مما قد يؤدي إلى محاكمات جنائية. إذا أُدينت الشركة أو الأفراد بالتورط في التهرب الضريبي، قد تُفرض عقوبات جنائية تتراوح بين السجن والغرامات الباهظة.

6. سمعة الشركة:

بالإضافة إلى العقوبات المالية والقانونية، يمكن أن يتسبب التهرب من الفاتورة الإلكترونية في تدهور سمعة الشركة بشكل كبير. الشركات التي تُكتشف تورطها في ممارسات تهرب ضريبي قد تفقد ثقة العملاء والشركاء التجاريين، مما يؤدي إلى خسائر على المدى الطويل.

7. الحرمان من التسهيلات الضريبية والحوافز:

الشركات التي تتهرب من الفاتورة الإلكترونية قد تُحرم من التسهيلات الضريبية أو الحوافز التي قد تكون مؤهلة للحصول عليها، مثل الإعفاءات الضريبية أو التخفيضات. هذه التسهيلات غالبًا ما تُمنح للشركات التي تلتزم بالامتثال الكامل للقوانين الضريبية وتستخدم الفوترة الإلكترونية بشكل صحيح.

ختامًا

الفاتورة الإلكترونية في المغرب تمثل خطوة مهمة نحو تعزيز الشفافية والمساءلة في المعاملات المالية، وهي جزء من التحول الرقمي الشامل الذي تسعى المملكة لتحقيقه في مختلف القطاعات. من خلال فرض القوانين واللوائح الصارمة، تسعى الحكومة إلى مكافحة التهرب الضريبي وضمان أن جميع المعاملات تتم بشفافية وعدالة. على الرغم من التحديات التي قد تواجهها الشركات في التكيف مع هذا النظام الجديد، إلا أن الفوائد الطويلة الأجل، مثل تحسين الكفاءة التشغيلية وزيادة الثقة في السوق، تجعل من الفوترة الإلكترونية أداة أساسية لتحقيق نمو مستدام واقتصاد أكثر شفافية.