تُعتبر الضريبة المضافة واحدة من أبرز الضرائب غير المباشرة التي تُفرض على السلع والخدمات في مختلف دول العالم. تُعد فهم آلية حساب الضريبة المضافة أمرًا ضروريًا للأفراد والشركات على حدٍ سواء لضمان الامتثال للأنظمة الضريبية وتجنب الأخطاء التي قد تؤدي إلى غرامات. في هذا المقال، سنناقش بالتفصيل كيفية حساب الضريبة المضافة خطوة بخطوة، مع شرح شامل لكل نقطة لضمان تحقيق الفهم الكامل.

ما هي الضريبة المضافة؟

تعريف الضريبة المضافة

الضريبة المضافة هي ضريبة غير مباشرة تُفرض على القيمة المضافة للسلع والخدمات. “القيمة المضافة” تعني ببساطة الزيادة التي تُضاف إلى قيمة المنتج أو الخدمة أثناء مراحل الإنتاج أو التوزيع. يتم تطبيق هذه الضريبة في كل مرحلة من مراحل سلسلة التوريد، بدءًا من شراء المواد الخام إلى بيع المنتج النهائي للمستهلك.

الفرق بين الضريبة المضافة والضرائب الأخرى

على عكس الضرائب المباشرة التي تُفرض على الدخل أو الأرباح، تُدفع الضريبة المضافة بشكل غير مباشر من خلال شراء السلع والخدمات. يُحمّل المستهلك النهائي تكلفة الضريبة بالكامل، بينما تقوم الشركات بتحصيل الضريبة من العملاء وتسديدها للجهات الضريبية.

أهميتها في الاقتصاد

تُعتبر الضريبة المضافة أداة فعّالة لزيادة الإيرادات الحكومية دون التأثير بشكل كبير على الطبقات الاجتماعية المختلفة. تُفرض بنسب مئوية ثابتة، مما يجعلها شفافة وقابلة للتطبيق بسهولة. من جهة أخرى، تشجع الشركات على تحسين كفاءتها التشغيلية لأن الضريبة ترتبط بالقيمة التي تضيفها الشركة.

أهمية فهم حساب الضريبة المضافة

الامتثال للقوانين

الحساب الدقيق لضريبة القيمة المضافة ليس مجرد التزام قانوني، بل هو ركيزة أساسية للحفاظ على سمعة الشركات وتجنب التعرض لعقوبات مالية كبيرة. أي خطأ في احتساب الضريبة قد يؤدي إلى فرض غرامات مكلفة أو مشكلات قانونية تؤثر على استمرارية العمل. لذا، من الضروري أن تكون لدى الأفراد والشركات معرفة شاملة ومحدثة بطرق حساب الضريبة المضافة لضمان الامتثال التام للقوانين.

تحسين الإدارة المالية

الإدارة المالية الفعّالة تبدأ بفهم دقيق لكافة التكاليف، بما في ذلك الضريبة المضافة. عندما تستطيع الشركات حساب الضريبة المستحقة بدقة، فإنها تتمكن من تحسين تدفقاتها النقدية بشكل ملحوظ. على سبيل المثال، معرفة قيمة الضريبة المترتبة مسبقًا يساعد على التخطيط المالي السليم وضمان توفر السيولة اللازمة لدفعها في موعدها المحدد، مما يقلل من أي مفاجآت مالية غير مرغوب فيها.

بناء الثقة مع العملاء

عرض قيمة الضريبة المضافة بشكل واضح ومفهوم على الفواتير لا يعكس فقط التزام الشركة بالقوانين، بل يبعث أيضًا برسالة طمأنينة للعملاء. الشفافية والوضوح في المعاملات تزيد من ثقة العملاء في الشركة، مما يعزز العلاقة بين الطرفين ويدعم ولاء العملاء على المدى الطويل.

كيفية حساب الضريبة المضافة بالتفصيل

1. تحديد نسبة الضريبة المضافة

الخطوة الأولى في عملية حساب الضريبة المضافة هي تحديد النسبة المطبقة على السلع أو الخدمات. تختلف هذه النسبة حسب القوانين الضريبية في كل دولة، وعادة ما تُحددها السلطات الضريبية بوضوح.

كيف تُحدد نسبة الضريبة؟

- تعتمد النسبة على نوع السلعة أو الخدمة المقدمة.

- السلع الكمالية: مثل السيارات الفاخرة أو المجوهرات، غالبًا ما تُفرض عليها نسب أعلى من الضريبة.

- السلع الأساسية: مثل المواد الغذائية، قد تكون معفاة من الضريبة أو تخضع لنسب أقل.

مثال عملي: إذا كانت نسبة الضريبة المضافة 15%، فإن هذه النسبة تُطبق على جميع السلع والخدمات الخاضعة للضريبة بنفس المعدل.

2. حساب قيمة الضريبة المضافة

بمجرد تحديد نسبة الضريبة، يمكن حساب قيمتها باستخدام المعادلة البسيطة التالية:

قيمة الضريبة المضافة = السعر الأساسي × نسبة الضريبة

تفاصيل حول العملية:

- السعر الأساسي: هو السعر قبل إضافة الضريبة.

- نسبة الضريبة: يتم كتابتها على هيئة رقم عشري (مثل 0.15 لتمثيل 15%).

مثال عملي: سلعة تُباع بسعر 200 ريال قبل الضريبة، والنسبة المطبقة هي 15%:

- قيمة الضريبة = 200 × 0.15 = 30 ريالًا.

بهذا، تكون الضريبة المضافة المستحقة هي 30 ريالًا.

3. إضافة قيمة الضريبة إلى السعر الأساسي

بعد حساب قيمة الضريبة المضافة، يتم إضافتها إلى السعر الأساسي للحصول على السعر النهائي.

المعادلة: السعر النهائي = السعر الأساسي + قيمة الضريبة المضافة

مثال توضيحي:

- السعر الأساسي: 200 ريال.

- قيمة الضريبة: 30 ريالًا.

- السعر النهائي: 200 + 30 = 230 ريالًا.

هذا يعني أن العميل سيدفع في النهاية 230 ريالًا، منها 30 ريالًا كضريبة مضافة.

4. حساب الضريبة من السعر الشامل

في بعض الحالات، قد يكون السعر المعروض شاملًا الضريبة. إذا أردت حساب الضريبة بشكل عكسي وفصلها عن السعر النهائي، يمكنك استخدام المعادلة التالية:

قيمة الضريبة المضافة = السعر الشامل ÷ (1 + نسبة الضريبة) × نسبة الضريبة

مثال عملي:

إذا كان السعر الشامل 230 ريالًا، والنسبة المطبقة 15%:

- قيمة الضريبة = 230 ÷ 1.15 × 0.15 = 30 ريالًا.

بهذا، نكتشف أن السعر الأساسي كان 200 ريال، بينما كانت الضريبة المضافة 30 ريالًا.

5. التأكد من صحة الفواتير

لضمان الامتثال للأنظمة الضريبية، يجب أن تحتوي الفواتير على العناصر التالية:

- السعر الأساسي.

- قيمة الضريبة المضافة.

- السعر النهائي (شامل الضريبة).

- نسبة الضريبة المطبقة.

أهمية الفواتير الواضحة:

- تُسهل مراجعة الحسابات الداخلية والخارجية.

- تُعد دليلًا قانونيًا على الامتثال الضريبي.

- تساعد العملاء على فهم كيفية احتساب السعر النهائي بوضوح وشفافية.

نصائح لتسهيل حساب الضريبة المضافة: خطوات عملية وفعّالة

1. استخدام الأدوات المحاسبية المتخصصة

تُعد التكنولوجيا حاليًا شريكًا رئيسيًا في تحسين كفاءة العمليات المحاسبية، بما في ذلك حساب الضريبة المضافة. هناك العديد من البرامج والتطبيقات المصممة خصيصًا لتسهيل العمليات الحسابية وتقليل الأخطاء البشرية.

فوائد استخدام الأدوات المحاسبية:

- الدقة العالية: تعمل البرامج على حساب الضريبة بدقة تامة، مما يقلل من احتمالية وجود أخطاء يدوية.

- الكفاءة الزمنية: بدلًا من إضاعة الوقت في الحسابات اليدوية، تُوفر هذه الأدوات تقارير فورية عن الضريبة المستحقة.

- التحديث المستمر: بعض البرامج تُحدث النسب الضريبية تلقائيًا بناءً على تغييرات القوانين المحلية.

أمثلة على الأدوات المحاسبية:

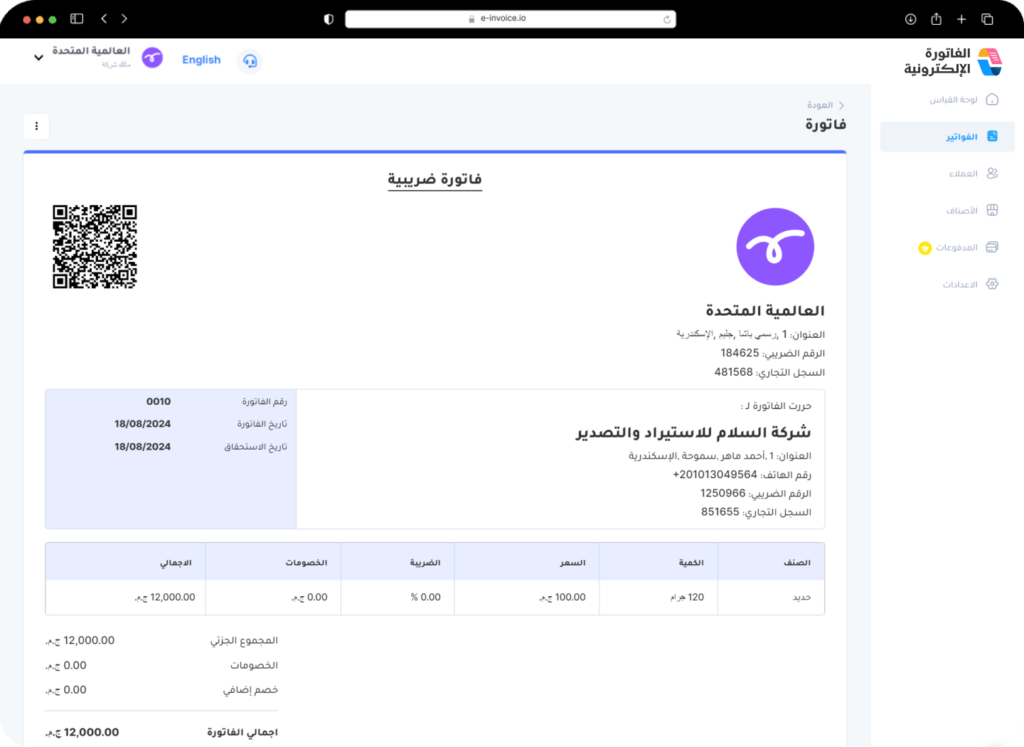

- E-Invoice: حافظ على اتصال دائم مع عملائك وقم بإدارة أعمالك بكل يسر وسهولة باستخدام تطبيق الفاتورة الإلكترونية للهاتف المحمول وقم بإدارة جميع جوانب عملك، بدءًا من عمليات المبيعات وصولاً إلى إصدار الفواتير الإلكترونية والمحاسبة العامة وإدارة حركات المخزن، وكل ذلك عبر واجهة تطبيق الهاتف السهلة الاستخدام، والتي تعمل بكفاءة على جميع أنظمة تشغيل الهواتف المختلفة.

- QuickBooks: أداة شاملة تُتيح إدارة الضريبة بشكل دقيق من خلال إدخال بيانات الأسعار والنسب تلقائيًا.

- Zoho Books: تُوفر واجهة بسيطة وسهلة الاستخدام لحساب الضرائب وإصدار تقارير شاملة.

- Xero: برنامج محاسبي يساعد الشركات الصغيرة والمتوسطة في حساب الضرائب وتقديم التقارير للجهات المختصة.

2. متابعة تحديثات الأنظمة الضريبية باستمرار

القوانين الضريبية ليست ثابتة؛ قد تتغير النسب المئوية أو اللوائح المعمول بها بشكل دوري. لذا، من المهم متابعة تحديثات القوانين بشكل دائم لتجنب أي مخالفات أو حسابات غير دقيقة.

كيف تتابع التحديثات؟

- زيارة المواقع الرسمية: توفر الجهات الضريبية في معظم الدول معلومات محدثة حول القوانين الضريبية عبر مواقعها الإلكترونية.

- الاشتراك في النشرات الإخبارية: يمكنك الاشتراك في خدمات البريد الإلكتروني التي تُرسل تحديثات دورية عن التغييرات في الأنظمة الضريبية.

- الاستعانة بمستشار ضريبي: يُساعد المستشار الضريبي على متابعة التغييرات وتطبيقها بشكل صحيح في عمليات حساب الضريبة.

أمثلة على تغييرات القوانين:

- زيادة أو تقليل النسبة المئوية للضريبة بناءً على الأوضاع الاقتصادية.

- إعفاء بعض السلع أو الخدمات من الضريبة في حالات خاصة، مثل الأزمات الاقتصادية أو الكوارث.

3. الاحتفاظ بسجلات دقيقة ومنظمة

يُعد الاحتفاظ بسجلات دقيقة لجميع العمليات المحاسبية المتعلقة بالضريبة من أساسيات الإدارة المالية الناجحة.

أهمية السجلات الدقيقة:

- تسهيل المراجعات الضريبية: السلطات الضريبية قد تطلب مراجعة فواتير الشركة أو سجلاتها. السجلات الدقيقة تُسرّع هذه العملية.

- تقليل الأخطاء: توفر السجلات المنظمة مرجعًا دائمًا للتحقق من الحسابات عند الحاجة.

- دعم اتخاذ القرار: عندما تكون لديك بيانات واضحة، يمكنك اتخاذ قرارات مالية مدروسة بناءً على التكاليف والضرائب.

كيفية الاحتفاظ بالسجلات:

- إنشاء ملفات رقمية: استخدم برامج مثل Excel أو الأدوات السحابية لتسجيل العمليات وتحديثها بشكل مستمر.

- تصنيف الفواتير: احرص على تنظيم الفواتير حسب النوع (سلع أو خدمات) والتاريخ لتسهيل الوصول إليها.

- إجراء مراجعات دورية: قم بمراجعة السجلات بشكل شهري للتأكد من تطابقها مع القوانين الضريبية.

أمثلة عملية من قطاعات مختلفة: توضيح عملي لحساب الضريبة المضافة

1. قطاع التجزئة: بيع المنتجات

يُعتبر قطاع التجزئة أحد القطاعات الرئيسية التي تتطلب حساب الضريبة المضافة بدقة لأنه يتعامل مع عدد كبير من العملاء بشكل يومي. لنفترض أن هناك سلعة تُباع بسعر 50 ريالًا والنسبة المطبقة هي 10%.

طريقة الحساب:

- حساب قيمة الضريبة المضافة:

الضريبة = 50 × 0.10 = 5 ريال. - حساب السعر الإجمالي:

السعر الإجمالي = السعر الأساسي + قيمة الضريبة = 50 + 5 = 55 ريالًا. - إذا كانت هذه السلعة تُباع بكميات كبيرة (مثلاً 100 قطعة)، فإن إجمالي الضريبة سيكون:

الضريبة لكل قطعة × الكمية = 5 × 100 = 500 ريال.

أهمية هذه الحسابات:

- يُساعد البائع على إعداد الفواتير بدقة وشفافية.

- يُتيح للبائع تحديد التكلفة النهائية التي يدفعها العميل، مما يُجنب أي التباس أو شكاوى.

2. قطاع الخدمات: تقديم الاستشارات أو الصيانة

في قطاع الخدمات، تُعتبر الضريبة المضافة جزءًا لا يتجزأ من التكلفة الإجمالية التي يدفعها العميل. لنأخذ مثالًا على خدمة تُقدم مقابل 200 ريال، مع نسبة ضريبة مضافة تبلغ 20%.

طريقة الحساب:

- حساب قيمة الضريبة المضافة:

الضريبة = 200 × 0.20 = 40 ريال. - حساب السعر الإجمالي:

السعر الإجمالي = السعر الأساسي + قيمة الضريبة = 200 + 40 = 240 ريالًا.

تفاصيل إضافية:

- إذا كانت هذه الخدمة تُقدم لمجموعة عملاء، يمكن مضاعفة القيمة لحساب الضريبة الإجمالية لجميع العملاء.

- في حالة وجود خصومات على الخدمة، يتم حساب الضريبة بعد تطبيق الخصم.

مثال: إذا كان هناك خصم 10% على السعر الأساسي (200 ريال)، فإن السعر يصبح:

السعر بعد الخصم = 200 – (200 × 0.10) = 180 ريال.

الضريبة بعد الخصم = 180 × 0.20 = 36 ريال.

السعر الإجمالي = 180 + 36 = 216 ريال.

3. قطاع التصنيع

الشركات المصنعة تُضيف الضريبة المضافة في كل مرحلة من مراحل الإنتاج. على سبيل المثال:

- تكلفة المواد الخام: 100 ريال (شاملة الضريبة 15%).

- تكلفة التصنيع والإنتاج: 200 ريال.

حساب قيمة الضريبة المضافة في المراحل المختلفة:

- الضريبة على المواد الخام: 100 ÷ 1.15 × 0.15 = 13.04 ريال.

- إجمالي الضريبة المضافة: يتم احتساب الضريبة المضافة لكل مرحلة وإضافتها إلى السعر النهائي.

4. قطاع السياحة والفنادق

إذا كان سعر الغرفة في فندق 500 ريال لليلة الواحدة والنسبة المطبقة 15%:

- الضريبة = 500 × 0.15 = 75 ريال.

- السعر الإجمالي = 500 + 75 = 575 ريالًا.

الأسئلة الشائعة حول الضريبة المضافة

1. ما هي السلع والخدمات المعفاة من الضريبة المضافة؟

تعتمد السلع والخدمات المعفاة من الضريبة المضافة على القوانين الضريبية لكل دولة، لكنها غالبًا تشمل المنتجات والخدمات التي تُعتبر أساسية للحياة اليومية، مثل المواد الغذائية الأساسية، الأدوية، والمستلزمات الطبية. في بعض الدول، خدمات التعليم والصحة قد تُعفى أيضًا من الضريبة. للحصول على قائمة دقيقة ومحدثة، يُفضل الرجوع إلى الجهات الضريبية المختصة في بلدك.

2. هل تُفرض الضريبة المضافة على المنتجات المستوردة؟

نعم، الضريبة المضافة تُفرض على المنتجات المستوردة في معظم الدول، ويتم احتسابها بناءً على القيمة الإجمالية للسلع المستوردة، بما في ذلك تكاليف الشحن والرسوم الجمركية. يُسدد المستورد الضريبة عند الإفراج عن الشحنة، وبعد ذلك قد يتم استردادها إذا كانت السلع تُستخدم في إنتاج أو بيع منتجات خاضعة للضريبة.

3. كيف يمكنني استرداد الضريبة المضافة؟

إذا كنت شركة مسجلة في النظام الضريبي، يمكنك استرداد الضريبة المضافة المدفوعة على المدخلات المستخدمة في إنتاج السلع أو تقديم الخدمات الخاضعة للضريبة. يتم ذلك من خلال تقديم الإقرارات الضريبية الدورية إلى الجهات الضريبية. أما بالنسبة للأفراد، مثل السياح، فقد يكون من الممكن استرداد الضريبة على المشتريات من خلال نظام خاص متاح عند مغادرة البلد، شرط تقديم الفواتير المطلوبة.

4. كيف تُحسب الضريبة إذا كان هناك خصومات على السعر؟

في حالة وجود خصم على السعر الأساسي، تُحسب الضريبة بعد تطبيق الخصم. على سبيل المثال، إذا كان سعر المنتج 100 ريال وتم تقديم خصم بنسبة 10%، فإن السعر بعد الخصم يصبح 90 ريالًا. تُحسب الضريبة على هذا السعر الجديد (90 ريالًا) وليس السعر الأساسي، مما يجعل قيمة الضريبة أقل.

5. ما الفرق بين الضريبة المضافة والضريبة على المبيعات؟

الفرق الرئيسي بين الضريبتين يكمن في مراحل التطبيق. الضريبة المضافة تُفرض في كل مرحلة من مراحل سلسلة التوريد: من شراء المواد الخام إلى بيع المنتج النهائي للمستهلك. بينما تُفرض الضريبة على المبيعات فقط عند البيع النهائي للمستهلك. هذا يجعل الضريبة المضافة أكثر شفافية ويضمن تحصيل الضرائب في كل مرحلة من مراحل الإنتاج والتوزيع.

6. هل الشركات الصغيرة ملزمة بتطبيق الضريبة المضافة؟

التزام الشركات الصغيرة بتطبيق الضريبة المضافة يعتمد على حجم إيراداتها السنوية. في معظم الدول، إذا تجاوزت إيرادات الشركة حدًا معينًا تحدده السلطات الضريبية، فإنها تصبح ملزمة بالتسجيل في نظام الضريبة المضافة وتطبيقها. أما إذا كانت الإيرادات أقل من الحد الأدنى، فقد تُعتبر الشركة معفاة، لكنها تظل قادرة على التسجيل طوعًا في بعض الحالات.

7. هل يمكن حساب الضريبة يدويًا دون برامج؟

بالطبع، يمكن حساب الضريبة يدويًا باستخدام المعادلات التي تم شرحها، مثل ضرب السعر الأساسي في نسبة الضريبة أو استخراج الضريبة من السعر الشامل باستخدام القسمة. مع ذلك، قد يكون استخدام البرامج المحاسبية أكثر فعالية، خاصة للشركات التي لديها معاملات متعددة، حيث تُقلل هذه البرامج الأخطاء وتوفر الوقت.

8. كيف تؤثر الضريبة المضافة على أسعار المنتجات والخدمات؟

الضريبة المضافة تزيد من تكلفة المنتجات والخدمات بالنسبة للمستهلك النهائي لأنها تُضاف إلى السعر الأساسي. هذا يعني أن المستهلك يدفع الضريبة كاملة ضمن السعر الإجمالي. بالنسبة للشركات، الضريبة المضافة لا تُعد تكلفة تشغيلية لأنها تُسترد من خلال الإقرارات الضريبية، لكنها تتطلب إدارة دقيقة لضمان الامتثال الكامل للقوانين.

9. ما هو الموعد النهائي لتقديم الإقرارات الضريبية؟

المواعيد النهائية تختلف حسب الدولة ونظام الضريبة المطبق. عادةً ما تكون الإقرارات الضريبية إما شهرية أو ربع سنوية. يُنصح بالتحقق من الجدول الزمني للإقرارات الضريبية الذي تُصدره الجهة الضريبية في بلدك لتجنب الغرامات الناتجة عن التأخير.

10. هل تختلف الضريبة المضافة في المعاملات الدولية؟

نعم، تختلف معاملة الضريبة المضافة في العمليات الدولية. الصادرات عادةً ما تكون معفاة من الضريبة أو تخضع لضريبة بنسبة صفرية، ما يجعلها غير مثقلة بالضرائب لتشجيع التجارة الخارجية. أما الواردات، فتُفرض عليها الضريبة المضافة عند دخولها البلد، وتُحتسب على القيمة الإجمالية التي تشمل تكلفة السلعة، الشحن، والرسوم الجمركية.

11. كيف يمكن تجنب الأخطاء في حساب الضريبة المضافة؟

لتجنب الأخطاء، يُوصى باستخدام برامج محاسبية متخصصة، والاحتفاظ بسجلات منظمة ودقيقة لجميع المعاملات، وإجراء مراجعات دورية. كما يُفضل الحصول على استشارة من مستشار ضريبي محترف، خاصةً إذا كانت طبيعة عملك معقدة أو إذا كنت تعمل في قطاعات متعددة. متابعة أي تغييرات في القوانين الضريبية أيضًا أمر ضروري لضمان التوافق الدائم.

الخاتمة

تُعد نصائح تسهيل حساب الضريبة المضافة وأمثلة تطبيقها في القطاعات المختلفة أدوات فعالة لفهم هذه العملية بشكل عملي. باستخدام الأدوات المناسبة، متابعة القوانين، والاحتفاظ بسجلات دقيقة، يمكن للشركات ضمان الامتثال وتحسين الكفاءة التشغيلية. من خلال الأمثلة الواقعية، يمكن لأي شركة تطبيق هذه المعرفة لتبسيط عملياتها وزيادة شفافيتها.