تعد الفاتورة الإلكترونية واحدة من أهم التطورات الحديثة في مجال التكنولوجيا المالية والمحاسبية. مع تطور الأسواق والاقتصادات الرقمية، أصبح من الضروري على الشركات تبني أنظمة تساعدها على التعامل مع المعاملات بشكل أسرع وأكثر كفاءة. الفاتورة الإلكترونية هي مستند رقمي يتم إصداره وتبادله بين الأطراف المختلفة في المعاملات التجارية، وفقًا لمعايير معينة تضمن صحته القانونية والمالية. في هذا المقال، سنتناول خطوات استخراج الفاتورة الإلكترونية بالتفصيل، وما تحتاجه الشركات للالتزام بهذا النظام.

الفاتورة الإلكترونية: ما هي ولماذا هي مهمة؟

الفاتورة الإلكترونية هي مستند رقمي يصدر عبر نظام إلكتروني خاص، ويتضمن جميع التفاصيل المتعلقة بالمعاملة التجارية مثل المنتجات أو الخدمات المباعة، السعر، الضرائب المطبقة، والمعلومات الخاصة بالطرفين (البائع والمشتري). يتم استخراج الفاتورة الإلكترونية من خلال نظام رقمي متصل بالهيئة المختصة (مثل مصلحة الضرائب في بعض الدول) ويتم توثيقها إلكترونياً لضمان الشفافية والمصداقية.

أهمية الفاتورة الإلكترونية:

- الشفافية والمصداقية: يتيح استخدام الفاتورة الإلكترونية مستوى عالٍ من الشفافية، حيث تتم مراجعتها واعتمادها من السلطات المختصة.

- تقليل الأخطاء: يساعد النظام الإلكتروني في تقليل الأخطاء التي يمكن أن تنتج عن الإدخال اليدوي للبيانات.

- تقليل التكاليف: تسهم الفاتورة الإلكترونية في تقليل التكاليف المرتبطة بالورق والطباعة والتخزين.

- زيادة الكفاءة: تتيح السرعة والسهولة في التعامل مع المعاملات المالية سواء بين الشركات أو مع الجهات الحكومية.

- التوافق مع المعايير العالمية: يساعد استخدام الفاتورة الإلكترونية الشركات على الامتثال للمعايير المحاسبية الدولية مما يسهل التوسع في الأسواق الخارجية.

خطوات استخراج الفاتورة الإلكترونية

1. التحضير المسبق والتهيئة للنظام

قبل البدء في عملية استخراج الفاتورة الإلكترونية، تحتاج الشركة إلى تهيئة النظام المحاسبي الخاص بها ليتوافق مع متطلبات الفواتير الإلكترونية. تتضمن هذه الخطوة:

- فهم المتطلبات القانونية: يجب على الشركة التعرف على المتطلبات القانونية الخاصة بالدولة أو السوق الذي تعمل فيه. مثلاً، في بعض الدول، تكون الهيئة الضريبية هي المسؤولة عن تنظيم الفواتير الإلكترونية.

- التعاقد مع مزود خدمة: هناك العديد من مزودي الخدمات الذين يقدمون حلولاً لإدارة وإصدار الفواتير الإلكترونية. من المهم اختيار مزود خدمة يوفر تكاملًا جيدًا مع نظام الشركة المحاسبي.

- تحديث الأنظمة المحاسبية: قد يتطلب الأمر تعديل أو تحديث النظام المحاسبي القائم ليتوافق مع متطلبات الفواتير الإلكترونية، مثل إدخال الأكواد الضريبية وتنسيق البيانات الإلكترونية.

2. التسجيل في نظام الفواتير الإلكترونية

في كثير من الدول، يجب على الشركات التسجيل في نظام الفواتير الإلكترونية الخاص بالدولة. خطوات التسجيل غالبًا ما تشمل:

- إنشاء حساب: يتعين على الشركة إنشاء حساب خاص بها على المنصة المخصصة للفواتير الإلكترونية. يمكن الوصول إلى هذه المنصة من خلال موقع الهيئة الضريبية أو من خلال مزودي الخدمة المعتمدين.

- إدخال المعلومات الضرورية: خلال عملية التسجيل، يتعين على الشركة إدخال كافة التفاصيل المتعلقة بها مثل الاسم التجاري، الرقم الضريبي، العنوان، وغيرها من المعلومات.

- التحقق من الهوية: بعد إدخال المعلومات، يتم التحقق من هوية الشركة عبر وسائل مختلفة مثل الرقم الضريبي أو الشهادات الإلكترونية.

3. إعداد وتكوين نظام الفاتورة الإلكترونية

بعد التسجيل بنجاح، تأتي مرحلة إعداد النظام الفعلي لاستخراج الفواتير الإلكترونية. تشمل هذه الخطوة:

- اختيار تنسيق الفاتورة: يجب تحديد تنسيق معين للفاتورة الإلكترونية بناءً على المعايير المعتمدة من الهيئة الضريبية. غالبًا ما تكون هذه المعايير دولية مثل XML أو JSON.

- دمج النظام المحاسبي: يجب ربط النظام المحاسبي الخاص بالشركة مع نظام الفاتورة الإلكترونية لضمان تدفق المعلومات بسهولة وسرعة بين الأنظمة.

- إضافة التوقيع الإلكتروني: يعتبر التوقيع الإلكتروني جزءًا أساسيًا من الفاتورة الإلكترونية، حيث يضمن صحة الفاتورة وقانونيتها. يتطلب التوقيع الإلكتروني استخدام شهادة رقمية تصدرها جهة معتمدة.

4. إصدار الفاتورة الإلكترونية

بعد إعداد النظام، يمكن للشركة البدء في استخراج الفواتير الإلكترونية. هذه الخطوة تتضمن:

- إدخال بيانات المعاملة: يتم إدخال جميع تفاصيل المعاملة في النظام المحاسبي مثل المنتجات أو الخدمات المقدمة، الكميات، الأسعار، الضرائب المطبقة، والمعلومات الخاصة بالطرفين.

- توليد الفاتورة الإلكترونية: يقوم النظام بتوليد الفاتورة بشكل إلكتروني وإرفاق التوقيع الإلكتروني الذي يضمن صحتها.

- إرسال الفاتورة: بعد توليد الفاتورة، يتم إرسالها إلى المشتري إما عبر البريد الإلكتروني أو من خلال المنصة المخصصة لذلك. في بعض الحالات، قد يتم إرسال الفاتورة مباشرة إلى الهيئة الضريبية للمراجعة والموافقة قبل إرسالها إلى العميل.

5. حفظ وأرشفة الفواتير الإلكترونية

من المهم حفظ نسخة من الفاتورة الإلكترونية لكل معاملة تمت. يتم أرشفة الفواتير الإلكترونية بشكل رقمي لضمان سهولة الوصول إليها في المستقبل. يمكن أن تكون هذه الفواتير مطلوبة للعديد من الأغراض مثل التدقيق المحاسبي أو الضريبي. كما تفرض بعض القوانين على الشركات الاحتفاظ بالفواتير لمدة محددة تصل إلى 10 سنوات في بعض الدول.

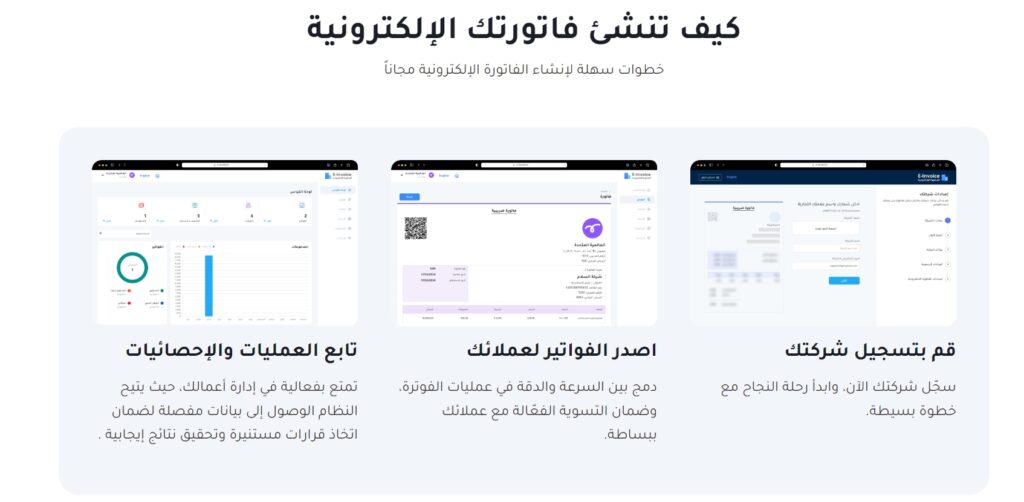

خطوات استخراج الفواتير الإلكترونية باستخدام موقع الفاتورة الإلكترونية:

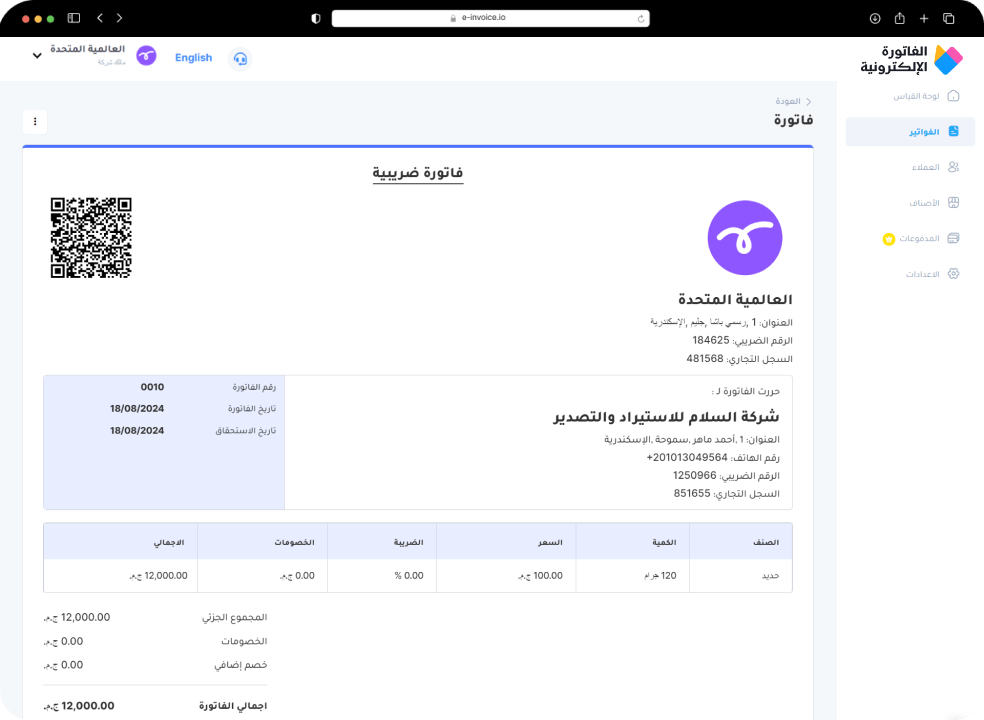

موقع E-Invoice هو منصة تقدم خدمات استخراج الفواتير الإلكترونية للشركات والمستقلين بشكل بسيط وفعال. يتيح الموقع للشركات والأفراد إصدار فواتير إلكترونية تتوافق مع المتطلبات القانونية والضريبية، مع تقديم العديد من المميزات مثل التوقيع الإلكتروني وإدارة الفواتير والمدفوعات بسهولة.

1. التسجيل في الموقع

للبدء باستخدام المنصة، عليك أولاً إنشاء حساب جديد:

- قم بزيارة e-invoice.io.

- اضغط على زر “التسجيل” أو “ابدأ الآن” الموجود في الصفحة الرئيسية.

- قم بإدخال بياناتك الأساسية مثل البريد الإلكتروني وكلمة المرور.

- بعد التسجيل، ستتلقى رسالة تأكيد عبر البريد الإلكتروني. اضغط على الرابط لتفعيل حسابك.

2. إعداد الحساب

بعد تسجيل الدخول، ستحتاج إلى إعداد حسابك من خلال إدخال بعض التفاصيل الأساسية:

- معلومات الشركة: أدخل تفاصيل شركتك مثل الاسم التجاري، الرقم الضريبي، العنوان، والبريد الإلكتروني.

- العملة: اختر العملة التي ستصدر بها الفواتير (مثل الدولار الأمريكي أو الريال السعودي).

- الشعار والعلامة التجارية: يمكنك تحميل شعار شركتك ليظهر على الفواتير، مما يعطيها مظهرًا احترافيًا.

3. إنشاء فاتورة إلكترونية جديدة

للبدء في إصدار فاتورة جديدة، اتبع الخطوات التالية:

- من لوحة التحكم، اضغط على “إنشاء فاتورة جديدة”.

- ستظهر لك صفحة تحتوي على نموذج لإدخال بيانات الفاتورة:

- تفاصيل العميل: أدخل اسم العميل أو الشركة المستفيدة من الفاتورة، بالإضافة إلى البريد الإلكتروني والعنوان.

- تفاصيل المنتجات أو الخدمات: أضف تفاصيل المنتجات أو الخدمات المقدمة. يمكنك إضافة وصف للمنتج، الكمية، والسعر لكل وحدة.

- الضرائب: إذا كنت مطالبًا بتطبيق ضريبة القيمة المضافة (VAT) أو أي نوع آخر من الضرائب، يمكنك تحديد نسبة الضريبة وسيتم إضافتها تلقائيًا إلى المبلغ الإجمالي.

- تاريخ الاستحقاق: حدد الموعد الذي يجب أن يتم فيه سداد الفاتورة.

4. إضافة التوقيع الإلكتروني

موقع الفاتورة الإلكترونية يدعم التوقيع الإلكتروني الذي يضمن قانونية الفاتورة وصحتها:

- بمجرد إدخال جميع البيانات، يقوم النظام بإرفاق توقيع إلكتروني للفاتورة. هذا التوقيع يعتبر عنصرًا أساسيًا لضمان أن الفاتورة تتوافق مع المعايير الضريبية والقانونية.

5. إرسال الفاتورة الإلكترونية

بعد إنشاء الفاتورة، يمكنك إرسالها إلى العميل بطرق متعددة:

- الإرسال عبر البريد الإلكتروني: يمكنك إرسال الفاتورة مباشرةً إلى العميل عبر البريد الإلكتروني. سيتلقى العميل نسخة من الفاتورة موقعة إلكترونيًا.

- إرسال رابط الدفع: يمكن للموقع إنشاء رابط دفع يمكن إرساله إلى العميل، يتيح له عرض الفاتورة والدفع مباشرةً عبر الإنترنت.

6. استلام المدفوعات

واحدة من المزايا الرئيسية في موقع الفاتورة الإلكترونية هي إمكانية ربط الفواتير ببوابات الدفع الإلكترونية:

- بعد إرسال الفاتورة، يمكن للعميل سداد المبلغ مباشرة عبر الإنترنت باستخدام بطاقات الائتمان أو التحويل البنكي، حسب الإعدادات التي قمت بها.

- يتم تحديث حالة الفاتورة تلقائيًا بمجرد استلام الدفعة.

7. متابعة وإدارة الفواتير

البرنامج يتيح لك إدارة جميع فواتيرك بسهولة:

- من خلال لوحة التحكم، يمكنك متابعة حالة الفواتير سواء كانت مدفوعة أو مستحقة أو متأخرة.

- يمكنك أيضًا إصدار تنبيهات تلقائية لتذكير العملاء بموعد السداد أو متابعة الفواتير المتأخرة.

8. أرشفة وحفظ الفواتير

يتم حفظ الفواتير بشكل آلي في حسابك:

- يمكنك العودة في أي وقت لمراجعة الفواتير السابقة أو تصدير تقارير شاملة.

- يتم حفظ الفواتير بشكل آمن ويمكن الاحتفاظ بها للامتثال القانوني والضريبي.

مميزات استخدام برنامج الفاتورة الإلكترونية

- واجهة سهلة الاستخدام: تصميم الموقع بسيط وسهل الاستخدام، مما يجعل عملية إصدار الفواتير سلسة.

- توافق مع المتطلبات الضريبية: المنصة تدعم إدخال الضرائب مثل ضريبة القيمة المضافة (VAT)، مما يضمن الامتثال للمتطلبات المحلية.

- إرسال الفواتير والدفع الإلكتروني: يمكنك إرسال الفواتير واستلام المدفوعات عبر الإنترنت بسرعة وسهولة.

- تقارير وإحصاءات: الموقع يقدم تقارير مفصلة حول الفواتير الصادرة والمدفوعات المستلمة، مما يسهل متابعة الأداء المالي.

- التوقيع الإلكتروني: يضمن التوقيع الإلكتروني مصداقية الفواتير وصلاحيتها القانونية.

- حماية وأمان: يتم تأمين جميع المعاملات والبيانات باستخدام بروتوكولات تشفير عالية الجودة.

المتطلبات القانونية والتقنية للفواتير الإلكترونية

1. التوقيع الإلكتروني

التوقيع الإلكتروني هو عنصر أساسي في إصدار الفواتير الإلكترونية. يتضمن هذا التوقيع شهادة رقمية تضمن مصداقية الفاتورة وصلاحيتها القانونية. فالتوقيع الإلكتروني يعزز الثقة في صحة المعلومات المتضمنة في الفاتورة ويمنع التلاعب بها بعد الإصدار.

- الشهادة الرقمية: الشهادة الرقمية هي وثيقة إلكترونية تصدرها جهة معتمدة (تسمى “مزود خدمات التصديق”)، وهي تحتوي على بيانات الشركة مثل اسمها، رقمها الضريبي، وتاريخ الإصدار. هذه الشهادة تربط التوقيع الإلكتروني بهوية الموقِّع، ما يجعل الفاتورة قانونية ومعترف بها في المعاملات الرسمية.

- الأمان: يساعد التوقيع الإلكتروني على منع أي تغييرات غير مصرح بها في الفاتورة، حيث إنه يضمن أن البيانات الموجودة في الفاتورة صحيحة وكاملة. إذا تم تعديل أي بيانات بعد التوقيع الإلكتروني، يصبح التوقيع غير صالح.

2. التكامل مع الهيئات الحكومية

في العديد من الدول، خاصة تلك التي تبنت الأنظمة الضريبية الحديثة مثل ضريبة القيمة المضافة (VAT)، يجب على الشركات إرسال نسخ من الفواتير الإلكترونية إلى الهيئات الضريبية بشكل فوري أو في فترة زمنية محددة بعد إصدارها. هذا النظام يساعد في مراقبة التعاملات التجارية وتجنب التهرب الضريبي.

- الإرسال الفوري للفواتير: في بعض البلدان، يجب إرسال الفواتير الإلكترونية إلى هيئة الضرائب فور إصدارها، ويتم تسجيل المعاملة مباشرة في نظام الهيئة. في دول أخرى، قد تُمنح الشركات فترة زمنية محددة (مثل 24 أو 48 ساعة) لإرسال الفواتير.

- الامتثال الضريبي: من خلال هذه الآلية، يمكن للهيئات الضريبية مراقبة جميع المعاملات التجارية والضرائب المطبقة عليها بشكل دقيق. هذا يسهم في تحسين عملية التحصيل الضريبي وتقليل فرص التهرب الضريبي.

- تكامل الأنظمة: تحتاج الشركات إلى دمج أنظمتها المحاسبية مع أنظمة الفواتير الإلكترونية الحكومية عبر واجهات برمجة التطبيقات (APIs). هذه الواجهات تتيح تبادل البيانات بين النظامين بسلاسة.

3. معايير الأمان

تعد معايير الأمان واحدة من الركائز الأساسية لنجاح نظام الفواتير الإلكترونية. مع التعامل بالبيانات الحساسة مثل المعلومات المالية والتفاصيل الشخصية للعملاء، يجب أن تتبنى الشركات تقنيات أمان قوية لحماية بياناتها وبيانات عملائها.

- التشفير: يجب على الشركات استخدام تقنيات التشفير لحماية البيانات أثناء نقلها بين الأنظمة. التشفير يحول البيانات إلى صيغة غير مفهومة للمستخدمين غير المصرح لهم، مما يمنع وصولهم إلى المعلومات.

- الجدران النارية: الجدران النارية أو أنظمة الحماية المتقدمة تُستخدم لمنع الدخول غير المصرح به إلى الأنظمة المحاسبية أو أنظمة الفواتير الإلكترونية. هذه الأنظمة تراقب تدفق البيانات وتحدد أي تهديدات محتملة.

- التحكم في الوصول: يتم تطبيق إجراءات صارمة للتحكم في الوصول، بحيث يتم تحديد من يمكنه الوصول إلى النظام المحاسبي ومن يستطيع إصدار الفواتير الإلكترونية. تتضمن هذه الإجراءات كلمات مرور قوية، والمصادقة الثنائية (2FA)، وإدارة الأدوار والصلاحيات.

- أرشفة وحفظ البيانات: يجب على الشركات حفظ وأرشفة الفواتير الإلكترونية في بيئة آمنة لفترة زمنية معينة تتوافق مع المتطلبات القانونية المحلية. يجب أن تكون هذه الأرشفة مؤمنة ضد الضياع أو التلف.

الخاتمة

استخراج الفواتير الإلكترونية يتطلب التزامًا قويًا بالمتطلبات القانونية والتقنية، بما في ذلك التوقيع الإلكتروني الذي يضمن صحة البيانات، التكامل مع الهيئات الحكومية لضمان الامتثال الضريبي، ومعايير الأمان العالية لحماية البيانات. تطبيق هذه المتطلبات يساعد في تعزيز كفاءة العمليات المالية وتقليل المخاطر الأمنية.