الفواتير الإلكترونية تمثل خطوة ضرورية لأي نشاط تجاري يسعى إلى تحسين عملياته وزيادة كفاءته. الفاتورة الإلكترونية لا توفر فقط الوقت والجهد، ولكنها أيضًا تضمن الامتثال للأنظمة الضريبية وتساهم في تقليل الأخطاء. في هذا المقال، سنشرح بالتفصيل كيف يمكنك إنشاء الفاتورة الإلكترونية في خمس خطوات رئيسية، مع توضيح كل خطوة بشكل مفصل لضمان الاستفادة الكاملة.

الخطوة الأولى: اختيار برنامج الفاتورة الإلكترونية المناسب

أول خطوة في عملية إنشاء الفاتورة الإلكترونية هي اختيار البرنامج أو التطبيق المناسب. يجب أن يكون هذا البرنامج قادراً على تلبية احتياجاتك التجارية وتقديم حلول مخصصة لإنشاء وإدارة الفواتير بفعالية. فيما يلي أهم النقاط التي يجب مراعاتها عند اختيار برنامج الفاتورة الإلكترونية:

التوافق مع الأنظمة والقوانين المحلية: في بعض الدول، مثل السعودية، هناك لوائح ملزمة للشركات باستخدام برامج معينة أو التوافق مع متطلبات حكومية مثل نظام الفوترة الإلكتروني. عليك التأكد من أن البرنامج الذي تختاره يتماشى مع القوانين الضريبية المحلية، ويشمل جميع المتطلبات مثل إضافة رقم التسجيل الضريبي وتوقيع الفاتورة إلكترونيًا.

سهولة الاستخدام وواجهة المستخدم: إذا كنت لست على دراية كاملة بتقنيات الفوترة الإلكترونية، من المهم اختيار برنامج بواجهة سهلة الاستخدام. البرامج التي تقدم واجهات بديهية وإرشادات واضحة تساعد المستخدمين على إنشاء الفواتير دون تعقيدات.

الميزات الإضافية: بعض البرامج تقدم ميزات إضافية مثل الربط بالأنظمة المحاسبية، تتبع المدفوعات، وإدارة العملاء. اختر برنامجاً يدعم ميزات مثل إنشاء تقارير مالية مفصلة، ربط الفواتير بالحسابات البنكية، والتكامل مع أنظمة الموارد البشرية.

الأسعار والخيارات المجانية: هناك العديد من البرامج المجانية التي توفر وظائف أساسية، مثل إنشاء الفواتير وتصديرها بصيغة PDF. ومع ذلك، قد تحتاج الشركات الأكبر إلى حلول أكثر شمولية تقدمها البرامج المدفوعة مثل برنامج الفاتورة الإلكترونية QuickBooks أو Zoho Invoice التي تتضمن ميزات إضافية مثل الفوترة المتكررة، إدارة الضريبة، وإنشاء تقارير دقيقة.

الخطوة الثانية: إعداد ملف الشركة وإدخال البيانات الأساسية

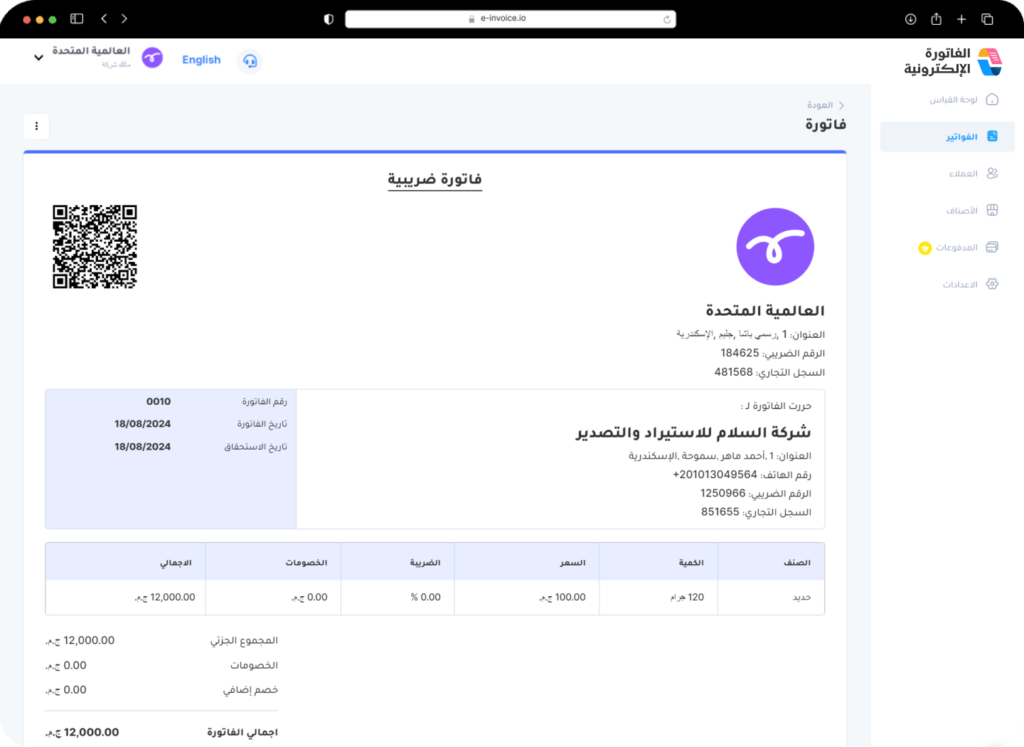

بعد اختيار البرنامج المناسب، يجب إعداد ملف شركتك وإدخال البيانات الأساسية. هذه الخطوة الثانية من إنشاء الفاتورة الإلكترونية تعتبر هامة جداً، حيث أن كل فاتورة تصدرها يجب أن تحتوي على معلومات الشركة بشكل صحيح وكامل لضمان الامتثال للقوانين وتجنب أي مشكلات لاحقة. فيما يلي تفاصيل ما يجب إدخاله في هذه المرحلة:

معلومات الشركة: يجب أن يتضمن ملف الشركة بيانات تفصيلية مثل اسم الشركة، العنوان، رقم الهاتف، البريد الإلكتروني، ورقم التسجيل الضريبي (VAT Number) إن وجد. هذه المعلومات تظهر بشكل تلقائي على كل فاتورة تصدرها، مما يضمن توحيد الشكل وتسهيل الإجراءات القانونية.

الشعار والعلامة التجارية: معظم برامج الفوترة الإلكترونية تتيح لك تخصيص الفواتير عن طريق إضافة شعار شركتك وألوان علامتك التجارية أثناء إنشاء الفاتورة الإلكترونية. هذه التفاصيل تضفي طابعاً احترافياً على الفاتورة وتزيد من تميزها.

بيانات الدفع: من المهم إدخال معلومات الدفع البنكية بشكل دقيق. يمكن إضافة تفاصيل الحساب البنكي أو أي وسائل دفع أخرى مثل PayPal أو بطاقات الائتمان، مما يسهل على العملاء إجراء المدفوعات بسرعة وبدون تعقيدات.

إعدادات الضريبة: إذا كنت ملزماً بتقديم فواتير ضريبية، تأكد من إدخال التفاصيل الضريبية الصحيحة وضبط البرنامج ليقوم بحساب الضرائب تلقائيًا بناءً على النسب المقررة.

الخطوة الثالثة: إدخال تفاصيل العميل والمنتجات أو الخدمات

بعد إعداد ملف الشركة، تأتي الخطوة التالية من إنشاء الفاتورة الإلكترونية وهي إدخال تفاصيل العميل والمنتجات أو الخدمات التي سيتم إصدار الفاتورة لها. هذه الخطوة تركز على البيانات التي تكون مرتبطة بالعملية التجارية الفعلية:

إضافة معلومات العميل: يجب عليك إدخال معلومات دقيقة عن العميل مثل الاسم، العنوان، البريد الإلكتروني، ورقم الهاتف. إذا كان العميل شركة أخرى، تأكد من إدخال رقم السجل التجاري أو الرقم الضريبي الخاص بهم. العديد من البرامج تتيح لك حفظ قائمة بالعملاء لتسهيل إنشاء الفواتير في المستقبل.

تفاصيل المنتجات أو الخدمات: عند إنشاء الفاتورة الإلكترونية، يجب إضافة كل منتج أو خدمة تقدمها مع الوصف المفصل. من المهم أن تكون التفاصيل واضحة وتتضمن الأسعار، الكميات، والوحدات المستخدمة (مثل الكيلوغرام أو الساعة). إذا كانت الفاتورة تتضمن ضريبة، تأكد من تحديد النسبة الضريبية التي تنطبق على كل منتج أو خدمة.

الخصومات والرسوم الإضافية: بعض البرامج تتيح لك إضافة الخصومات والرسوم الإضافية مثل تكاليف الشحن أو رسوم الخدمة. تأكد من إدخال هذه المعلومات بدقة، حيث أنها تؤثر على الإجمالي النهائي للفاتورة.

الخطوة الرابعة: مراجعة الفاتورة والتأكد من دقتها

قبل إصدار الفاتورة، تأتي مرحلة مراجعة الفاتورة والتأكد من دقة البيانات المدخلة. هذه خطوة حيوية لضمان أن الفاتورة خالية من الأخطاء، وتلتزم بجميع المتطلبات القانونية. النقاط التالية توضح كيفية إجراء المراجعة:

التحقق من البيانات الأساسية: تأكد من صحة معلومات العميل ومعلومات الشركة مثل الاسم والعنوان ورقم التسجيل الضريبي. أي خطأ في هذه المعلومات قد يؤدي إلى مشكلات قانونية أو تأخير في الدفع.

مراجعة الأسعار والكميات: من المهم التأكد من أن جميع الأسعار والكميات مضبوطة بدقة. إذا كان هناك خصومات أو عروض خاصة، تأكد من أنها مضافة بشكل صحيح.

التأكد من الامتثال الضريبي: إذا كانت الفاتورة تخضع للضرائب، تحقق من حساب نسبة الضريبة بشكل صحيح وتأكد من أن إجمالي الفاتورة يتضمن المبلغ الضريبي بدقة.

التحقق من وسائل الدفع وتفاصيل الشروط: تأكد من أن جميع تفاصيل الدفع (مثل الحساب البنكي أو بيانات بطاقة الائتمان) موجودة بوضوح، بالإضافة إلى الشروط المتعلقة بالدفع مثل مدة السماح بالدفع أو أي غرامات تأخير.

الخطوة الخامسة: إصدار وإرسال الفاتورة الإلكترونية

لخطوة الأخيرة من إنشاء الفاتورة الإلكترونية هي إصدار الفاتورة الإلكترونية وإرسالها إلى العميل. بعد مراجعة الفاتورة والتأكد من أنها صحيحة تمامًا، يمكنك الانتقال إلى إصدارها:

إصدار الفاتورة بصيغة إلكترونية: بمجرد أن تكون الفاتورة جاهزة، يمكنك حفظها بصيغة PDF أو صيغة إلكترونية معترف بها أخرى (مثل XML في بعض الأنظمة). تتيح بعض البرامج إمكانية تصدير الفاتورة بتنسيقات مختلفة لتناسب احتياجات العميل.

إرسال الفاتورة: يمكنك إرسال الفاتورة مباشرة عبر البريد الإلكتروني، أو من خلال رابط مباشر يتيح للعميل تنزيلها. بعض البرامج تتيح أيضاً خيار إرسال الفواتير عبر منصات السحابة أو التطبيقات المخصصة.

تتبع الفاتورة: بعد الإرسال، يمكنك متابعة حالة الفاتورة. بعض البرامج توفر ميزة تتبع الفاتورة لمعرفة ما إذا كان العميل قد استلمها، وإذا كان هناك أي تأخير في الدفع.

Add Your Heading Text Here

1. هل الفواتير الإلكترونية إلزامية في جميع الدول؟

لا، الفواتير الإلكترونية ليست إلزامية في جميع الدول، لكن العديد من الدول بدأت في فرضها تدريجياً ضمن إطار الامتثال الضريبي. على سبيل المثال، في المملكة العربية السعودية، أصبحت الفواتير الإلكترونية إلزامية لجميع الشركات منذ ديسمبر 2021 كجزء من مبادرة هيئة الزكاة والضريبة والجمارك. دول أخرى مثل مصر والمملكة العربية السعودية أيضًا تتبنى أنظمة إلزامية للفواتير الإلكترونية.

2. ما هي المتطلبات القانونية للفواتير الإلكترونية؟

تختلف المتطلبات القانونية للفواتير الإلكترونية حسب الدولة. ومع ذلك، هناك بعض المتطلبات العامة التي تشترك فيها معظم البلدان:

- إدراج رقم التسجيل الضريبي للشركة.

- تضمين التفاصيل الضريبية بوضوح مثل نسبة الضريبة وقيمتها.

- التوقيع الإلكتروني لضمان صحة الفاتورة.

- الحفاظ على الفاتورة الإلكترونية في شكل يمكن قراءته إلكترونيًا (مثل PDF أو XML) لفترة زمنية محددة بموجب القانون المحلي (عادة 5-10 سنوات).

3. كيف يتم تأمين الفاتورة الإلكترونية من التزوير؟

أمان الفاتورة الإلكترونية يعتمد بشكل أساسي على التوقيع الإلكتروني والتشفير. التوقيع الإلكتروني يُعتبر وسيلة لتحقيق النزاهة والمصداقية، حيث يثبت أن الفاتورة صادرة بالفعل من الجهة القانونية الصحيحة ولم يتم تعديلها. بالإضافة إلى ذلك، يستخدم بعض الأنظمة تقنيات التشفير لضمان حماية البيانات ومنع الوصول غير المصرح به.

4. ما هي الفاتورة الإلكترونية الضريبية؟

الفاتورة الإلكترونية الضريبية هي فاتورة تتضمن تفاصيل عن الضريبة المفروضة على المنتجات أو الخدمات التي تقدمها. تشمل هذه التفاصيل نسبة الضريبة، المبلغ الخاضع للضريبة، والمبلغ الإجمالي بما في ذلك الضريبة. هذه الفواتير تكون مطلوبة عادة في الدول التي تفرض ضرائب مبيعات أو قيمة مضافة (VAT)، وهي جزء أساسي من الامتثال الضريبي.

5. هل يمكن تعديل الفاتورة الإلكترونية بعد إصدارها؟

بمجرد إصدار الفاتورة الإلكترونية وإرسالها، لا يمكن تعديلها مباشرة. في حالة وجود خطأ، يتم إصدار إشعار دائن أو إشعار مدين لتعديل أو تصحيح الخطأ. بعض البرامج توفر خيار إصدار فاتورة تصحيحية بناءً على الفاتورة الأصلية، مع توضيح تفاصيل التعديل.

6. ما هي الفاتورة الإلكترونية المتكررة؟

الفاتورة الإلكترونية المتكررة هي نوع من الفواتير التي يتم إصدارها بشكل دوري، مثل الفواتير الشهرية أو السنوية للخدمات المستمرة (مثل اشتراكات البرمجيات أو خدمات الإنترنت). يمكن برمجة بعض البرامج لإنشاء هذه الفواتير تلقائيًا في مواعيد محددة دون الحاجة إلى إعدادها في كل مرة.

7. هل يمكن استخدام الفواتير الإلكترونية للشركات الصغيرة؟

نعم، الفواتير الإلكترونية مناسبة جداً للشركات الصغيرة والمتوسطة. في الواقع، تساعد هذه الفواتير الشركات الصغيرة في تحسين إدارة التدفق النقدي، توفير الوقت، وتقليل الأخطاء. هناك العديد من البرامج المجانية والميسورة التكلفة المصممة خصيصاً لتلبية احتياجات الشركات الصغيرة.

8. كيف يمكنني حفظ الفواتير الإلكترونية للاستخدام المستقبلي؟

تتيح معظم برامج الفواتير الإلكترونية خيار حفظ الفواتير إلكترونيًا بصيغ متعددة مثل PDF أو XML. يمكنك حفظ هذه الفواتير على جهازك الشخصي أو في أنظمة التخزين السحابية (مثل Google Drive أو Dropbox) لضمان سهولة الوصول إليها وقت الحاجة. من المهم الالتزام بالقوانين المحلية التي تحدد مدة الاحتفاظ بالفواتير.

9. هل يمكن إرسال الفواتير الإلكترونية عبر البريد العادي؟

عادةً ما يتم إرسال الفواتير الإلكترونية عبر البريد الإلكتروني أو من خلال منصات إلكترونية مخصصة. ومع ذلك، إذا كان العميل يطلب نسخة ورقية، يمكنك طباعة الفاتورة الإلكترونية وإرسالها عبر البريد العادي. ومع ذلك، يجب أن تظل النسخة الأصلية محفوظة إلكترونيًا لتلبية متطلبات الامتثال

ختامًا

إنشاء الفاتورة الإلكترونية يمكن أن يبدو في البداية معقدًا، لكنه يصبح عملية سهلة وسلسة بمجرد اتباع هذه الخطوات الخمس. من اختيار البرنامج المناسب إلى إرسال الفاتورة وتتبع حالتها، كل خطوة تلعب دورًا هامًا في ضمان إدارة الفواتير بكفاءة وتحقيق الامتثال القانوني.