الفاتورة الضريبية هي وثيقة رسمية تتضمن تفاصيل حول معاملة بيع أو تقديم خدمة بين طرفين، حيث تحتوي على معلومات تفصيلية حول المنتج أو الخدمة المشمولة بالضريبة، وقيمة الضريبة المضافة. تُستخدم الفاتورة كوسيلة لتوثيق المعاملات المالية بشكل رسمي بما يضمن الشفافية والامتثال للقوانين الضريبية المعمول بها. في هذا المقال، سنقوم بتفصيل أهمية إصدار الفواتير الضريبية، العناصر الأساسية التي تحتويها، ومتطلبات إصدار فاتورة ضريبية وفقًا للأنظمة الضريبية الحديثة.

أهمية الفاتورة الضريبية

إصدار الفواتير الضريبية ليس مجرد إجراء شكلي، بل هو جزء حيوي في عملية إدارة الأعمال والالتزام الضريبي. دعونا نتناول أهمية الفاتورة الضريبية من جوانب متعددة:

1. توثيق العمليات التجارية

الفاتورة الضريبية تمثل دليلًا قاطعًا على حدوث معاملة تجارية بين البائع والمشتري. فهي تحتوي على جميع المعلومات الضرورية التي تثبت الشروط المتفق عليها، مثل الكميات، الأسعار، وتاريخ الصفقة. وجود هذه المعلومات بشكل مفصل يمنح الأمان لكل من الطرفين في حال حدوث أي خلاف لاحق يتعلق بالخدمة أو المنتج المقدم.

2. حساب الضرائب

تعتبر الفواتير الضريبية أساسًا لحساب الضريبة المستحقة، وخاصة ضريبة القيمة المضافة التي تُضاف إلى قيمة السلع والخدمات. تساعد الفاتورة في تحديد المبلغ الصحيح الذي يجب أن تدفعه الشركة للهيئة الضريبية في الفترة المحددة، مما يضمن عدم حدوث أخطاء في التقدير أو الدفع، سواء كانت هذه الضرائب شهرية أو ربع سنوية.

3. حماية حقوق الأطراف

من خلال الفاتورة، يتم توثيق كل معاملة تجارية، ما يجعلها أداة قانونية في حال حدوث أي نزاع بين البائع والمشتري. يمكن للفاتورة أن تكون دليلًا قويًا في أي محكمة أو في تحقيقات ضريبية، حيث تحتوي على جميع التفاصيل المتعلقة بالمعاملة. كما أنها تحمي البائع من تهرب المشتري من دفع المبالغ المستحقة، والعكس صحيح.

4. تسوية الحسابات الضريبية

تعتبر الفواتير الضريبية أساسًا لإعداد الإقرارات الضريبية التي يتم تقديمها إلى الجهات المعنية. يتم جمع جميع الفواتير الخاصة بفترة معينة، ومن ثم يتم حساب إجمالي الضرائب المستحقة أو التي يجب استردادها بناءً على هذه المعاملات. وجود هذه الفواتير بطريقة صحيحة ومُنظمة يساعد في تفادي الغرامات أو التدقيق الضريبي المرهق.

تحميل نموذج فاتورة ضريبية

العناصر الأساسية للفاتورة الضريبية

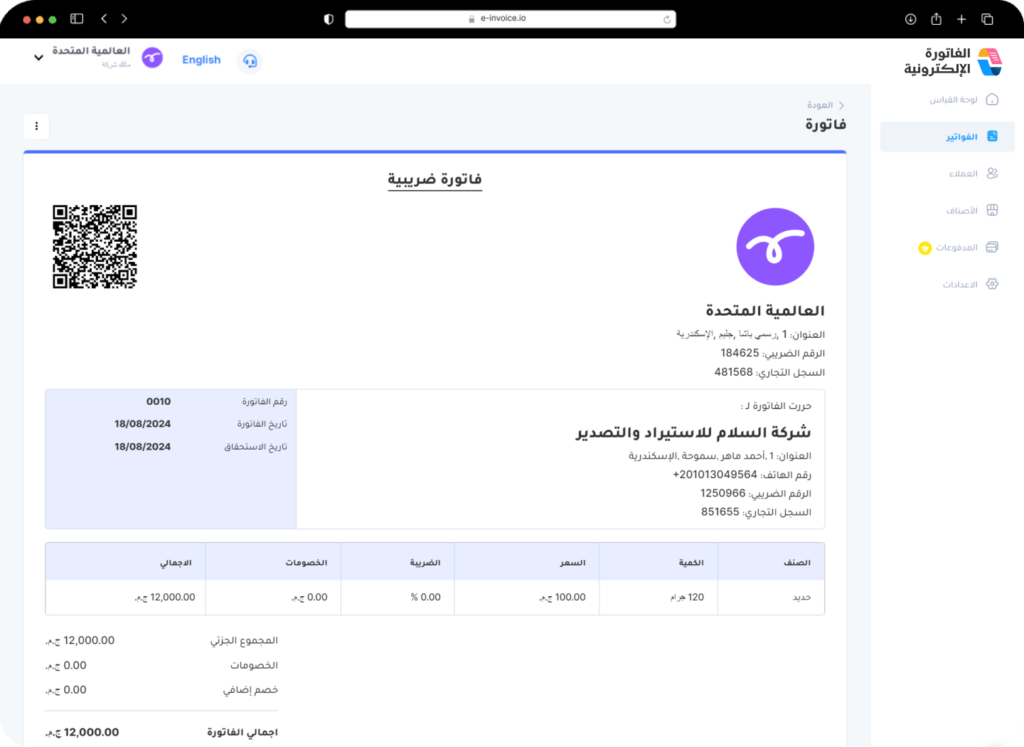

تختلف الفواتير الضريبية من حيث الشكل والمحتوى من بلد لآخر، ولكن هناك عناصر أساسية لا بد من توفرها لضمان صحتها وامتثالها للمعايير الضريبية. إليكم العناصر التفصيلية التي يجب أن تتوفر في أي فاتورة ضريبية:

1. معلومات البائع والمشتري

من أهم المعلومات التي يجب أن تحتويها الفاتورة هي بيانات الطرفين. يجب أن تحتوي على اسم البائع والمشتري، العنوان، وأرقام الهواتف أو وسائل الاتصال الأخرى. بالإضافة إلى ذلك، يجب تضمين الرقم الضريبي لكلا الطرفين. الرقم الضريبي للبائع يُستخدم لتوثيق الضريبة المستحقة عليه، في حين أن وجود الرقم الضريبي للمشتري قد يكون مطلوبًا إذا كان المشتري كيانًا تجاريًا مُسجلًا في النظام الضريبي.

2. تاريخ إصدار الفاتورة

التاريخ يُعتبر عنصرًا جوهريًا، لأنه يُحدد الفترة التي تمت فيها المعاملة وتُستخدم لحساب الضريبة المستحقة. غالبًا ما يتم تحديد الضريبة بناءً على الفترة الزمنية التي تم فيها البيع، ولذلك يجب تحديد التاريخ بدقة لتجنب أي أخطاء في الحسابات الضريبية.

3. وصف السلع أو الخدمات

تحتاج الفاتورة إلى تضمين وصف دقيق للمنتجات أو الخدمات التي تم تقديمها. يجب أن يكون الوصف واضحًا وشاملًا للكميات والأسعار، ما يساعد في ضمان الشفافية الكاملة. كل منتج أو خدمة يجب أن يكون لها سطر مستقل في الفاتورة يوضح السعر الفردي لكل وحدة والكمية الإجمالية.

4. القيمة الإجمالية

الفاتورة الضريبية يجب أن توضح القيمة الإجمالية للمنتجات أو الخدمات المشمولة، بالإضافة إلى قيمة الضريبة المضافة. هذا يعني أن الفاتورة يجب أن تحتوي على المبلغ قبل إضافة الضريبة وبعد إضافتها، مما يُسهل على الأطراف معرفة القيمة الكاملة التي يجب دفعها أو استلامها.

5. نسبة وقيمة الضريبة المضافة

أحد أهم العناصر في الفاتورة هو النسبة المئوية للضريبة المضافة (مثل 5% أو 10% حسب النظام الضريبي في البلد) وقيمة الضريبة التي تم إضافتها إلى السعر الأساسي. هذه المعلومات تتيح لكل من البائع والمشتري معرفة مقدار الضريبة المستحقة وكيفية حسابها.

6. الخصومات (إن وجدت)

في حالة وجود خصومات على المنتجات أو الخدمات، يجب أن تكون هذه الخصومات موضحة بشكل دقيق في الفاتورة. قد تكون الخصومات مشروطة أو مباشرة، ويجب توضيح القيمة قبل وبعد الخصم لتجنب أي لبس حول المبلغ النهائي.

7. العملة

من المهم أيضًا توضيح العملة التي تمت بها المعاملة. إذا كانت المعاملة بعملة أجنبية، قد يكون من الضروري توضيح سعر الصرف المستخدم لحساب المبلغ الإجمالي.

8. رقم الفاتورة

كل فاتورة يجب أن تحتوي على رقم فريد يمكن من خلاله تمييزها عن الفواتير الأخرى. هذا الرقم يسهل عملية التتبع والمراجعة سواء من قبل الشركة أو من قبل السلطات الضريبية.

متطلبات إصدار فاتورة ضريبية

إصدار فاتورة ضريبية يتطلب الامتثال لمجموعة من المتطلبات والإجراءات التي تفرضها القوانين الضريبية في كل دولة. فيما يلي نظرة على المتطلبات الأساسية التي يجب أن يلتزم بها أي نشاط تجاري عند إصدار الفواتير الضريبية:

1. تسجيل الشركات في النظام الضريبي

لا يمكن لأي نشاط تجاري إصدار فاتورة ضريبية ما لم يكن مسجلًا بشكل صحيح لدى الجهات الضريبية المختصة. يشمل هذا التسجيل الحصول على رقم ضريبي فريد يُستخدم لتحديد الشركة في جميع المعاملات الضريبية. التسجيل يُعد خطوة أولى مهمة، حيث يُلزم الشركات بتقديم تقارير ضريبية دورية ودفع الضرائب المستحقة.

2. الامتثال للشكل القانوني للفواتير

معظم الدول تحدد شكلًا قانونيًا مُعينًا للفواتير الضريبية، يجب على الشركات اتباعه لضمان الامتثال. قد تتطلب بعض القوانين استخدام برامج محاسبية معتمدة من قبل الهيئة الضريبية، وقد يكون من الضروري اتباع معايير معينة تتعلق بتصميم الفاتورة وطريقة إدراج المعلومات.

3. الاحتفاظ بنسخ الفواتير

تطلب القوانين في كثير من البلدان من الشركات الاحتفاظ بنسخ من الفواتير الضريبية لفترة زمنية محددة (قد تصل إلى 5 أو 10 سنوات) لأغراض المراجعة الضريبية. في حالة إجراء تدقيق ضريبي، قد يُطلب من الشركة تقديم هذه الفواتير كدليل على الامتثال الضريبي.

4. إصدار الفواتير الإلكترونية

في ظل التوجه نحو التحول الرقمي، أصبح إصدار الفواتير الضريبية إلكترونيًا إلزاميًا في العديد من الدول. تتيح الفواتير الإلكترونية للشركات تقديم فواتيرها بشكل مباشر إلى الجهات الضريبية عبر أنظمة مخصصة، ما يساعد في تسريع عمليات المراجعة وضمان الدقة في حساب الضرائب.

متى يجب إصدار الفاتورة الضريبية؟

إصدار فاتورة ضريبية يهدف إلى ضمان الامتثال للقوانين الضريبية وتوثيق المعاملات المالية التي تتم بين البائع والمشتري. وهناك حالات محددة يجب فيها إصدار الفاتورة الضريبية لضمان الامتثال الضريبي:

1. عند بيع سلعة أو خدمة خاضعة للضريبة

يجب إصدار الفاتورة الضريبية عند إتمام عملية بيع سلعة مادية أو تقديم خدمة خاضعة للضريبة. يتم إصدار الفاتورة بمجرد أن تتم المعاملة، سواء كانت تسليم سلعة أو تقديم خدمة. في هذه الحالة، الفاتورة توثق تفاصيل الصفقة، بما في ذلك السعر، الكميات، ونسبة الضريبة المضافة، مما يسمح للمشتري والبائع بتحديد المبلغ النهائي المطلوب دفعه، مع احتساب الضريبة.

على سبيل المثال، عند شراء منتج في متجر أو استلام خدمة من مزود، يجب أن يتم إصدار فاتورة تشمل التفاصيل الكاملة حول الخدمة أو المنتج، إلى جانب قيمة الضريبة المضافة (مثل ضريبة القيمة المضافة).

2. عند تلقي دفعة مقدمة

في بعض الحالات، يتطلب القانون إصدار فاتورة ضريبية حتى قبل إتمام الخدمة أو تسليم المنتج عند استلام دفعة مقدمة من العميل. هذه الفاتورة المسبقة تساعد في توثيق الدفعة وتحديد قيمة الضريبة المستحقة على هذا الجزء من المعاملة، حتى وإن لم يتم التسليم الكامل بعد.

مثال على ذلك: إذا قام عميل بدفع عربون لشراء منتج أو لحجز خدمة، يتعين على البائع إصدار فاتورة ضريبية فور استلام الدفعة، موضحًا فيها تفاصيل العربون والضريبة المترتبة عليه.

الأسئلة الشائعة حول إصدار الفاتورة الضريبية

1. هل يمكن تعديل الفاتورة الضريبية بعد إصدارها؟

نعم، في بعض الحالات يمكن تعديل الفاتورة الضريبية بعد إصدارها، ولكن ذلك يعتمد على القوانين المحلية. قد تحتاج إلى إصدار “فاتورة تعديل” أو “إشعار دائن” لتصحيح أي أخطاء، مثل تغييرات في الكميات أو الأسعار أو نسبة الضريبة. يجب توثيق هذا التعديل بشكل صحيح لتجنب أي مشكلات مع السلطات الضريبية.

2. ما الفرق بين الفاتورة الضريبية والفاتورة العادية؟

الفاتورة الضريبية تحتوي على معلومات إضافية مقارنة بالفاتورة العادية، مثل نسبة وقيمة الضريبة المفروضة، الرقم الضريبي لكل من البائع والمشتري (إن كان المشتري خاضعاً للضريبة)، وتفاصيل أخرى تتعلق بالضريبة. الفاتورة العادية قد لا تتضمن هذه العناصر إذا كانت الصفقة غير خاضعة للضريبة أو إذا كان الإصدار للاستخدام الداخلي فقط.

3. هل يجب إصدار فاتورة ضريبية للخدمات الرقمية أو الإلكترونية؟

نعم، في العديد من الدول، يتم تطبيق ضريبة القيمة المضافة على الخدمات الرقمية والإلكترونية، ويجب إصدار فاتورة ضريبية لها. تختلف القوانين من بلد لآخر، لذلك من الضروري مراجعة القوانين المحلية بشأن الضرائب على الخدمات الإلكترونية.

4. ما هي العقوبات المحتملة لعدم إصدار فاتورة ضريبية؟

تختلف العقوبات من بلد لآخر، ولكنها عادة تشمل الغرامات المالية التي قد تتراوح من غرامات بسيطة إلى كبيرة، بناءً على حجم المخالفة. في بعض الحالات، يمكن أن تؤدي المخالفات الجسيمة إلى تعليق الترخيص التجاري أو تحقيقات ضريبية موسعة.

5. هل يمكن إصدار الفاتورة الضريبية بأثر رجعي؟

في بعض الحالات، يمكن إصدار فاتورة ضريبية بأثر رجعي، ولكن يجب أن يتم ذلك ضمن فترة زمنية محددة وبشروط يحددها القانون الضريبي المحلي. إصدار الفواتير بأثر رجعي دون مبرر قانوني قد يؤدي إلى عقوبات.

6. هل هناك فارق بين الفاتورة الإلكترونية والفاتورة الورقية من ناحية القبول الضريبي؟

في العديد من الدول، يتم التعامل مع الفاتورة الإلكترونية والورقية بنفس الدرجة من القبول الضريبي، بشرط أن تحتوي على جميع العناصر القانونية المطلوبة. مع ذلك، فإن بعض الدول بدأت تفرض الفوترة الإلكترونية كإلزامية ضمن نظامها الضريبي لضمان الشفافية والمراقبة الفورية للمعاملات.

7. متى يجب أن تُسدد الضريبة على الفاتورة الضريبية؟

عادة، تُسدد الضريبة بعد إصدار الفاتورة الضريبية ضمن الفترات الضريبية التي تحددها السلطات، مثل الفترات الشهرية أو الربع سنوية. يجب أن يتم دفع الضريبة وفقًا لجدول المواعيد المعتمد لتجنب الغرامات أو الفوائد الإضافية.

الخلاصة

في الختام، يعتبر إصدار فاتورة ضريبية خطوة حاسمة لضمان الامتثال الضريبي والشفافية في العمليات التجارية. تتضمن الفاتورة الضريبية معلومات تفصيلية تساعد في حساب الضريبة المستحقة وتوثيق المعاملات بين الأطراف المختلفة. الفاتورة لا تقتصر على ضمان الامتثال فقط، بل تلعب دورًا كبيرًا في حماية حقوق كل من البائع والمشتري، بالإضافة إلى تسهيل عمليات مراجعة الحسابات وتقديم الإقرارات الضريبية.

الامتثال للقوانين المتعلقة بالفواتير الضريبية ليس خيارًا، بل هو واجب قانوني يتطلب من كل شركة تنظيم عملياتها التجارية بما يضمن إصدار الفواتير بشكل صحيح وفي الوقت المناسب. من المهم لكل نشاط تجاري فهم العناصر الأساسية للفواتير الضريبية ومتطلبات إصدار فاتورة ضريبية، لتجنب الغرامات والعقوبات القانونية التي قد تترتب على عدم الامتثال.