مع توجه المملكة العربية السعودية نحو التحول الرقمي وتحديث أنظمتها الاقتصادية، أصبحت الفاتورة الإلكترونية جزءًا لا يتجزأ من النظام المالي في البلاد. بناءً على اللوائح التي وضعتها هيئة الزكاة والضريبة والجمارك (ZATCA)، أصبح من الضروري على الشركات الالتزام بإصدار الفواتير الإلكترونية بدلاً من الورقية. هذا التحول يهدف إلى تحسين كفاءة العمليات التجارية، وتعزيز الشفافية، والامتثال للضرائب. في هذا المقال، سنناقش شروط الفاتورة الإلكترونية في السعودية الأساسية والمتطلبات التقنية لإصدارها بالتفصيل.

ما هي الفاتورة الإلكترونية؟

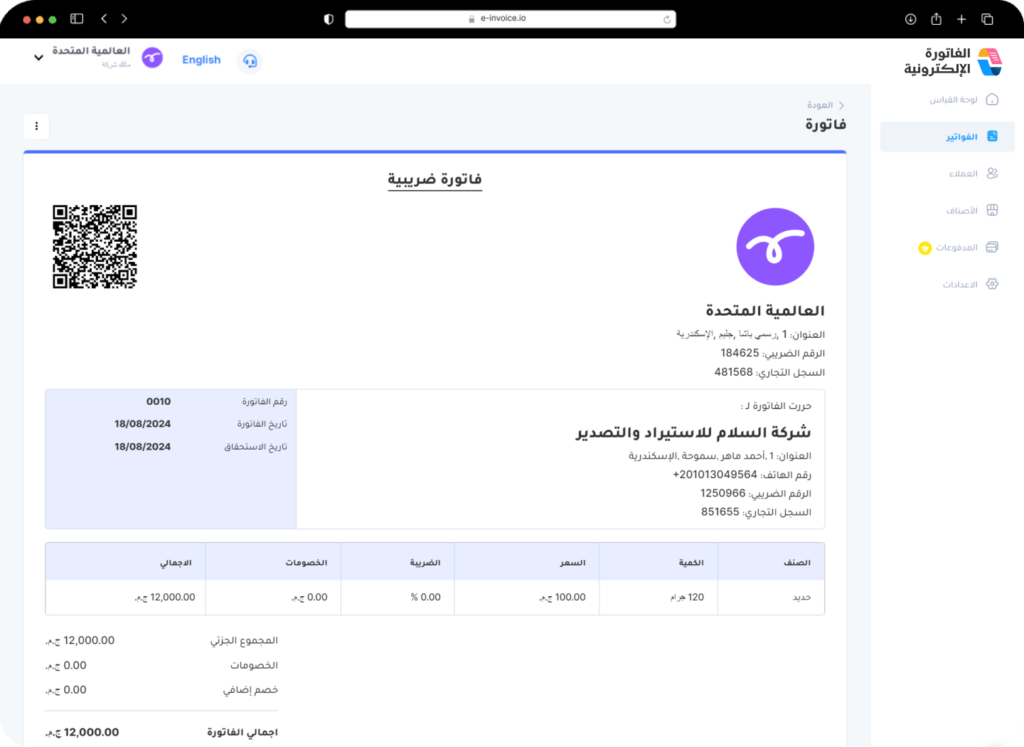

الفاتورة الإلكترونية هي وثيقة رقمية يتم إصدارها واستلامها ومعالجتها إلكترونيًا. على عكس الفاتورة الورقية، تُنشأ الفواتير الإلكترونية وتُحفظ باستخدام نظام رقمي، وتحتوي على جميع البيانات المتعلقة بالمعاملات التجارية مثل اسم البائع والمشتري، المنتجات أو الخدمات المقدمة، الأسعار، والضرائب المطبقة.

في السعودية، تسعى الحكومة من خلال نظام الفاتورة الإلكترونية إلى زيادة الشفافية وتحسين كفاءة العمليات المحاسبية. يتم تطبيق هذا النظام بموجب قوانين صارمة تفرض على الشركات أن تكون الفواتير متوافقة مع المعايير المحددة من قبل ZATCA.

شروط الفاتورة الإلكترونية في السعودية

1. المتطلبات الفنية للفاتورة الإلكترونية

من أبرز شروط الفاتورة الإلكترونية السعودية هو توافقها مع المتطلبات الفنية المحددة. ويشمل ذلك:

صيغة الفاتورة: يجب إصدار الفواتير بصيغة قابلة للقراءة والتحليل الإلكتروني. الصيغ المقبولة تشمل XML أو PDF/A-3، مع وجود البيانات الهيكلية التي تسهل معالجتها بواسطة الأنظمة الإلكترونية. هذه الصيغ تضمن أن الفاتورة يمكن فهمها من قبل الحواسيب والأنظمة المختلفة دون الحاجة للتدخل اليدوي.

أنظمة الفواتير المعتمدة: يجب على الشركات استخدام برامج أو أنظمة معتمدة تتوافق مع معايير ZATCA. هذه الأنظمة يجب أن تكون قادرة على إصدار الفواتير، تخزينها، وتحليلها. كما ينبغي أن تحتوي هذه الأنظمة على قدرات التوقيع الإلكتروني والتحقق من صحة الفواتير لضمان عدم العبث بها بعد إصدارها.

تكامل النظام مع هيئة الزكاة والضريبة والجمارك: من أهم شروط الفاتورة الإلكترونية السعودية هو أن تكون أنظمة الفوترة الإلكترونية متكاملة مع نظام الهيئة لتسهيل إرسال البيانات والتحقق منها بشكل مستمر. يتطلب ذلك قدرة النظام على إرسال الفواتير للهيئة بشكل فوري أو في فترات محددة للتحقق من امتثالها للقوانين الضريبية.

2. البيانات الإلزامية في الفاتورة الإلكترونية

يجب أن تحتوي الفواتير الإلكترونية على مجموعة من البيانات الأساسية التي تعتبر إلزامية لضمان قبولها قانونيًا:

بيانات البائع والمشتري: تتضمن اسم الشركة، العنوان، الرقم الضريبي (VAT)، وأي معلومات أخرى تساهم في التعرف على الأطراف المعنية.

رقم الفاتورة وتاريخ الإصدار: يجب أن يكون لكل فاتورة رقم فريد خاص بها، مع توضيح تاريخ إصدارها لتسهيل تتبعها.

وصف المنتجات أو الخدمات: يجب إدراج تفاصيل دقيقة وواضحة عن السلع أو الخدمات المقدمة. هذا الوصف يشمل الكميات، الوحدات، وسعر كل وحدة على حدة.

الضرائب: من الضروري توضيح نسبة ضريبة القيمة المضافة (VAT) المطبقة على كل منتج أو خدمة، بالإضافة إلى المبلغ الإجمالي للضريبة المضافة على الفاتورة.

الإجمالي النهائي: يتضمن المبلغ الإجمالي المستحق بعد احتساب كافة الضرائب والخصومات إن وجدت. يتيح هذا البند للطرفين معرفة المبلغ النهائي المطلوب دفعه.

3. التوقيع الإلكتروني

يعتبر التوقيع الإلكتروني من شروط الفاتورة الإلكترونية السعودية الأساسية التي تضفي طابع الأمان والمصداقية على الفاتورة الإلكترونية. التوقيع الإلكتروني هو عبارة عن عملية تشفير تضمن أن الفاتورة تم إصدارها بواسطة جهة معتمدة وأنه لم يتم تعديلها بعد إصدارها.

في السعودية، تُلزم ZATCA الشركات باستخدام توقيع إلكتروني معتمد وفقًا لمعايير عالمية مثل PKI (Public Key Infrastructure) لضمان حماية البيانات ومنع التلاعب بالفواتير. يمكن أن يتضمن التوقيع الرقمي تفاصيل مثل اسم المصدر، التاريخ، ورمز تعريف فريد للفاتورة.

4. الحفظ الإلكتروني للفواتير

من شروط الفاتورة الإلكترونية السعودية هو ضرورة حفظها وتخزينها بصيغة رقمية لمدة لا تقل عن 5 سنوات. تتيح هذه الخطوة للمراجعين الماليين والجهات الحكومية الوصول إلى الفواتير القديمة عند الحاجة، سواء لأغراض التدقيق الضريبي أو لمراجعة النزاعات المحتملة.

ينبغي أن تكون الفواتير مخزنة بطريقة آمنة تضمن عدم فقدانها أو التلاعب بها، كما يجب أن تكون متاحة للاسترجاع في أي وقت. تستخدم بعض الشركات أنظمة سحابية لتخزين الفواتير لضمان حماية البيانات وتسهيل الوصول إليها.

5. التكامل مع نظام ZATCA للتحقق

لضمان الامتثال الكامل، يجب أن تكون الأنظمة المستخدمة لإصدار الفواتير الإلكترونية مرتبطة بنظام هيئة الزكاة والضريبة والجمارك (ZATCA). الهدف من هذا التكامل هو تمكين الهيئة من التحقق الفوري أو الدوري من الفواتير، مما يضمن أن جميع الفواتير الصادرة متوافقة مع المعايير الضريبية السعودية.

يعمل هذا النظام على تسهيل عمليات الفحص والمراجعة الضريبية ويقلل من احتمال حدوث تلاعب أو احتيال في البيانات المالية.

المرحلة الأولى: إصدار الفواتير الإلكترونية (بدأت في 4 ديسمبر 2021)

في هذه المرحلة، كان الهدف الرئيسي هو الانتقال الكامل من الفواتير الورقية إلى الفواتير الإلكترونية. حيث أصبح من الإلزامي على جميع الشركات في السعودية إصدار فواتير إلكترونية بدلاً من الفواتير الورقية أو اليدوية. ويتطلب ذلك أن تعتمد الشركات على أنظمة إلكترونية معتمدة من قبل هيئة الزكاة والضريبة والجمارك (ZATCA) لإصدار وحفظ الفواتير.

أهم متطلبات المرحلة الأولى:

استخدام أنظمة إلكترونية معتمدة: الشركات ملزمة باستخدام نظام فوترة إلكتروني متوافق مع معايير الهيئة. هذه الأنظمة يجب أن تكون قادرة على إنشاء الفواتير الرقمية وفقًا للمعايير التي تفرضها الهيئة.

الالتزام بالبيانات الإلزامية: من شروط الفاتورة الإلكترونية أنها يجب أن تتضمن جميع المعلومات الضرورية مثل اسم البائع والمشتري، الرقم الضريبي، رقم الفاتورة الفريد، تفاصيل السلع أو الخدمات المقدمة، الكميات والأسعار، قيمة ضريبة القيمة المضافة (VAT)، والإجمالي النهائي.

توثيق التوقيع الإلكتروني: أحد متطلبات هذه المرحلة هو تضمين التوقيع الإلكتروني على الفاتورة. التوقيع الإلكتروني يضمن مصداقية الفاتورة ويحميها من التلاعب بعد إصدارها.

الأهداف الرئيسية:

- التحول الرقمي الكامل لعملية إصدار الفواتير.

- تقليل الاعتماد على الورق، مما يسهم في تعزيز الاستدامة.

- تحسين الدقة والشفافية في المعاملات التجارية بين الشركات والعملاء.

المرحلة الثانية: التكامل والربط مع النظام الحكومي (بدأت في 1 يناير 2023)

في هذه المرحلة، الخطوة الحاسمة هي ربط أنظمة الفوترة الإلكترونية للشركات بنظام هيئة الزكاة والضريبة والجمارك (ZATCA). الهدف من هذا الربط هو تسهيل عملية إرسال الفواتير إلى الهيئة في الوقت الفعلي أو بشكل دوري للتحقق منها ومراجعتها.

متطلبات المرحلة الثانية:

الربط المباشر مع نظام الهيئة: يتوجب على الشركات الآن أن تربط أنظمة الفواتير الخاصة بها مباشرة مع منصة الهيئة. هذا الربط يتيح للهيئة استلام الفواتير فور إصدارها ومراجعتها للتحقق من امتثالها للمتطلبات الضريبية.

إرسال الفواتير بشكل فوري: من شروط الفاتورة الإلكترونية أنها يجب أن يتم إرسال الفواتير الإلكترونية إلى النظام الحكومي فور إصدارها، أو بشكل دوري بناءً على متطلبات الهيئة. يتم التحقق من كل فاتورة للتأكد من أنها تحتوي على جميع البيانات الضرورية وأنها مطابقة للأنظمة.

مراقبة الامتثال: الهيئة تستخدم هذه المرحلة للمراقبة المستمرة والتحقق من التزام الشركات بالقوانين الضريبية السعودية. أي فاتورة غير متوافقة أو تحتوي على أخطاء يمكن أن تخضع للتحقيق أو العقوبات.

الأهداف الرئيسية:

- تحقيق الشفافية الكاملة: تمكين الحكومة من مراقبة جميع المعاملات التجارية بشكل فوري لضمان عدم وجود تلاعب أو تهرب ضريبي.

- تحسين عمليات التدقيق: الهيئة يمكنها الآن مراجعة الفواتير الإلكترونية بشكل أسرع وأكثر دقة مقارنة بالفواتير الورقية أو اليدوية.

- تعزيز الامتثال الضريبي: الربط الفوري يضمن أن جميع الفواتير الصادرة تتوافق مع الأنظمة والقوانين الضريبية، مما يقلل من المخاطر المالية أو القانونية على الشركات.

مزايا الفاتورة الإلكترونية

1. تحسين كفاءة الأعمال

باستخدام الفواتير الإلكترونية، يمكن للشركات تحسين كفاءة العمليات التجارية من خلال تقليل الوقت الذي يستغرقه إصدار الفواتير يدويًا، بالإضافة إلى تقليل الأخطاء البشرية. الأنظمة الإلكترونية تسهل عمليات الفوترة وتجعلها أكثر دقة وفعالية.

2. الامتثال الضريبي

توفر الفواتير الإلكترونية وسيلة فعالة لضمان الامتثال للأنظمة الضريبية. من خلال تكامل الفواتير مع نظام ZATCA، يمكن تقليل الأخطاء الضريبية وضمان دقة المعلومات المالية.

3. الشفافية والمصداقية

تعزز الفواتير الإلكترونية الشفافية بين الشركات والعملاء، حيث يتم توثيق كل التفاصيل المتعلقة بالمعاملة بدقة. هذا يجعل التعاملات التجارية أكثر وضوحًا ويقلل من احتمال حدوث نزاعات مالية.

4. تقليل التكاليف

استخدام الفواتير الإلكترونية يقلل من التكاليف المتعلقة بالطباعة، التخزين الورقي، والشحن. يمكن للشركات توفير المال والوقت من خلال الانتقال إلى النظام الرقمي بالكامل.

5. الحفاظ على البيئة

من خلال تقليل استخدام الورق والطباعة، تسهم الفواتير الإلكترونية في تقليل التأثير البيئي السلبي. استخدام الحلول الرقمية يقلل من النفايات الورقية ويساهم في جهود الاستدامة.

الأسئلة الشائعة حول الفاتورة الإلكترونية في السعودية

1. هل يمكن تعديل الفاتورة الإلكترونية بعد إصدارها؟

نعم، يمكن تعديل الفاتورة الإلكترونية في حالات معينة مثل وجود أخطاء في البيانات أو الأسعار. يجب إصدار فاتورة تصحيحية (إشعار دائن أو إشعار مدين) لتوثيق أي تغييرات تمت على الفاتورة الأصلية. يجب أن تكون هذه العملية متوافقة مع القوانين واللوائح الخاصة بهيئة الزكاة والضريبة والجمارك (ZATCA).

2. ما هي العقوبات المفروضة على الشركات التي لا تلتزم بإصدار الفواتير الإلكترونية؟

الشركات التي لا تلتزم بإصدار الفواتير الإلكترونية وفقًا للمتطلبات المحددة من قبل هيئة الزكاة والضريبة والجمارك قد تتعرض لغرامات مالية وعقوبات قانونية. يمكن أن تشمل العقوبات فرض غرامات مالية على كل فاتورة غير صحيحة أو مفقودة، بالإضافة إلى إمكانية منع الشركة من الاستمرار في ممارسة نشاطها التجاري حتى تلتزم بالأنظمة.

3. ما هي الفاتورة الإلكترونية الضريبية مقابل الفاتورة المبسطة؟

- الفاتورة الإلكترونية الضريبية: هي الفاتورة التي تصدر بين منشأتين تجاريتين (B2B)، وتتضمن جميع البيانات الإلزامية، مثل الرقم الضريبي للطرفين، وتكون مرتبطة مباشرة بنظام هيئة الزكاة والضريبة والجمارك.

- الفاتورة المبسطة: هي فاتورة تصدر للتعاملات التي تتم بين منشأة ومستهلك نهائي (B2C). تتضمن بيانات أقل من الفاتورة الضريبية، مثل بيانات البائع والسلع أو الخدمات المقدمة، ولا تتطلب ربطًا مباشرًا مع نظام ZATCA في وقت الإصدار، ولكن يجب إرسالها بشكل دوري.

4. هل الفواتير الإلكترونية إلزامية لكل الشركات في السعودية؟

نعم، الفاتورة الإلكترونية إلزامية على جميع المنشآت التجارية المسجلة في ضريبة القيمة المضافة في المملكة العربية السعودية. بغض النظر عن حجم النشاط التجاري، يتعين على الشركات الالتزام بإصدار فواتير إلكترونية وفقًا للوائح ZATCA.

5. كيف يمكن للشركات الصغيرة والمتوسطة الالتزام بمتطلبات الفاتورة الإلكترونية؟

يمكن للشركات الصغيرة والمتوسطة الاعتماد على برامج الفواتير الإلكترونية المتاحة في السوق والتي تتوافق مع معايير ZATCA. توجد العديد من الحلول المناسبة لهذه الفئة من الشركات بتكلفة معقولة، وتقدم ميزات مثل إصدار الفواتير، التوقيع الإلكتروني، والتكامل مع النظام الحكومي.

6. هل يمكن إرسال الفاتورة الإلكترونية عبر البريد الإلكتروني؟

نعم، يمكن إرسال الفاتورة الإلكترونية عبر البريد الإلكتروني طالما أنها صادرة وفقًا للمعايير الفنية المطلوبة من ZATCA، وتحتوي على التوقيع الإلكتروني والمعلومات الإلزامية. البريد الإلكتروني يعد وسيلة سريعة وفعالة لإرسال واستلام الفواتير الإلكترونية.

7. هل يجب أن تكون جميع الفواتير المرتبطة بالتجارة الإلكترونية فاتورة إلكترونية؟

نعم، وفقًا للوائح ZATCA، يجب أن تكون جميع الفواتير المتعلقة بالمعاملات التجارية الإلكترونية (مثل التجارة عبر الإنترنت) فواتير إلكترونية، وتخضع لنفس الشروط والمتطلبات مثل أي فاتورة إلكترونية أخرى.

8. ما هي متطلبات التكامل مع الأنظمة السحابية للفواتير الإلكترونية؟

يمكن للشركات استخدام أنظمة سحابية لحفظ وإدارة فواتيرها الإلكترونية طالما أن هذه الأنظمة متوافقة مع معايير ZATCA. الأنظمة السحابية توفر ميزات مثل التخزين الآمن للفواتير، إمكانية استرجاعها بسهولة، وضمان عدم التلاعب بها. يجب أن تكون الأنظمة السحابية قادرة على التكامل مع نظام الهيئة لإرسال الفواتير في الوقت المناسب.

ختامًا

يعد اعتماد الفاتورة الإلكترونية خطوة هامة في إطار التحول الرقمي الذي تشهده المملكة العربية السعودية. مع اللوائح التي وضعتها هيئة الزكاة والضريبة والجمارك (ZATCA)، أصبحت الفواتير الإلكترونية أداة أساسية للشركات لضمان الامتثال الضريبي، تحسين كفاءة العمليات التجارية، وتعزيز الشفافية في المعاملات المالية. من خلال الالتزام بمتطلبات و شروط الفاتورة الإلكترونية السعودية، مثل استخدام الأنظمة المعتمدة والتكامل مع نظام ZATCA، يمكن للشركات تحسين إدارة فواتيرها وضمان الاستفادة القصوى من التحول الرقمي. في نهاية المطاف، يمثل هذا النظام فرصة لتقليل الأخطاء، زيادة الأمان، وتحسين الكفاءة العامة للشركات في مختلف القطاعات.